金融政策から景気へシフト=為替市場のテーマ

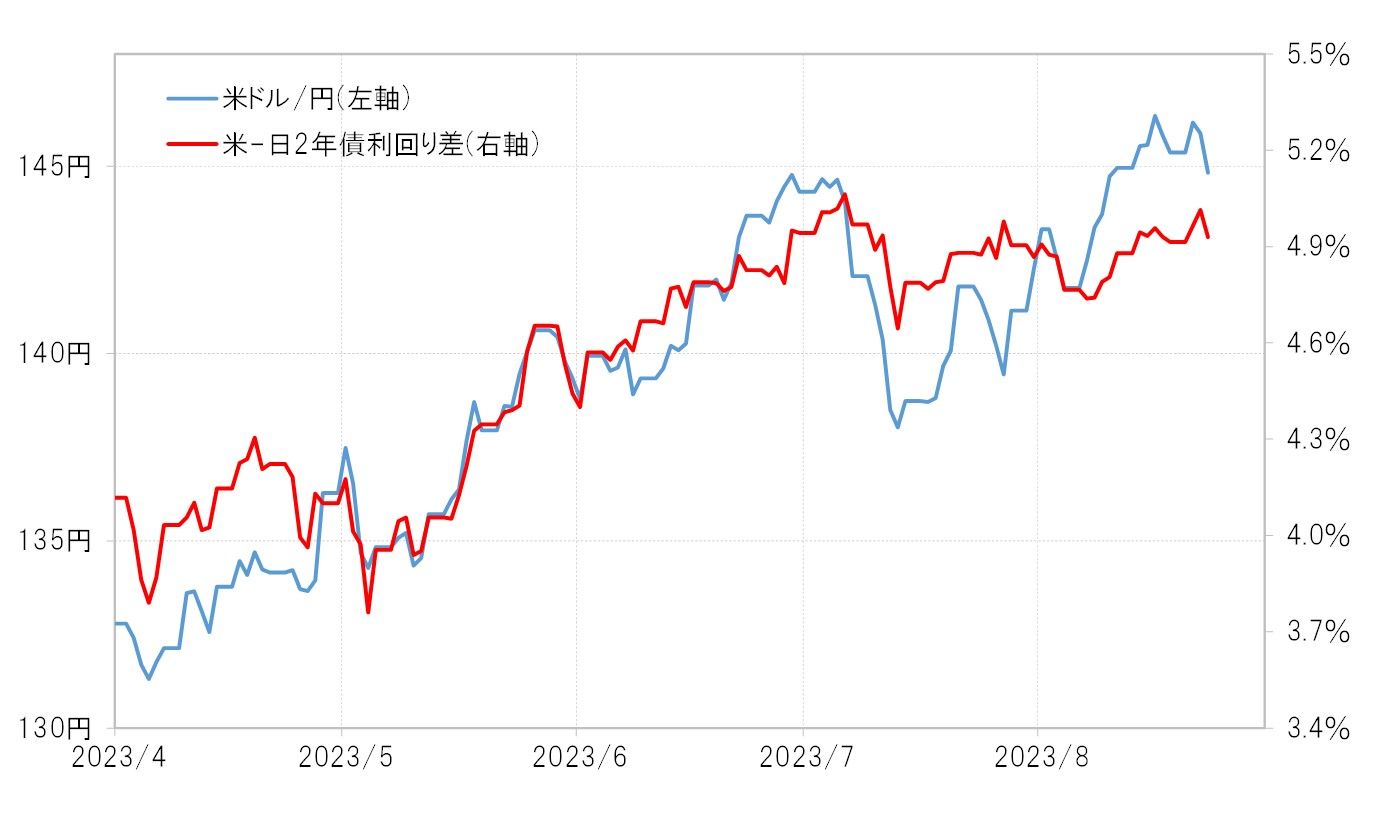

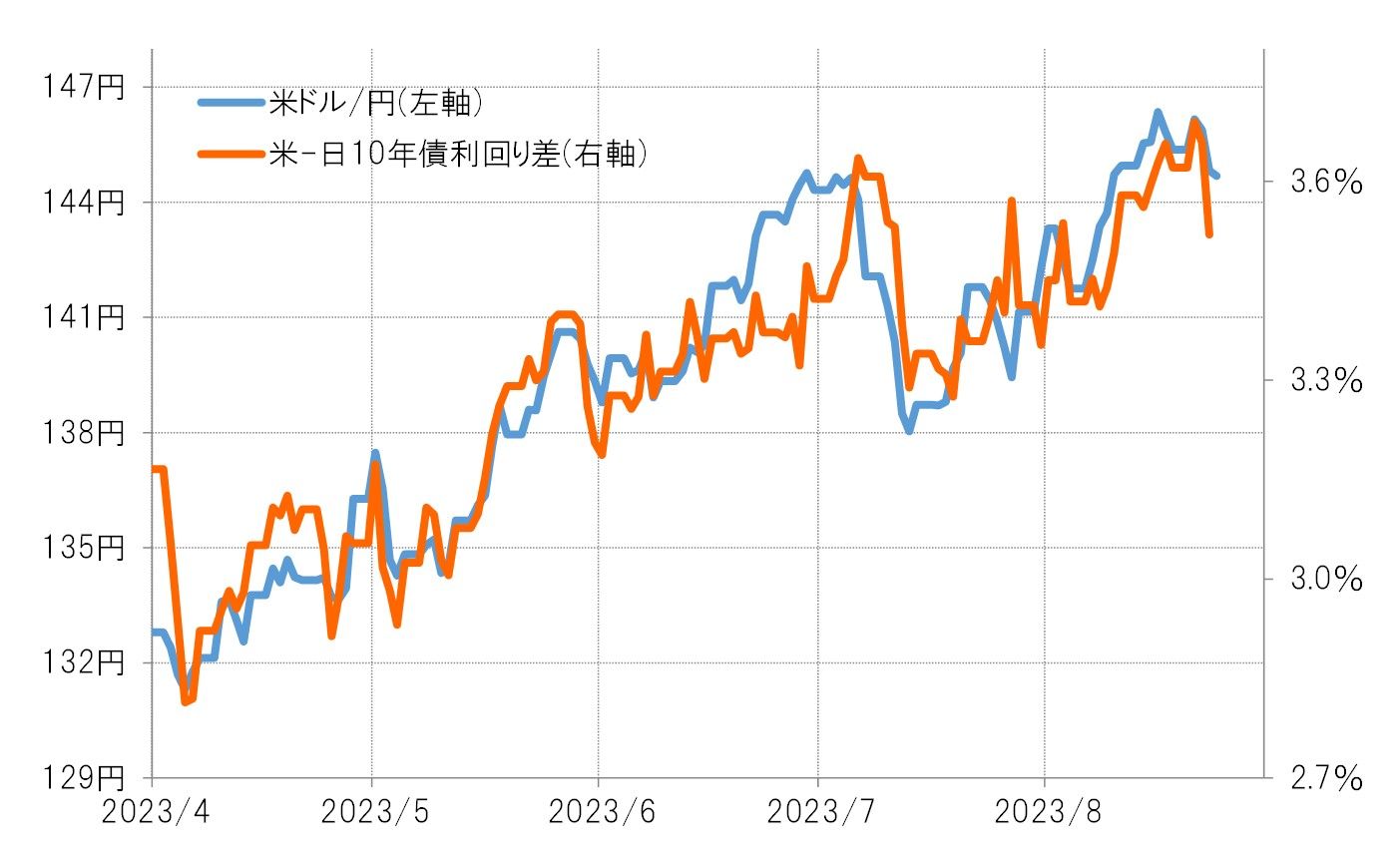

米ドル/円は、8月に入ってから、年初来の米ドル高値を更新してきた。このような動きは、日米金利差の中でも2年債利回り差より10年債利回り差の方が比較的うまく説明できそうだった(図表1、2参照)。

基本的に、2年債利回りは金融政策を反映する金利とされる。これに対して、10年債利回りは長期金利の指標であり、景気に反応する金利とされる。以上からすると、7月頃から、米ドル/円が日米2年債利回り差より10年債利回り差への連動が目立ってきたということは、為替市場が重視するテーマが金融政策から景気に変わった可能性を感じさせるものと言えるだろう。

米景気については、3月の金融システム不安浮上などを受けて、一時はリセッション(景気後退)へ転落する警戒感も強まったが、7月下旬に発表された4~6月期の米GDP成長率(前期比年率)は2.4%の上昇と予想より強い結果となった。

さらに、まだ半分程度経過したに過ぎないものの、7~9月期の米GDP成長率について、定評のあるGDP予測モデルのアトランタ連銀のGDPナウは、8月24日更新した予想で5.9%といったほとんど新興国並みの高成長を予想した。

景気過熱の「上り過ぎ」も、米10年債利回りの動向を手掛かりに

以上のように見ると、この数ヶ月で、米景気についてはリセッション懸念から、むしろ景気過熱懸念へ見方が一変してきた可能性がある。為替市場は、基本的にボラティリティの高いもの、言い方を変えれば変化の大きいものに対して敏感に反応する傾向がある。その意味で、これまでは歴史的インフレ対策の米金融政策がメインテーマになってきたと考えられたが、最近にかけてはこれだけの大幅利上げの割に予想以上に強い米景気に注目する対象が変化してきた可能性があるのではないか。

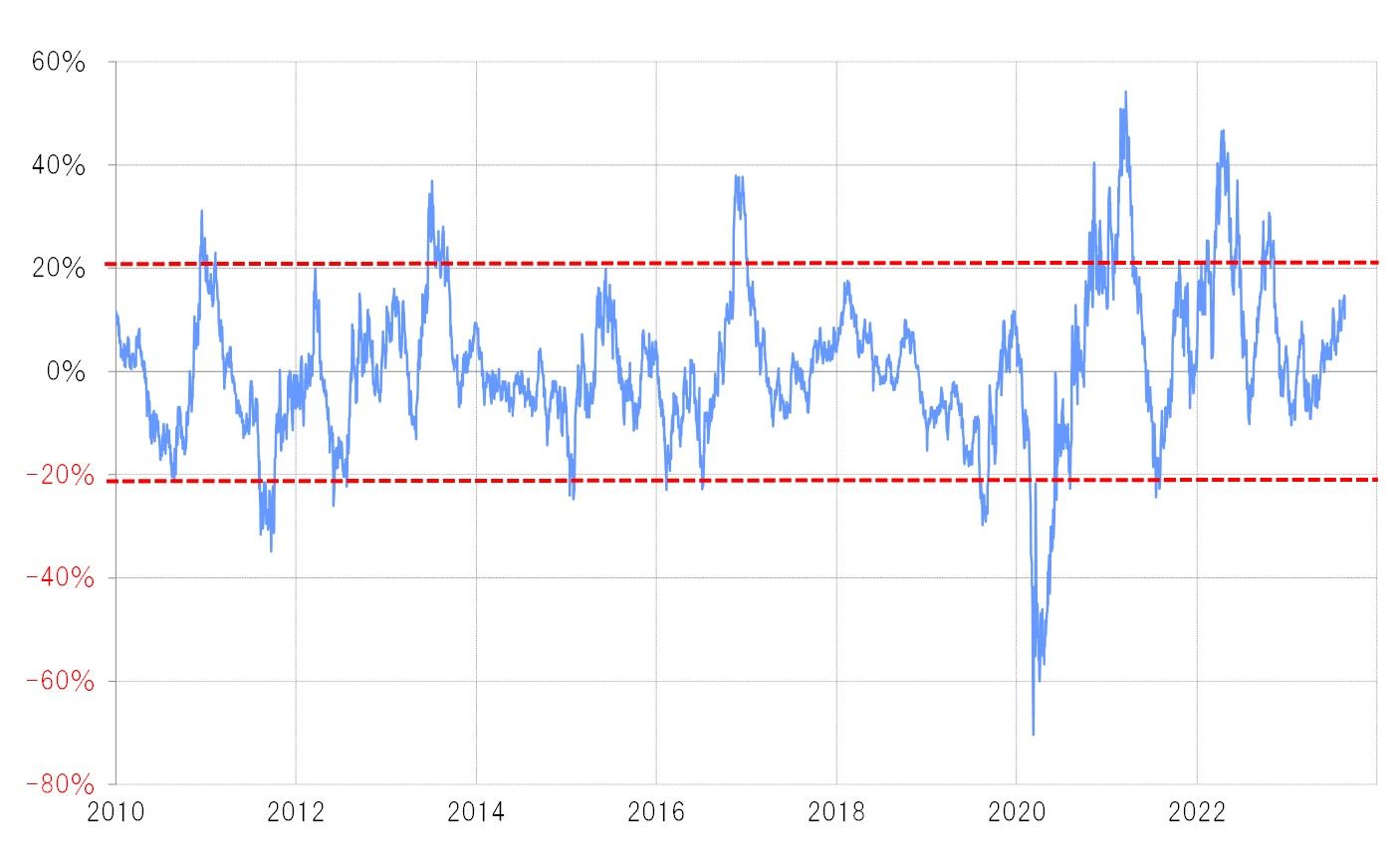

米ドル/円のメインテーマが米景気にシフトしたなら、手掛かりになる対象は米長期金利の10年債利回りだ。この米10年債利回りは、経験的には90日MA(移動平均線)かい離率が20%以上に拡大すると短期的な「上がり過ぎ」懸念が強まるが、まだそこまでには至っていない(図表3参照)。その意味では、目先的に米景気の予想以上に強い結果を示す指標が出た場合は、短期的な「上がり過ぎ」を拡大し、米10年債利回りが続伸する余地は否定できない。

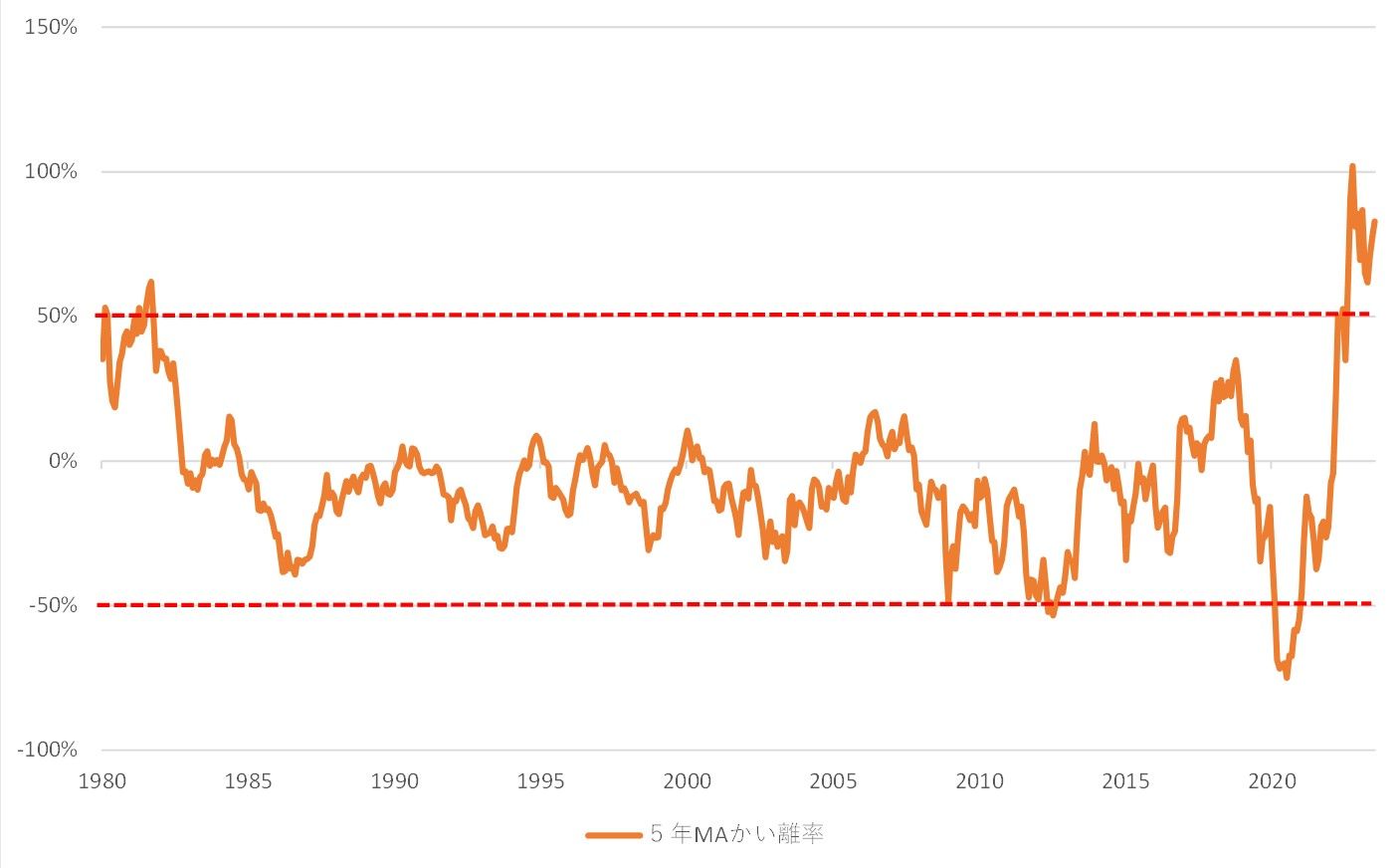

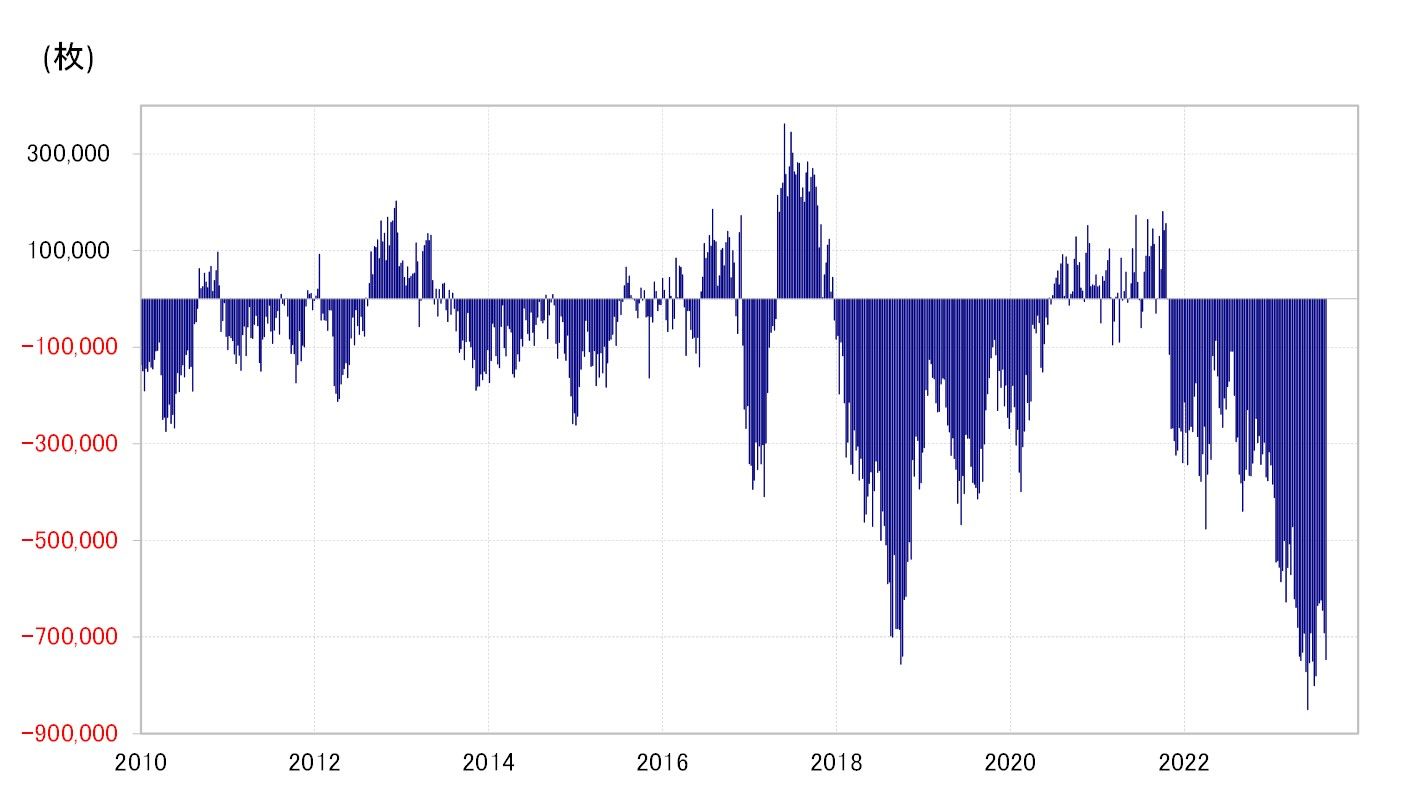

ただ一方で、米10年債利回りの5年MAかい離率は一時100%まで拡大するなど、中長期的には空前の「上がり過ぎ」の可能性を示していた(図表4参照)。また、ヘッジファンドなどの取引を反映するCFTC(米商品先物取引委員会)統計の投機筋の米10年債ポジションは、一時売り越しが80万枚以上に拡大するなど、空前の「売られ過ぎ」の可能性を示していた(図表5参照)。

以上の2つのデータから想像できるのは、米債券市場においてさらに売る余力は限られ、それも合わせて米債券価格の下落、利回り上昇は既にいつ終わってもおかしくない状況が続いているといった可能性だ。

目先的には、米景気指標などの結果次第では、米10年債利回りはさらに上昇する可能性があるものの、遠巻きに見るといつ上昇が終わってもおかしくない状況が続いているようだ。そして、最近の米ドル/円はそんな米10年債利回りの動向を手掛かりに変動する可能性が高いのではないか。