S&P500の11分類のセクターのうち、時価総額1000億ドル超が1銘柄ある素材セクター

S&P500は米国の主要産業を代表する500社で構成される株価指数です。構成銘柄の採用には時価総額や株式の流動性だけでなく業績も考慮されるため、優良銘柄が多いことも特徴の1つです。

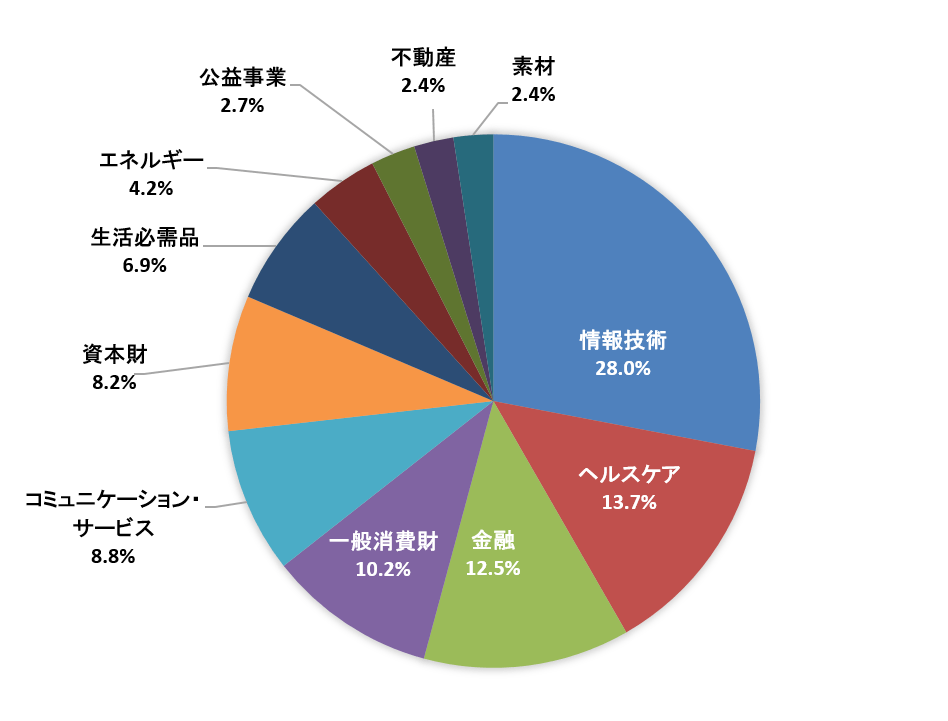

構成銘柄は情報技術(IT)、ヘルスケア、金融、コミュニケーション・サービス、一般消費財、資本財、生活必需品、エネルギー、公益、不動産、素材の11セクターに分類され、各々セクター指数も算出されています。

11に分類されるセクターのうち、今回ご紹介するのは素材セクターです。構成するのは29銘柄で、S&P500に占めるウエートは2.4%です。

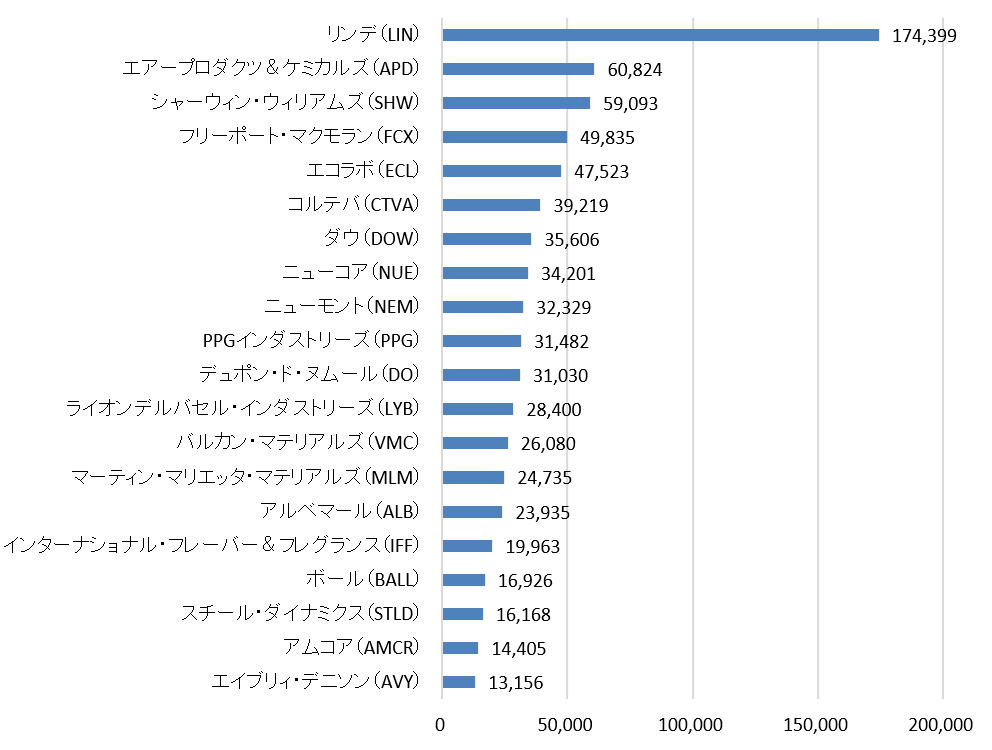

時価総額のベスト10はリンデ[LIN]、エアー・プロダクツ・アンド・ケミカルズ[APD]、シャーウィンウィリアムズ[SHW]、フリーポートマクモラン[FCX]、エコラボ[ECL]、コルテバ[CTVA]、ダウ[DOW]、ニューコア[NUE]、ニューモント[NEM]、ピーピージー・インダストリーズ[PPG]となります。

産業ガス、塗料、鉱業、農薬、ケミカル、鉄鋼、包装資材などのサプライヤーが並びます。製品やサービスが消費者の目に直接触れる機会が少なく、目立ちませんが、これらの企業がなければ多くの産業がうまく機能しません。月並みですが、縁の下の力持ちやいぶし銀といった存在と言えそうです。

特に時価総額の1-2位は産業ガスという一般の消費者にはなじみの薄い分野の企業です。産業ガスとは製造業の生産現場や医療現場などで使われるガスの総称で、酸素や窒素、アルゴン、炭酸ガスなどが代表格です。天然ガスなどのエネルギーガスは含まれません。

このうち酸素と窒素、アルゴンは空気中に存在しています。割合は酸素が約21%、窒素が78%、アルゴンが1%です。産業ガスのサプライヤーは空気分離装置でそれぞれのガスを分離するため、この3種類のガスについては仕入れ費用がかかりません。

空気の主要成分である酸素と窒素は、産業ガスの用途として大きな違いがあります。酸素は燃焼効率を高める特質があり、代表的な需要家といえば鉄鋼メーカーを挙げることができそうです。製鉄所の高炉には燃焼効率を高める酸素を常に供給する必要があるのです。

一方、窒素の需要家には半導体メーカーがあります。シリコンの酸化を防ぐために表面加工の作業現場には窒素が不可欠なのです。

大雑把に言って、酸素の使用量が多いのは製鉄所が象徴する重厚長大産業で、窒素は軽薄短小の軽工業ということになります。1つの国の産業発展は原則的に重厚長大産業から軽薄短小産業に重心を移しますが、産業ガス業界の人に話を聞くと、ガスの種類別消費量でその国の産業発展の度合いが概ね分かるそうです。

素材セクターを構成する29銘柄の中で、2023年5月26日時点で時価総額が1000億ドル(約14兆1000億円)を超えるのは首位のリンデだけです。

いぶし銀の如く多くの産業を下支えする素材セクター5選

リンデ[LIN]、産業ガスの世界最大手

素材セクターの時価総額で首位に立つのは、世界最大の産業ガスサプライヤーのリンデです。ドイツに本社を置く産業ガス最大手のリンデと米プラクスエアが2018年に合併し、現在のリンデが誕生しました。

酸素、窒素、アルゴン、炭酸ガス、ヘリウム、水素、特殊ガス、アセチレンなどを供給しています。供給方法はオンサイト、マーチャント、パッケージ・ガスに大きく分かれています。

オンサイトは大規模な産業ガスユーザーを対象にした方法で、顧客の工場または隣接地に空気分離装置を設置し、パイプラインを通じてガスを供給します。契約期間は10-20年と長期におよびます。2022年12月期決算ではこの部門の売上比率は27%です。

マーチャントでは液化した酸素、窒素、アルゴン、炭酸ガス、水素、ヘリウムなどをタンクローリーを使って顧客に提供します。顧客企業の敷地内にある貯蔵設備に補充する方法で、通常はこの貯蔵設備もリンデが管理しています。売上比率は26%です。

パッケージ・ガスは小規模なガスユーザー向けにガスを充填したシリンダーを提供する方法です。特殊ガスの場合もシリンダーで提供します。この部門の売上比率は33%に上っています。

一方、リンデは世界最大手だけにさまざまな国で事業を展開しています。子会社を通じて事業を手掛けるのは欧州・中東・アフリカ(EMEA)地域で約45ヶ国。ドイツ、英国、フランス、スウェーデン、南アフリカ共和国などに子会社を持っています。

アジアでは中国やインド、韓国、タイ、オーストラリアなど約20ヶ国、米州ではカナダ、メキシコ、ブラジルなど、やはり20ヶ国で子会社を通じて事業を展開しています。2022年12月期の売上高に占める海外事業の割合は約68%。収入の約7割を米国外で稼ぐ計算です。

2022年12月期のセグメント別業績では米国を含む米州の売上高が前年比15%増の138億7400万ドル、営業利益が同11%増の37億3200万ドルです。売上比率は約42%、営業利益に占める割合は47%でした。

EMEA地域は売上高が10%増の84億4300万ドルで、全体に占める割合は25%。営業利益は7%増の20億1300万ドルです。アジア太平洋地域は売上高が6%増の64億8000万ドルで、営業利益が11%増の16億7000万米ドルでした。売上比率は19%です。

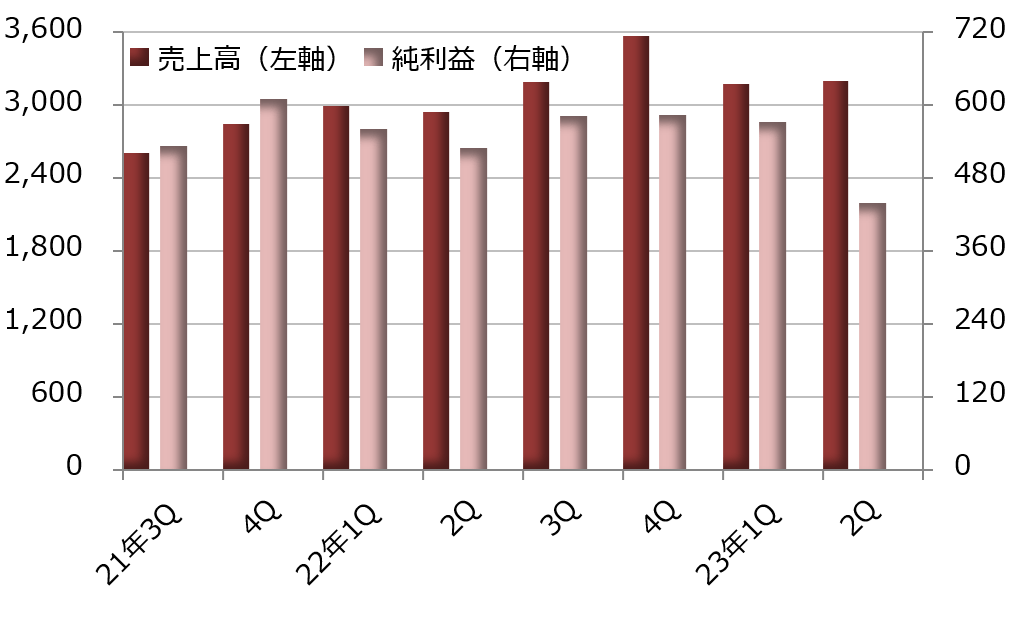

※ 期末は12月

エアー・プロダクツ・アンド・ケミカルズ[APD]、産業ガスで世界3位

エアープロダクツ・アンド・ケミカルズは、産業ガス事業の市場シェアで、リンデと仏エア・リキードに次ぐ世界3位の企業です。リンデと同様に酸素、窒素、アルゴン、炭酸ガス、ヘリウム、水素、特殊ガスなどが主力製品で、ビジネスモデルも似ています。

供給方法はオンサイト、リキッド・バルク、パッケージ・ガスに大きく分かれています。リンデのマーチャントがリキッド・バルクに相当し、タンクローリーなどで液化ガスを顧客企業に提供しています。

エアープロダクツ・アンド・ケミカルズもやはり世界中で事業を展開しています。地域の区分方法はリンデと異なり、米州、アジア、欧州、中東・インドに分けられています。

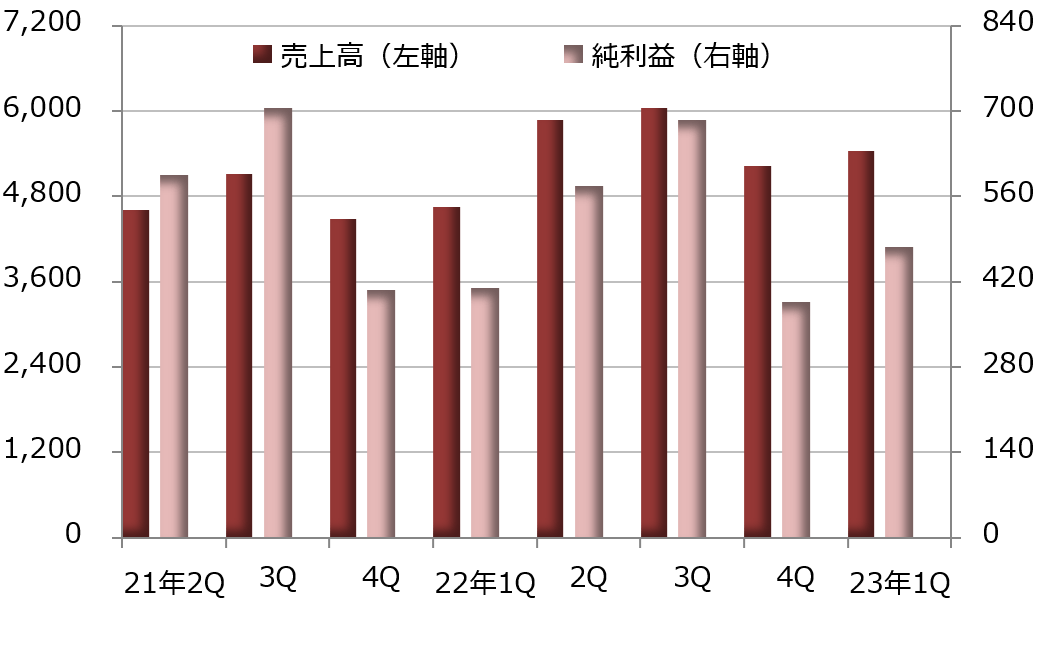

2022年9月期決算では、米州事業の売上高が前年比29%増の53億6900万ドル、営業利益が10%増の11億7400万ドルです。全体に占める割合は売上高が42%、営業利益が45%です。米州事業では米国をはじめ、カナダ、メキシコ、南米などが対象となります。

アジア地域の売上高は8%増の31億4300万ドル、営業利益は7%増の8億9800万ドルでした。中国、韓国、台湾、マレーシア、インドネシアなどで事業を展開しており、全体に占める割合は売上高が25%、営業利益が35%です。

欧州事業はオランダ、英国、ベルギー、フランス、ドイツ、スペインなどが対象地域で、売上高が32%増の30億8600万ドル、営業利益が5%減の5億300万ドルでした。全体に占める割合は売上高が24%、営業利益が19%です。

中東・インド地域はサウジアラビア、アラブ首長国連邦(UAE)、インドなどが対象です。売上高は30%増の1億3000万ドル、営業利益が25%減の2100万ドルです。全体に占める割合は売上高と営業利益が約1%です。

シャーウィンウィリアムズ[SHW]、老舗の塗料メーカー

時価総額の3位は塗料大手のシャーウィンウィリアムズです。創業は1866年。日本で薩長同盟が結ばれた年に創業した老舗で、塗料やコーティング剤などを製造・販売しています。米国を中心に中南米、欧州、アジアに製品を提供しています。

普通の塗料メーカーと異なるのは直営の小売店をチェーン展開している点で、2022年末時点で米国をはじめとする北米や中南米に4,931店を出店しています。DIY大国である米国ならではの事業形態と言えそうです。

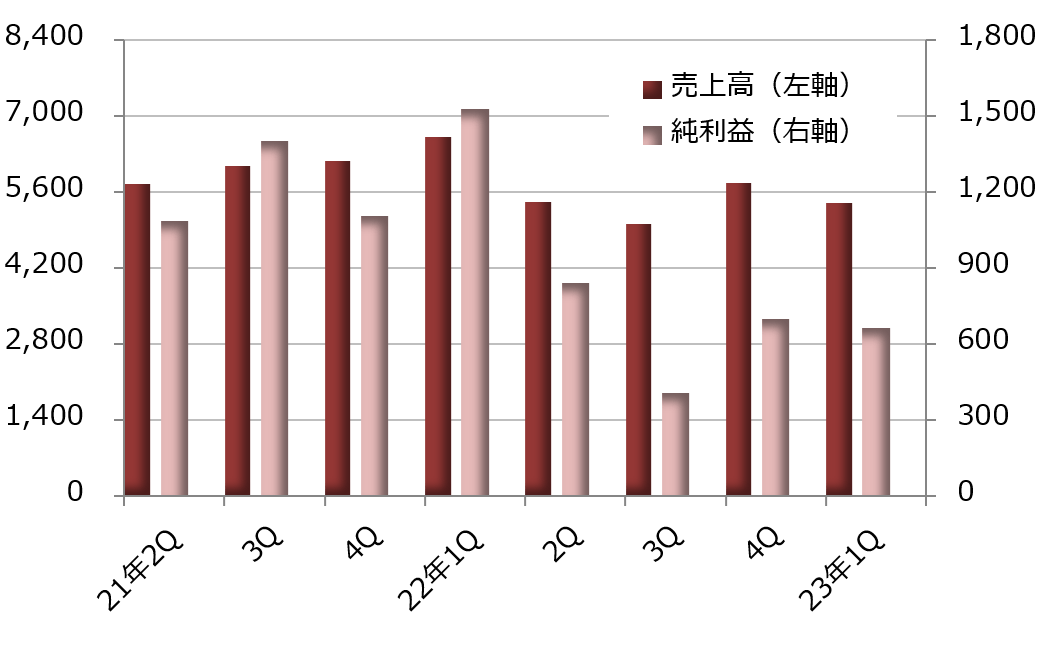

セグメント別では直営店を通じて小売事業を展開するアメリカン部門の売上高が2022年12月期に前年比13%増の126億6100万ドルに達し、全体の約57%を占めました。小売店は業者や個人を対象にしており、「シャーウィンウィリアムズ」や傘下企業のブランドの製品を取り扱っています。

消費者ブランド部門では小売店に卸す塗料、着色剤、ワニス、木材防腐剤、腐食防止剤、エアロゾル塗料、コーキング剤、接着剤などを製造しています。売上比率は12%と低いのですが、全体の67%をアメリカン部門に卸しており、グループ外販売だけが売上高として計上されるのがその理由です。

パフォーマンス・コーティング部門では産業用の塗料やコーティング剤を製造しています。木工、金属、プラスチック、自動車、船舶といった分野に製品を提供し、全体の売上高に占める比率は31%です。

※ 期末は12月

フリーポートマクモラン[FCX]、川上特化で高利益率

時価総額の4位は鉱業大手のフリーポートマクモランです。米国やペルー、チリ、インドネシアに鉱山の権益を持ち、銅や金、モリブデンなどを生産しています。

銅の可採埋蔵量は2022年末時点で確認・推定を合わせ連結ベースで1110億ポンド、権益ベースで804億ポンドに上ります。地域別では北米が486億ポンド、南米が317億ポンド、インドネシアが308億ポンドです。

金の確認・推定埋蔵量は連結ベースで2690万オンスで、地域別では北米が60万オンス、インドネシアが2630万オンスです。インドネシアのパプア州にある金銅鉱山の権益が48.8%にとどまるため、権益ベースでは1350万オンスとなります。

モリブデンの確認・推定埋蔵量は連結ベースで35億3000万ポンドで、地域別では北米が28億3000万ポンド、南米が7億ポンドです。権益ベースでは32億ポンドとなります。

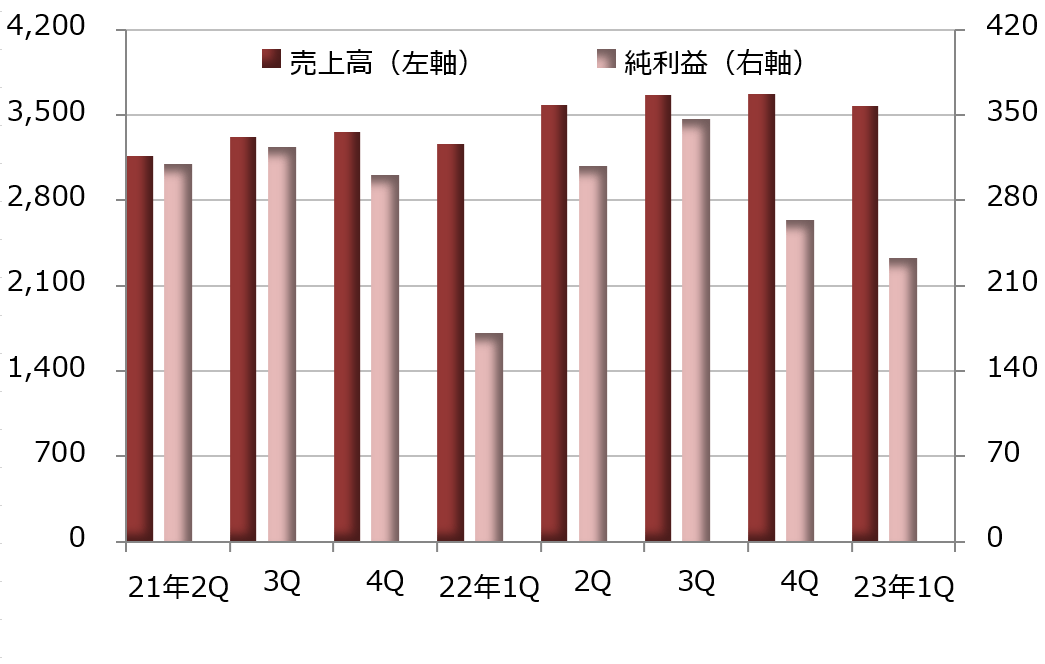

埋蔵量が示す通り、主力事業は銅の採掘と関連製品の製造です。銅鉱石の品位を高めた銅精鉱の売上比率(2022年12月期)が39%、自社の生産設備で精錬して加工した電気銅が21%、銅棒・精錬製品が15%と銅製品だけで75%に達しています。このほか金製品の売上比率は14%、モリブデン製品が6%です。

※ 期末は12月

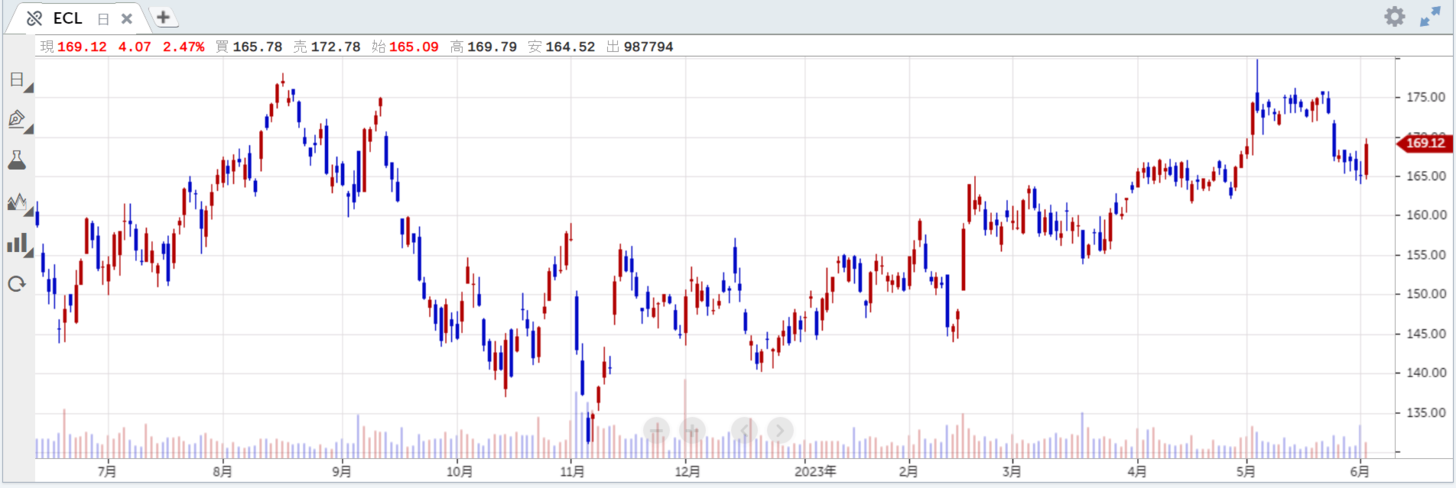

エコラボ[ECL]、衛生ソリューションの世界大手

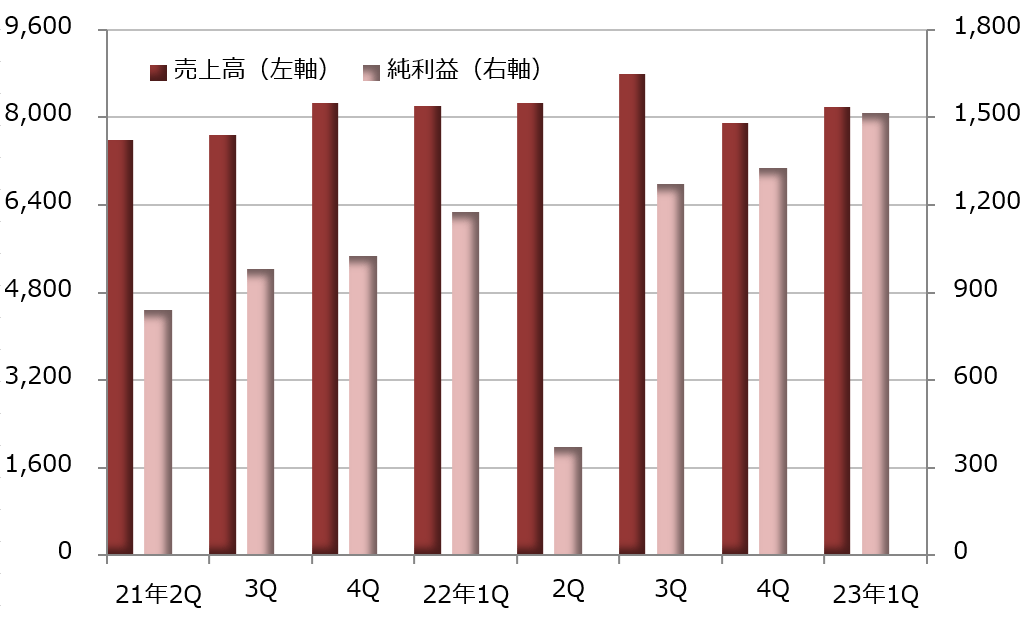

時価総額の5位は1924年に設立され、来年に創業100周年を迎えるエコラボです。主力事業は節水や水の浄化、衛生ソリューションなどで、企業や公共機関向けにサービスを提供しています。世界170カ国以上で事業を展開しています。

2022年12月期決算によると、主力部門は3つに分かれています。産業部門は多様な産業を対象にした水供給や水処理、飲食セクターの衛生サービスなどで構成され、売上比率は48%、全体に占める営業利益の割合も48%と事業全体のほぼ半分を占めています。

行政機関&特殊部門は政府機関や病院、学校、飲食業界などを対象に洗浄剤や消毒剤を販売する事業を展開しています。全体に占める割合は売上高と営業利益がそれぞれ31%です。

ヘルスケア&生命科学部門では病院や医療機器メーカーなどに感染症予防ソリューションを提供しています。生命科学事業は製薬会社などを対象に衛生サービスを手掛けています。全体に占める割合は売上高が11%、営業利益が10%です。

※ 期末は12月