長く続いた米金利保合いの上放れ

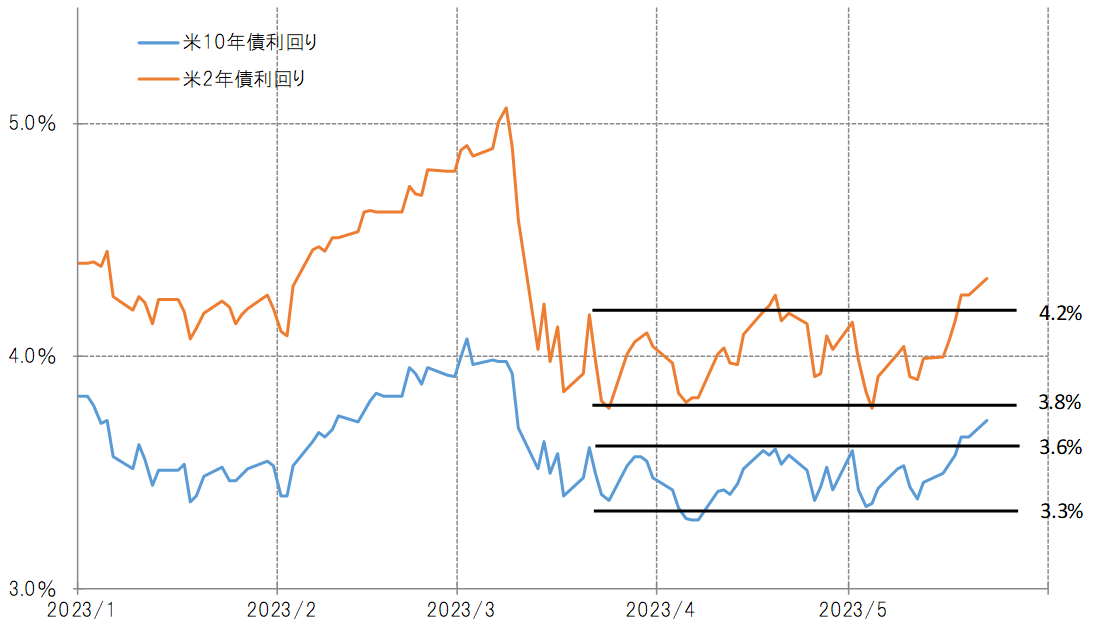

先週後半から米金利の上昇が再燃している。金融政策を反映する米2年債利回りは、終値ベースで4.2%を大きく上回ってきた。これは、3月中旬以来、2ヶ月以上ぶりのことになる。

米2年債利回りは、3月初めには5%まで上昇した。FRB(米連邦準備制度理事会)のタカ派姿勢が予想以上に強いと受け止められたことが主因だった。ただその後、SVB(シリコンバレー銀行)の経営破綻をきっかけに金融システム不安が急浮上すると、僅か数日で4%まで一気に1%程度もの記録的な金利低下となった。以来、4%前後の狭い範囲を中心とした方向感のない小動きは約2ヶ月も続いた。

ところが先週後半、米2年債利回りは膠着した安値圏での保合いを上放れた形となった(図表1参照)。これは、長期金利の指標である米10年債利回りについても基本はほぼ同じだった。狭い範囲での小動きが長く続くほど、相場はエネルギーが蓄積されるため、小動きが終わった後は、溜まったエネルギーの発散により一方向に大きく動きやすくなる。先週後半からの米金利上昇の再燃は、保合い上放れといったテクニカル要因が影響していると考えられる。

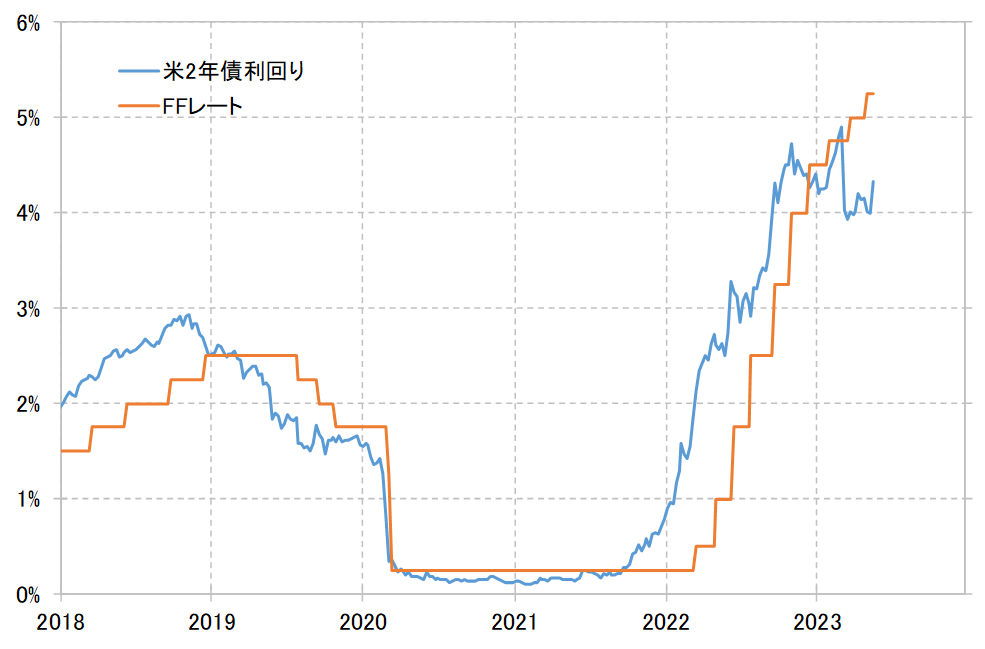

では、米金利はどこまで上昇するか。米2年債利回りは、政策金利であるFFレートを参考に変動するのが基本。そのFFレートは5月のFOMC(米連邦公開市場委員会)で誘導目標が5~5.25%まで引き上げられた。

2022年末から2023年初めにかけても、今回ほどではなかったものの、米2年債利回りはFFレートを最大で0.3%程度下回ったことがあった。FRBが示しているインフレ対策の利上げ姿勢は、早期に修正を余儀なくされると金利市場は考えたと見られた。

ただ、2月以降に発表された米経済指標が予想より強いものが続くと、金利市場の方が「間違い」だった形となり、その修正から米2年債利回りはFFレートの誘導目標水準まで上昇するところとなった。

以上からすると、今回の場合も約2ヶ月も続いた保合いを上放れた米2年債利回りは、最大ならFFレートの現行水準である5%近くまで上昇してもおかしくないということになるだろう(図表2参照)。

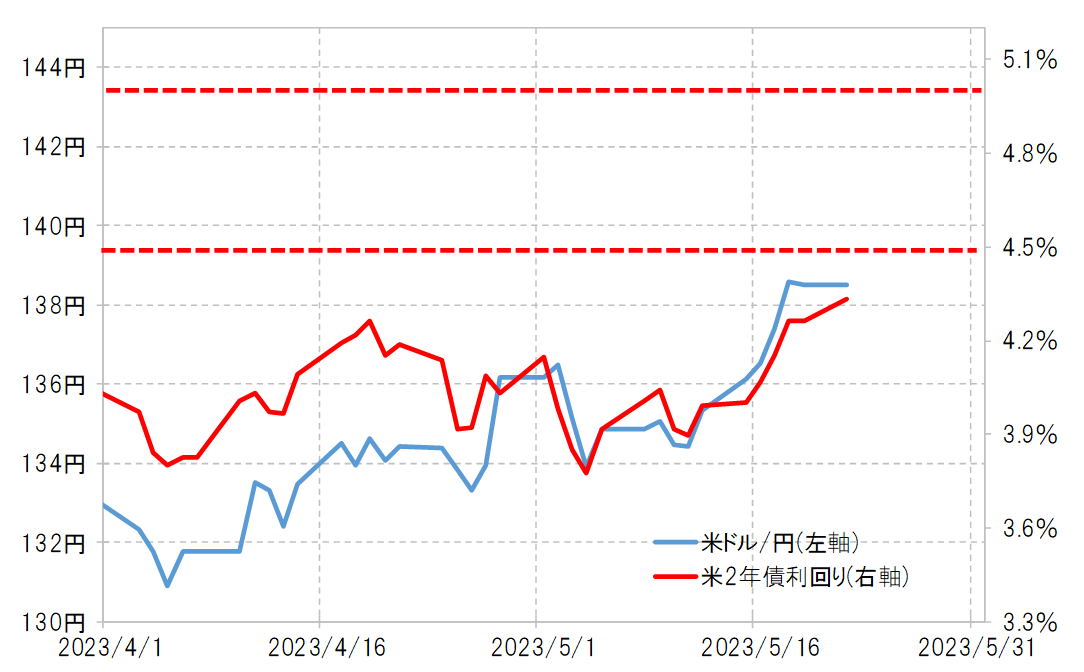

米ドル/円は、基本的に米金利及び日米金利差を手掛かりに変動する。仮に米2年債利回りがFFレートの現行水準近くまで上昇するなら、この間の両者の関係を参考にすると米ドル/円は140円を大きく上回り、145円を目指してもおかしくなさそうだ。そうではなく、米2年債利回りの上昇が4.5%程度にとどまるなら、米ドル/円の上昇も140円前後にとどまる見通しになる(図表3参照)。

以上のように、3月の金融システム不安浮上以降大きく低下し、その後も安値圏での保合いが長く続いていた米金利が保合いを上放れたことを受け、どこまで上昇するかが目先的な米ドル/円反発の目安になりそうだ。