2023年1-3月期、株を売り越したバークシャー・ハザウェイ

著名投資家ウォーレン・バフェット氏率いるコングロマリット、バークシャー・ハザウェイ(BRK.B)は5月6日、 2023年第1四半期の決算を発表した。純利益は355億ドルと、前年同期比6.4倍に拡大した。米国会計基準では、保有する上場株の評価損益を最終損益に反映する必要がある。このため、利益水準は株価変動によってぶれやすい特徴がある。

今四半期は上場株ポートフォリオの約4割を占めるアップルの株価が3割近く上昇したことが寄与した。なお、保険事業の回復によって、投資評価損益を除く営業利益は前年同期比13%増の80億ドルだった。

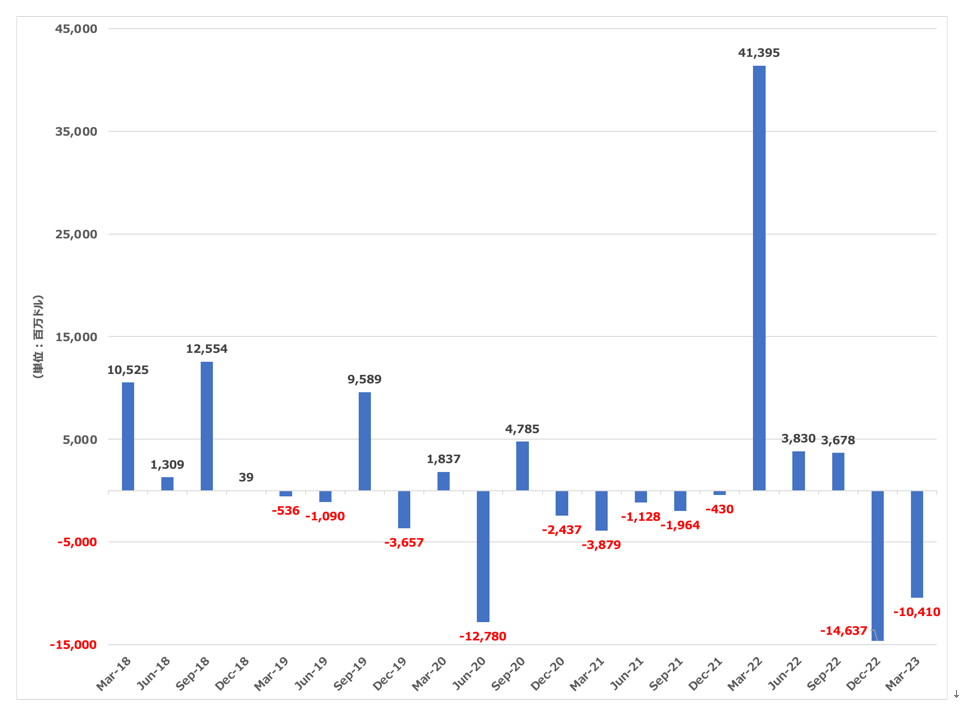

期間中の株式売買は104億ドルの売り越しだった。株式取得額28億ドルに対し、132億ドルの売却を行った。3月に持ち分法適用会社のオクシデンタル・ペトロリアム(OXY)の株式を追加取得した一方で、いくつかの銘柄を売却した。

総会においてバフェット氏は「我々の事業の大部分は、今年は昨年より低い収益を報告するだろう」と語り、この半年ほど続いていた、米国経済の「信じられないような時期」が終わりつつあると述べた。バフェット氏は、バークシャーの成功は数十年にわたる米国経済の驚異的な成長のおかげであると述べているが、鉄道から電気事業、小売業まで幅広い事業を展開しているバークシャーは、米国経済の動向を示す指標の一つとも言われている。

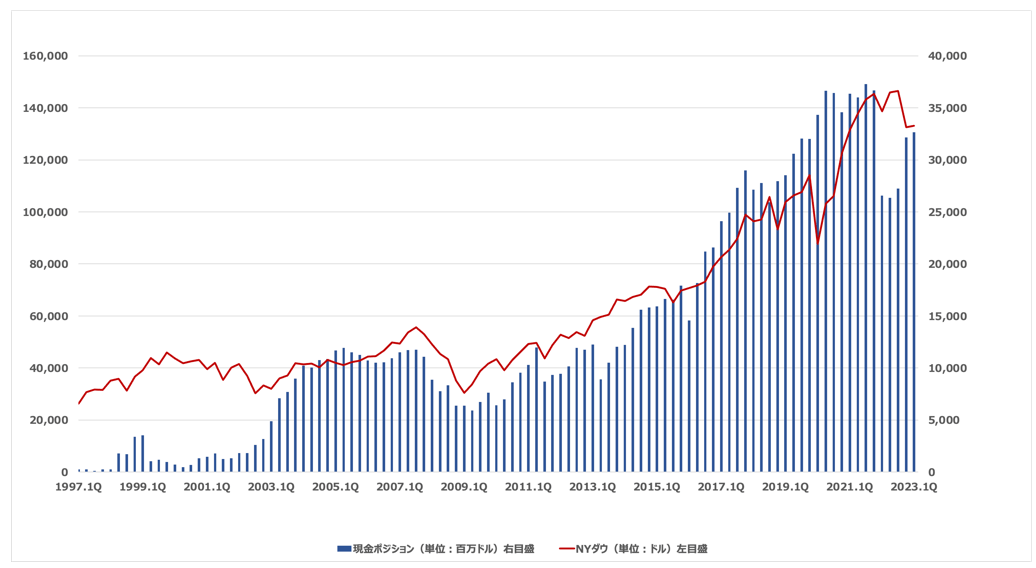

インフレと金利上昇が続く中、期末の現金残高は1306億1600万ドルと、昨年末(2022年第4四半期は1280億ドル)から20億ドル増加した。FRBが利上げをしているため、結果として金利収入も増加している。

今日、米国の投資家はゼロリスクで4%以上のリターン(金利収入)を得ることができる。過去15年間、このようなことは夢物語と呼ばれていた。それが、今では現実のものとなっている。これは、FRBが利上げを続ける中、バークシャーが現金ポジションの金利収入で大もうけすることを意味している。

バークシャーは銀行セクターの一部とTSMCの保有株を全て売却

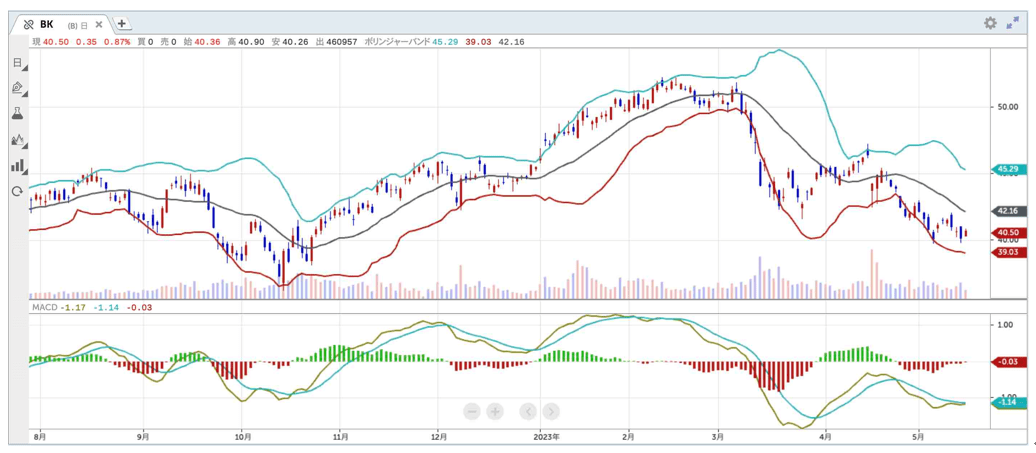

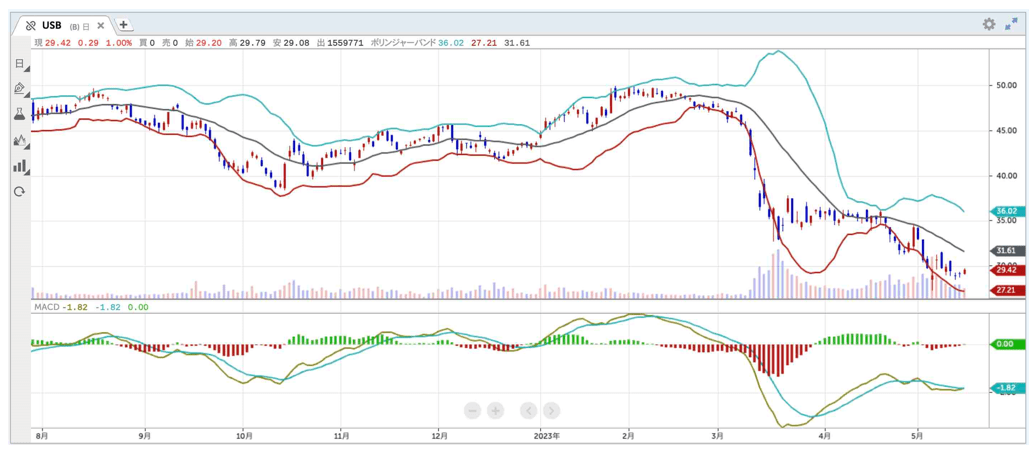

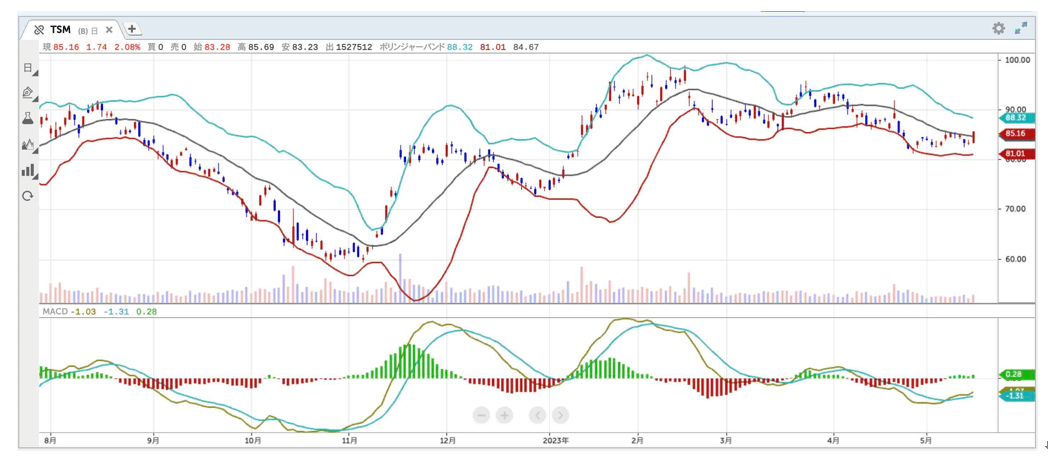

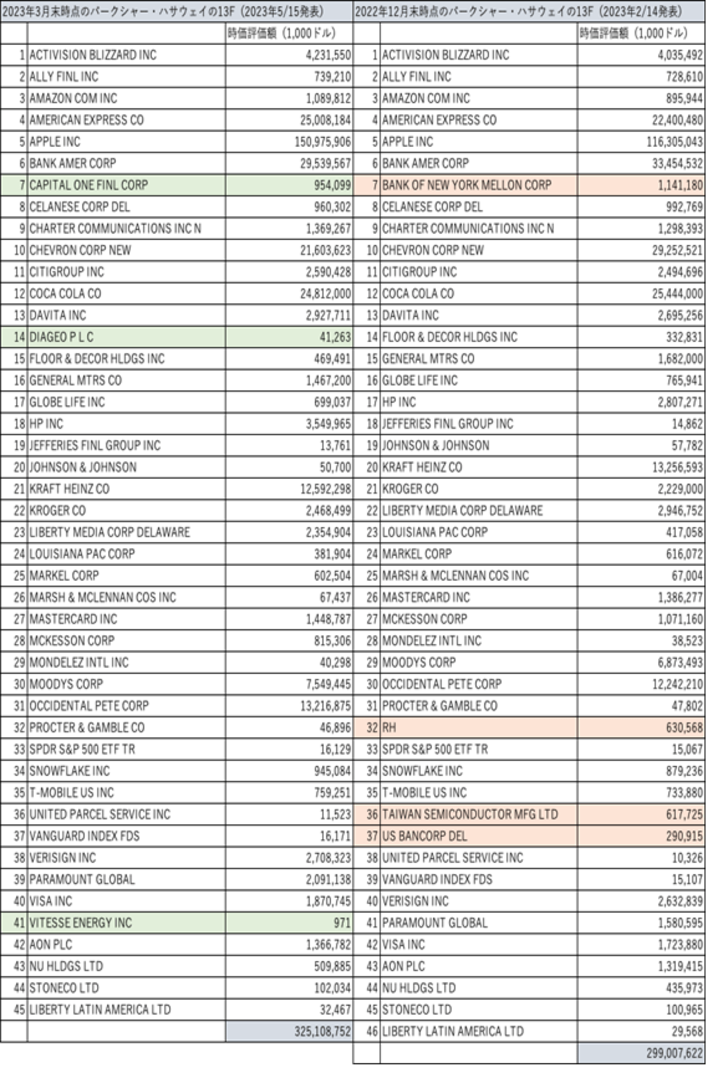

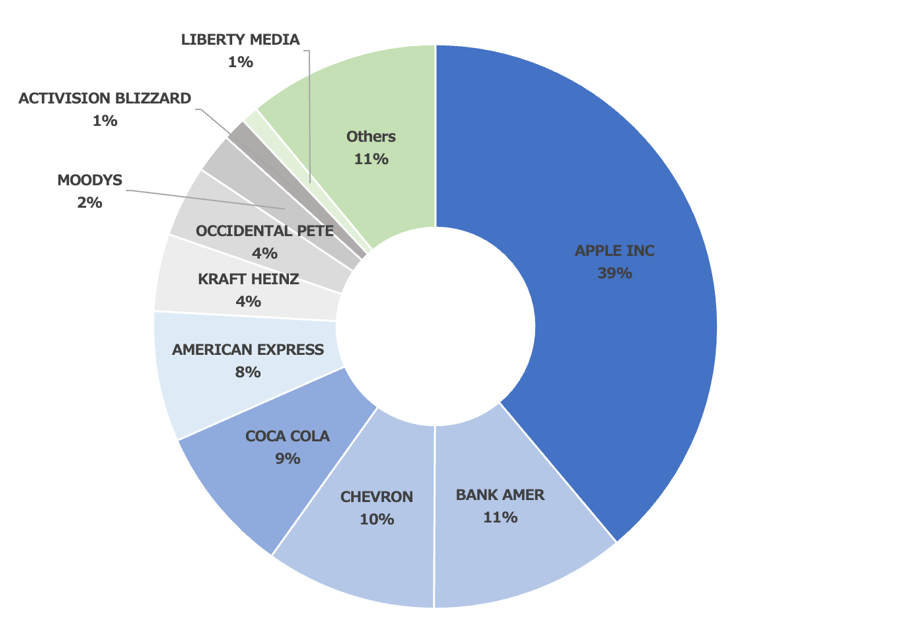

5月15日に公開された2023年3月末時点のフォーム13Fから、バークシャーが保有する上場株式の保有状況を確認しておこう。前述の通り1-3月期は株式を売り越していたバークシャーであるが、銀行セクターのバンク・オブ・ニューヨーク・メロン(BK)2510万株とUSバンコープ(USB)667万株を全て売却、また地政学的リスクに対する懸念から保有比率を大きく引き下げていた台湾セミコンダクター・マニュファクチャリング(TSMC)(TSM)829万株についても期中に全て売却した。この3銘柄で金額にすると約20億ドルの売却となる。

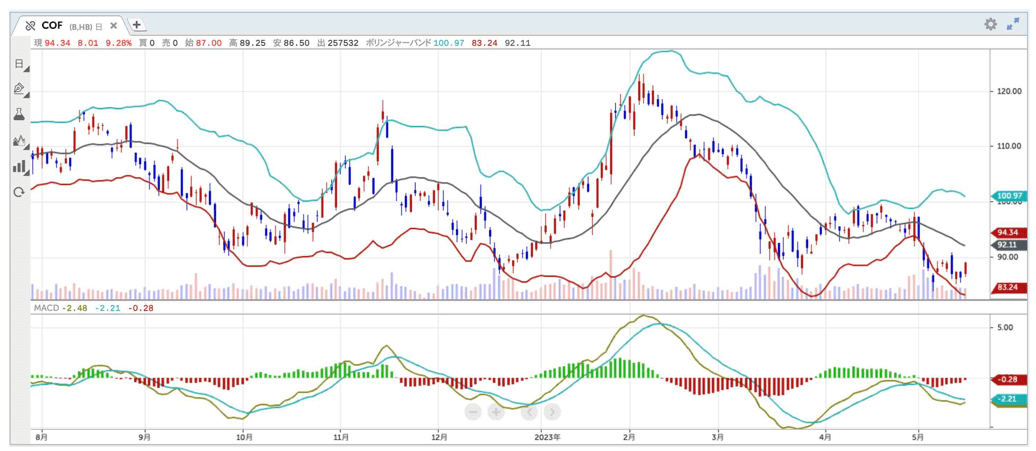

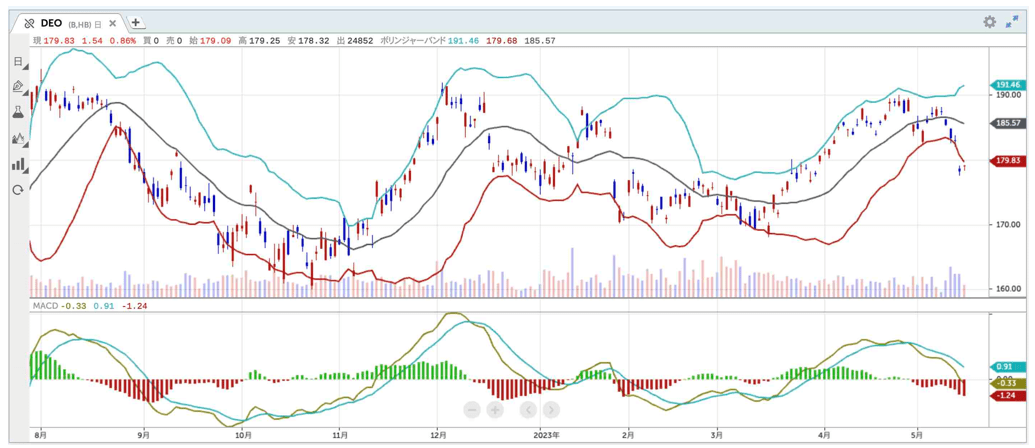

一方、新たなポジションとして、金融サービスを手がけるキャピタル・ワン・フィナンシャル(COF)を約9億5000万ドル、ギネス等アルコール飲料ブランドを持つ英酒造会社のディアジオ(DEO)、ヴィッテス・エナジー(VTS)を追加した。

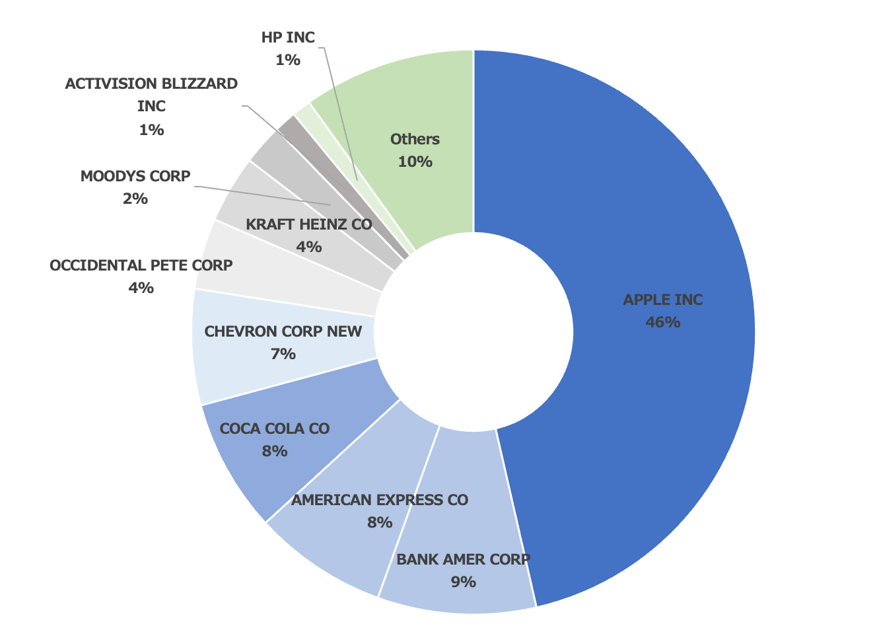

保有割合の上位(評価額順)は、アップル(AAPL)、バンク・オブ・アメリカ(BAC)、アメックス(AXP)、コカコーラ(KO)等、顔ぶれはほぼ変わっていいないが、期中における保有株数と株価の変動によって、割合と順位に変化が出ている。アップルについては2040万株増やしたこと、また期間中に株価が伸長したため、保有割合は前回(12月末時点)に比べ伸びた。

バフェット氏、アップルを「われわれが所有するどの事業よりも優れた事業」

5月6日に開催されたバークシャーの年次株主総会において、バフェット氏はバンカメを「私たちは1つの銀行を保有している。銀行への投資はバンク・オブ・アメリカから始まった。私はバンク・オブ・アメリカが好きで、経営陣も気に入っており、取引を提案した。そしてその通りに実行したまでだ」と評した。

また、アップル株への投資割合が高いのではないかとの質問に対して、コングロマリットが保有している鉄道事業やエネルギー企業等、非上場企業を考慮すれば、アップルはバークシャーのポートフォリオの約6%に過ぎないとした上で、アップルのビジネスについて「われわれが所有するどの事業よりも優れた事業だ」と語った。

バフェット氏は、iPhoneが消費者の間で高い評価を得ている「並外れた製品」であるとし、アップル株を保有していることに大きな喜びを感じているとして次のように述べた。

「アップルは、消費者が電話に1,500ドル、あるいは何であろうと相当額を支払っているという状況をうまく利用している。そして、同じ人が2台目の車を持つために35,000ドルを払い、2台目の車を諦めるか、iPhoneを諦めなければならないとしたら、2台目の車を諦めることもあるのだ。つまり、それは特別な製品なのだ。同社を100%所有しているわけではない。5.6%でも十分であり、10%ずつ株価が上昇していければ我々に取ってはそれだけで喜ばしいことだ」

最後にそのアップルの業績を確認しておこう。

アップルが資金の逃避先となる理由は、豊富なキャッシュと健全なバランスシート

米国株式市場においてアップル(AAPL)とマイクロソフト(MSFT)の強さが際立っている。4月28日のヤフーファイナンスの記事「Apple and Microsoft Have Never Held More Sway Over the S&P 500(アップルとマイクロソフトがS&P500にこれほどの影響力を及ぼしたことはない)」によると、2023年に入りアップルとマイクロソフトの2社は約1兆ドルの価値を追加しており、両社の時価総額を合計するとS&P 500指数全体の14%を占めるという記録的な高水準に達した。

ウォール・ストリート・ジャーナルは3 月23 日付の「FAANGブームに幕、アップルとMSの2強時代」と題する記事の中で、銀行の混乱が続く中、アップルとマイクロソフトはマネーの逃避先として存在感を高めているとし、「FAANG」の時代は明らかに終わり、米国株式市場は目下、大手2社だけに支配されていると指摘している。2銘柄がS&P500において大きなウエートを占めるのは、1978 年の IBM (IBM)と AT&T(T) の組み合わせ以来だと言う。

背景にあるのは、2社が現金を潤沢に保有し、バランスシートが健全であることだ。

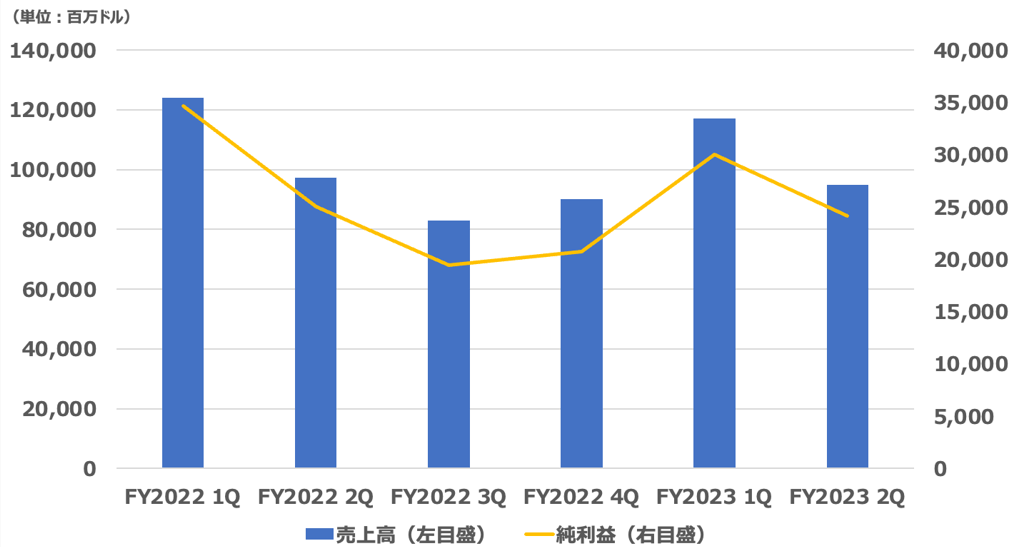

そのアップルが5月4日に発表した第2四半期(2023年1-3月)決算は、売上高が前年同期比3%減の948億3600万ドル(約12兆7300億円)、純利益は3%減の241億6000万ドルだった。ドル高の影響もあり、2四半期連続の減収減益となったが、いずれも市場予想を上回るものとなった。

iPhone部門の売上は予想外に伸びた。景気減速懸念等を受け、世界のスマホ需要は低迷が続いている。4月28日付の日本経済新聞の記事「世界スマホ出荷、1〜3月14.6%減 23年後半から回復予測」が取り上げた米調査会社IDCの調査によると、2023年1-3月のスマホの世界出荷台数は14.6%減だった。市場全体が低迷している中においても、アップルのiPhone部門は前年同期比2%増の513億3400万ドルと、1-3月期としては過去最高を記録した。

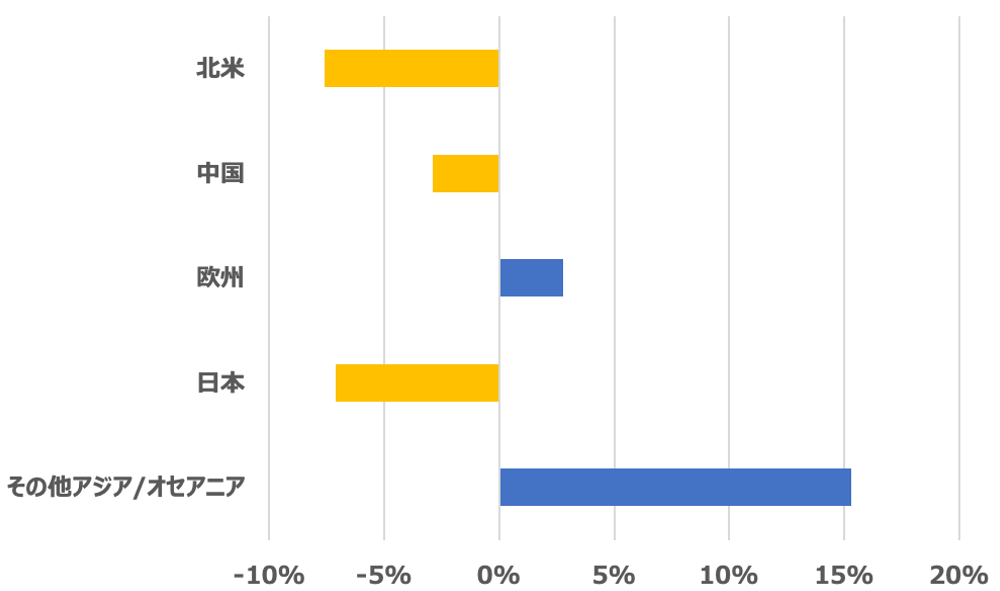

インドを含む比較的新しい市場で売り上げが好調だったという。地域別売上高は米州が8%減、日本が7%減、中華圏は3%減だったのに対し、その他アジアやオセアニアは15%増となった。アップルは4月に直営店の「アップルストア」をインドに初めてオープンした。中でもインドは2桁成長となった。ティム・クックCEO(最高経営責任者)はインタビューの中で、「新興国での業績に満足している。とりわけブラジル、インド、メキシコでの新規顧客向け売り上げが非常に好調だった」と語った。

アップルは決算発表と同時に新たに900億ドルの自社株買い枠も追加した。アップルについて「われわれが所有するどの事業よりも優れた事業だ」と評したバフェット氏であるが、改めてその確信を強めていることであろう。

石原順の注目5銘柄