一連の金融市場の混乱は落ち着きを取り戻したか?

米シリコンバレー銀行(SVB)や米シグネチャー銀行の経営破綻などの一連の金融市場の混乱は、米金融当局などの迅速な対応を背景に落ち着きを取り戻したように見える。

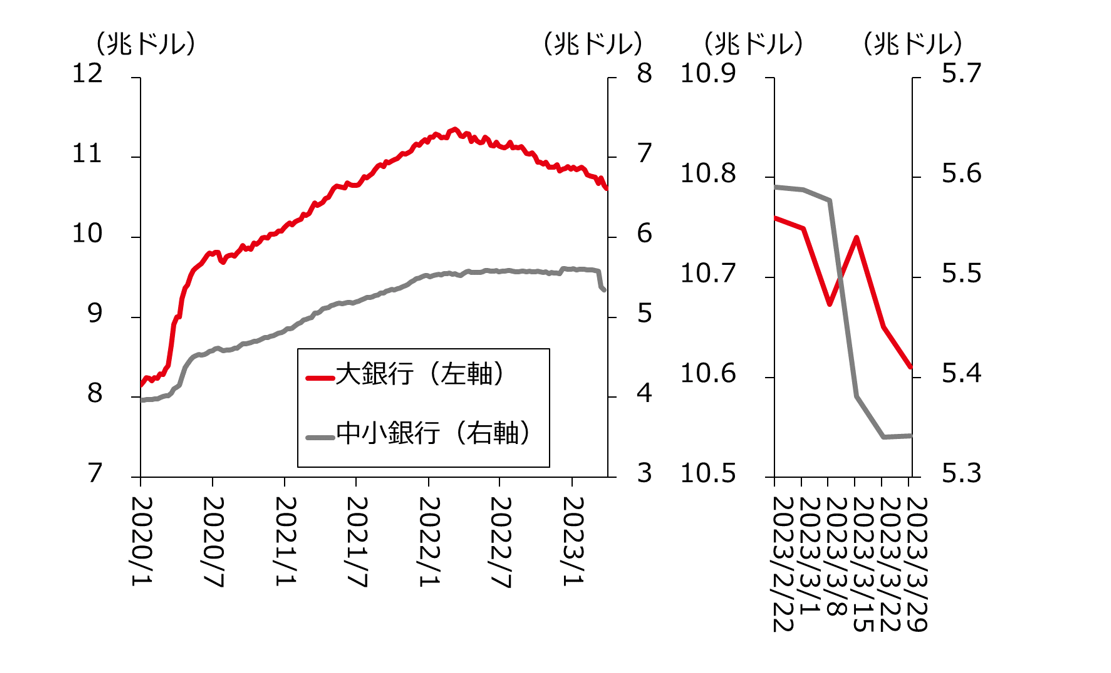

中小米銀からの預金流出は、両銀行が破綻した週に過去最大の1963億ドルに達したものの、足元でさらなる流出が続く事態には陥っていない。

出所:米連邦準備制度理事会(FRB)から丸紅経済研究所作成

2022年春以降の急速な金融引き締めによって、銀行のバランスシートに負荷

SVBの破綻の要因は、同行の預金がスタートアップ企業などの法人の大口預金に偏っていたことや、ヘッジ無しで長期債を積み上げていたことなど、個別の経営上の問題に依るところが大きいと考えられる。シグネチャー銀行も同様に、預金保険制度の対象外である大口預金の多さが問題として指摘されている。

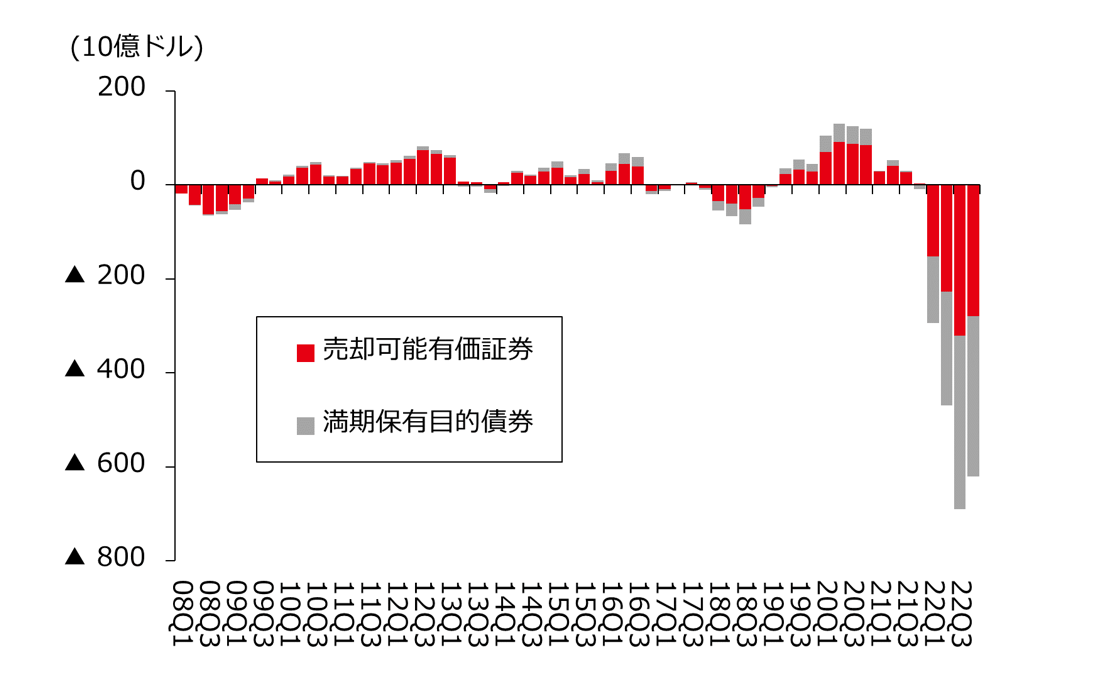

一方で、2022年春以降の急速な利上げや量的引き締めが、コロナ禍での超緩和的な金融環境下で増大した銀行の資産及び負債に強い圧力を掛けていることも事実である。

具体的には、銀行の資産の一部である投資有価証券は、急激な金利上昇の結果、含み損が拡大しており、2022年末時点での米銀の含み損は約6200億ドルとなっている。

また、商業用不動産向け融資についても懸念が高まっている。商業用不動産市場にはコロナ禍以降、緩和マネーが大量に流入し、不動産価格が高騰していたが、2022年半ば以降価格は下落に転じ、足元ではコロナ禍前の水準を下回っている。米国では商業用不動産向け融資の約8割を、資産額2500億ドル未満の中小銀行が行っており、仮に不良債権が膨らめば、特に中小銀行への影響が懸念される。

その一方、銀行の負債である預金については、利上げ局面における預金金利の上昇速度は非常に遅いため、より利回りの高い短期国債やマネー・マーケット・ファンド(MMF)に流出しやすくなる。特に大手米銀では利上げが開始された2022年3月をピークに慢性的に預金が流出しており、2023年3月末時点で2022年ピーク時から6%超減少している。

このように銀行のバランスシートの資産と負債の双方に負荷が掛かる中、銀行が財務体質を強化すべく、貸出姿勢を過度に厳格化させた場合には、実体経済に悪影響を及ぼす可能性があり、注意を要する。

投資ファンドなどのノンバンクを通じた金融不安にも留意

2023年3月の一連の出来事や2008年の世界金融危機のように銀行不安から金融市場の混乱が生じるケースに加えて、投資ファンドや年金基金などのノンバンクに起因する可能性についても注意する必要がある。

世界金融危機以降、銀行の規制が強化されたことなどを背景に、ノンバンクが保有する金融資産の割合は世界金融危機前の約4割から足元では5割近くまで上昇している。

ノンバンクは国債や社債などの市場で主要な仲介役を担い、経済成長を支えてきた一方、長年の低金利環境下で、借入を使って投資額を大きくするレバレッジや流動性に関連した脆弱性が高まっていることが指摘されている。

特に流動性については、ノンバンクの金融資産の約2割を占めるオープンエンド型投資ファンドのリスクが高いとされる。すなわち、オープンエンド型投資ファンドのように、ファンドに資金を拠出する投資家はいつでも解約できる一方、ファンドが保有する資産の流動性が低く、流動性のミスマッチが生じている場合、ファンドが保有する金融資産の価格が下落した際に、投資家が我先に解約に動き、ある種の取り付け騒ぎが起こることで、金融市場に大きな打撃を与えやすい。

ノンバンクの混乱は、ノンバンクと銀行が国債などの共通の資産に投資していたり、銀行がノンバンクに資金を提供していたりすることなどを通じて、より広範な金融不安に繋がる可能性が考えられる。足元で金融市場の混乱は落ち着いたように見えるが、金融政策が正常化に向かう中で新たな火種が燻り出す可能性は意識しておくべきだろう。

コラム執筆:伊勢 友理/丸紅株式会社 丸紅経済研究所