先週の動き、NY金、3ヶ月ぶり高値もFRB高官発言で押し戻される

先週のニューヨーク金先物価格(NY金)は、1,770ドル台を中心に1,750~1,800ドルのレンジ内での推移となった。先週のコラムではタイトルを「NY金、1,800ドル手前の値固め」としたが、文字通りその展開となった。

週初から週央に刺激材料が飛び出し、NY金は11月15日に一時1,791.80ドルと8月17日以来3ヶ月ぶりの高値まで買われた。しかし、先週のコラムでは「注目されるのは複数予定されている米連邦準備制度理事会(FRB)の発言内容となる。利上げ減速でやや楽観論に傾いた市場を牽制する発言を想定した方がよさそうだ」と解説したが、週後半に向けては数名のFRB高官のタカ派発言により、金市場は売り優勢の流れに転じることになった。

NY金は週末11月18日まで4営業日続落で終値(清算値)は1,754.40ドルとなった。週間ベース反落となり下げ幅は15ドル、0.85%安となった。

先週は、11月10日に発表された10月の米消費者物価指数(CPI)が市場予想比で下振れ(7.7%の伸び)、4ヶ月連続で減速となったことを受け、市場ではFRBの利上げ政策の後退を読む動きが強まり、週明けも持続していた。

ところが前述のように週半ば以降は、その政策転換期待に水を差すFRB高官の発言が相次ぎ、再び市場は見通しを修正する動きに転じることになった。総じて10月CPI数値の低下を歓迎しつつも、単月の結果を元にした金融政策の修正観測は行き過ぎとの警告を発した発言内容と言えた。

ただし、相次ぐタカ派発言により上値が重く高値から押し戻されたとはいえ、NY金は心理的な節目の価格1,750ドルを維持したことは注目に値すると思う。先週のコラムではNY金のレンジを1,740~1,780ドルと想定したが、ほぼその線でやや上方に上振れることになった。

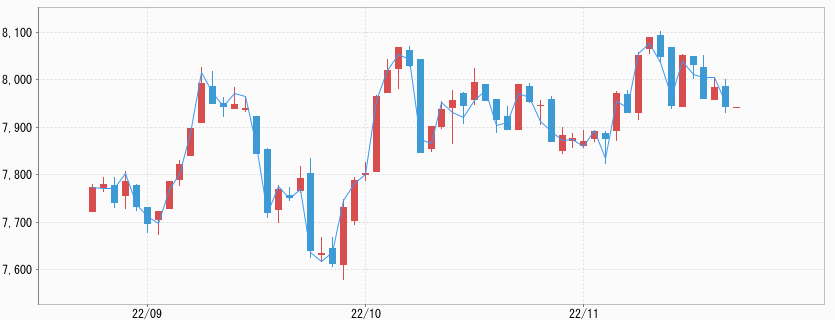

一方、国内金価格は先週のコラムでは想定レンジを7,650~7,950円としたが、こちらは週足4本値(ローソク足)で見て上下150円のレンジ内の取引となった。値幅を示すと7,842~7,992円となるが、下値は7,850円程度で底堅く推移したのは、米ドル/円相場に大きな動きが見られなかったことによる。円建て金価格は、7,700円を挟んだ高値圏を安定的に維持する状況が続いている。

連日続くFRB高官による発言、FOMC議事要旨類推の手掛かりに

NY金の上値を抑えた形のFRB高官の発言だが、いつものように前のめりで引き締め策の減速を織り込みにかかる市場の政策転換期待に水をかける内容のものが続くことになった。

時系列でみると、今週11月23日(日本時間11月24日早朝)に発表される11月のFOMC議事要旨の内容を類推する手掛かりとなる。目を引いたもののみを取り上げると次のようになる。

11月14日はウォラーFRB理事がシドニーで開かれた会議に参加。10月の米CPI上昇率の鈍化は朗報だが、1つのデータに過ぎず、利上げを停止するまでには「まだ道のりは長い」と発言した。

次回12月のFOMCか、その後の会合で利上げ幅を0.5%に減速させることはあり得るとしながらも、インフレ抑制に向けたFRBの取り組みが弱まったと受け止めるべきではないとした。ターミナルレート(利上げの最終到達点)が5%を上回る可能性については、今後のインフレ動向次第とした。

同じ11月14日、ブレイナードFRB副議長もブルームバーグとのインタビューで「利上げペースを鈍化させることが近いうちにおそらく適切になると思う」とした上で、「我々にはさらにやるべきことがある」と利上げを停止する用意がないことも強調した。

ここまでの非常に強い引き締め策の影響がどう出るか、見極めるタイミングに差し掛かっており利上げペースを落とし、データに現れる結果を見るとの意向を示している。

11月16日は、サンフランシスコ地区連銀のデイリー総裁はCNBCのインタビューで「政策金利を4.75~5.25%まで引き上げるのが理にかなっている」とターミナルレート(利上げの最終着地金利)を以前より高めの予想を示し注目された。同総裁は従来ハト派で知られる。

翌11月17日セントルイス地区連銀ブラード総裁は、「寛大な」分析の下でもFRBは少なくとも、おそらく合計1%の追加利上げを実施する必要があるとした。その上で「これまでのところ、FOMCの政策姿勢の変化はインフレにごく限られた影響しか与えていない」「政策金利はまだ十分に引き締め的な水準には達しておらず、さらに引き上げる必要がある」とかなり強めの発言をした。

さらに、経済指標を元に適切な政策金利の水準を見積もる政策モデル(テイラー・ルール)に基づくと、「十分に引き締め的」と言える水準は5~7%程度になるとの見解を示した。講演後の質問では、理論値はともかく少なくとも5~5.25%には上昇する必要があるとした。

どのFOMCで、どの程度の利上げを行うかについては、「パウエルFRB議長に任せる」と発言。現時点で力強く対応すれば、2023年1~3期に求められる対応は弱まり、逆に現時点でさほど対応しなければ、2023年1~3期にしっかりと対応する必要が出てくるとし、「一般的に言えば、大きな違いはない」とした。

このブラード総裁の発言が先週最も市場に影響を与えたが、それはインフレ動向によっては7%の金利水準の可能性にまで言及したことによる。しかし、まさに前のめりの政策転換を織り込む市場への牽制であり、市場もそのあたりは察していると思われた。反応は比較的大きくなったものの、大崩れには至らなかった。ちなみに当日のNY金の終値は1,775.80ドルだった。

11月18日は、ボストン地区連銀のコリンズ総裁が「現時点では、全体のインフレ率が低下しているという明白かつ一貫した証拠」はまだないとして、「我々のやるべき仕事はまだある」と発言。市場では0.5%の利上げが、かなり織り込まれた12月のFOMCについて、0.75%の可能性もなお検討されているとした(ロイター)。

これに関しても、経済チャンネルであるCNBCのインタビューでは、「0.75%も依然として選択肢だ。そう指摘しておくことも重要だと私は考える」としており、こちらも牽制発言の印象が強いものだった。

いずれも、ここから利上げペースを落としたとしても利上げは続け、景気抑制的な高金利環境を続ける意向であることを示している。引き締めサイクルの終了が近いという市場の判断は誤りと言えるが、その方向性を模索する動きに移行しているというのが足元のFRBのスタンスと思われる。

ロシア製ミサイル、ポーランド領内に着弾

11月15日のNY時間の午後、NY金が時間外取引の時間帯に伝わったのが、ロシア製のミサイルが北大西洋条約機構(NATO)加盟国であるポーランド領内に着弾し、死者が出たとのニュースだった。

NATOは、1つの加盟国に対する攻撃をNATO全体への攻撃とみなし、加盟国は攻撃された国の防衛義務を負う集団的自衛権を定めている。状況によっては、NATOとロシアの戦争に発展する可能性があるということで市場は一時浮足立った。

しかし、その後の情報伝達は早く、ウクライナ軍の迎撃ミサイルが誤って着弾した可能性が伝えられ沈静化した。

NY金はこの日、早朝に発表された10月の生産者物価指数(PPI)が予想比「下振れで2021年7月以降最小となったことに反応し、先行して1,790ドル台まで買われていた経緯がある。

このミサイル着弾のニュースに反応はしたものの、午前中の高値に接近はしたものの超えることはなく、その後事態の拡大は限定的との見方から、前日の終値近くまで水準を下げて終了した。

いわゆる地政学リスクの高まりに関連するニュースに、金は急伸して反応することが多いものの一般的に沈静化も比較的早く、要注意と言える。

今週の展望、NY金は1,730~1,780ドル、国内金価格は7,750~7,950円を想定

引き続き、FRBの利上げペースやターミナルレートの水準に対する見通しが焦点になる中、今週もFRB高官の発言に関心が集まる。11月22日にクリーブランド地区連銀メスター総裁、セントルイス地区連銀ブラード総裁の講演があり、注目されそうだ。

さらに11月23日にFOMC議事要旨の発表がある。この23日は経済指標の発表も多く、特にS&PグローバルのPMI速報値は、10月に50.4と景気判断の節目の50ポイントに迫っており、50を維持できるか否かが注目される。

NY金については、それによりドル指数(DXY)がどう動くかに左右される。この点から欧州中銀(ECB)も10月会合議事要旨を公表予定となっており注目される。NY金は1,730~1,780ドル、国内金価格は7,750~7,950円を想定している。