下落が止まらないトルコリラ

「私の最大の戦いは金利との戦いだ。最大の敵が金利だ。我々は金利を12%まで引き下げた。これで十分だろうか?いや、十分ではない。一段の利下げが必要だ」

9月29日にトルコ貿易職工連合(TESK)の総会に参加したエルドアン大統領は、政策金利を巡る方針に関してこのように述べた。

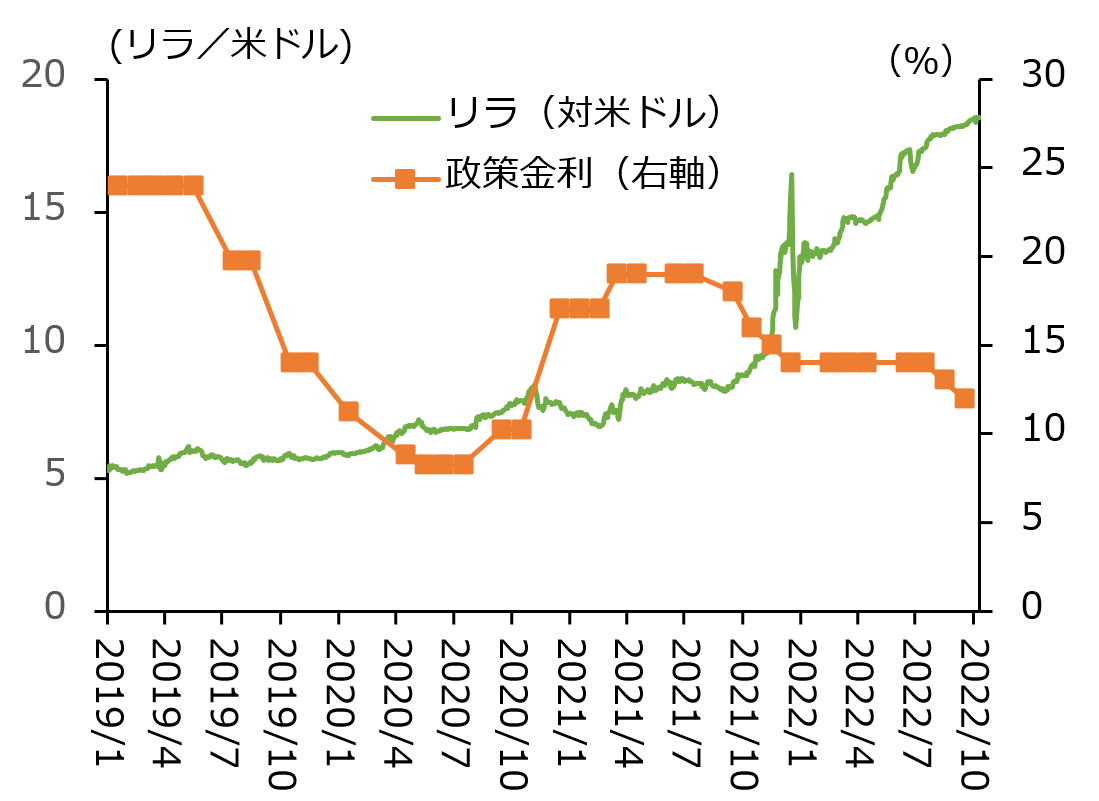

これに先立つ9月22日にトルコ中銀は2会合連続の利下げを発表し、市場を驚かせたばかりだった。エルドアン大統領の発言を受けて、トルコの通貨リラは一段と下落。10月7日時点で対米ドルレートが年初来▲28%と最安値更新を続けている(図表1)。

3大格付機関が相次いで格下げ

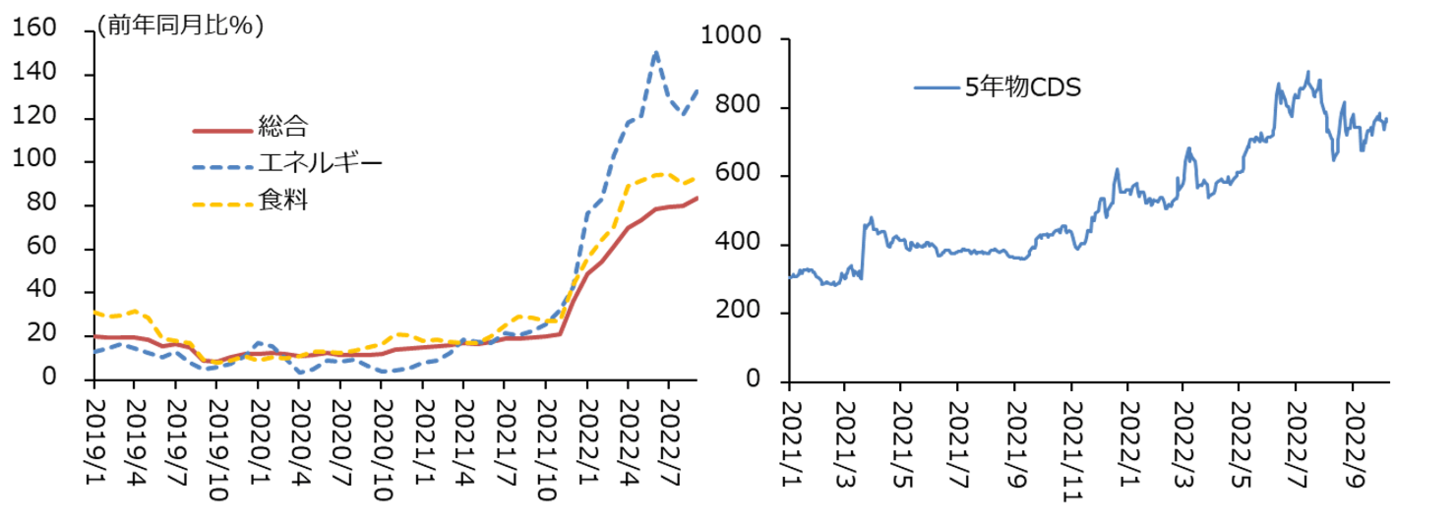

8月以降、トルコの消費者物価指数(CPI)は食料・エネルギー高を主因に前年比+80%を超えるなど、記録的なインフレが進行している(図表2)。

一般的に、インフレ局面では金利を引き上げて需要を抑えることで、需給バランスを調整してインフレを鎮静化させる金融政策が取られる。しかし、トルコ中銀の対応はこうした金融政策の常識に逆行する動きであり、市場ではさらなるインフレ加速や通貨下落が進行する懸念が強まっている。

トルコ中銀が8月に2021年12月以来となる利下げに踏み切る以前から、各国が金融引き締めに動き国内のインフレも深刻化する中で金利を据え置き続けるトルコに対する市場の懸念は強まっていた。

トルコ国債の保証コストを示すクレジット・デフォルト・スワップ(CDS)のスプレッドは、2008年の世界金融危機時を上回る871ベーシスポイントまで上昇。政府・中銀の介入や輸出・観光産業の好調等で若干の持ち直しがあったものの、足元でも危険水準の700ベーシスポイントを超える水準が続いている。

こうした状況の中、3大格付機関であるフィッチ、ムーディーズ、S&Pも7月から9月にかけて相次いでトルコのソブリン債格付けを引き下げた。元々、トルコ債は「投機的格付け(いわゆるジャンク債)」の水準にあり、一連の格下げによりトルコ政府の資金調達環境は一段と厳しさを増した形だ。

一見堅調に見える国内経済も…

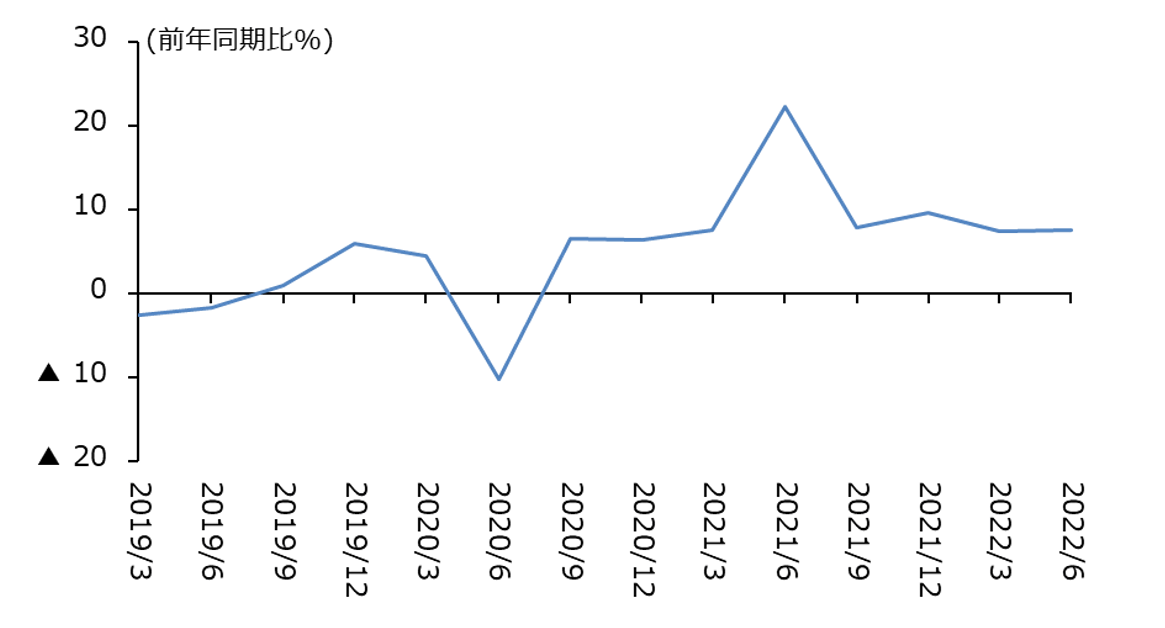

GDP統計等からは、一見するとトルコの実体経済は堅調に推移しているようにも見える。4~6月期の実質GDPは前年同期比+7.6%と8四半期連続でプラス成長を維持している(図表3)。

また、9月に発表されたOECDの経済見通しでも、2022年のトルコの成長率見通しは前年比+5.4%と、6月時点から1.7%上方修正されている。これは9月5日にトルコ政府が発表した中期経済計画の予測(前年比+5.0%)を上回る水準である。

しかし、こうした経済成長は利下げによる景気過熱の結果と言える。その代償が通貨安と高インフレの一層の進行であり、その副作用は様々な形で経済にあらわれてきている。

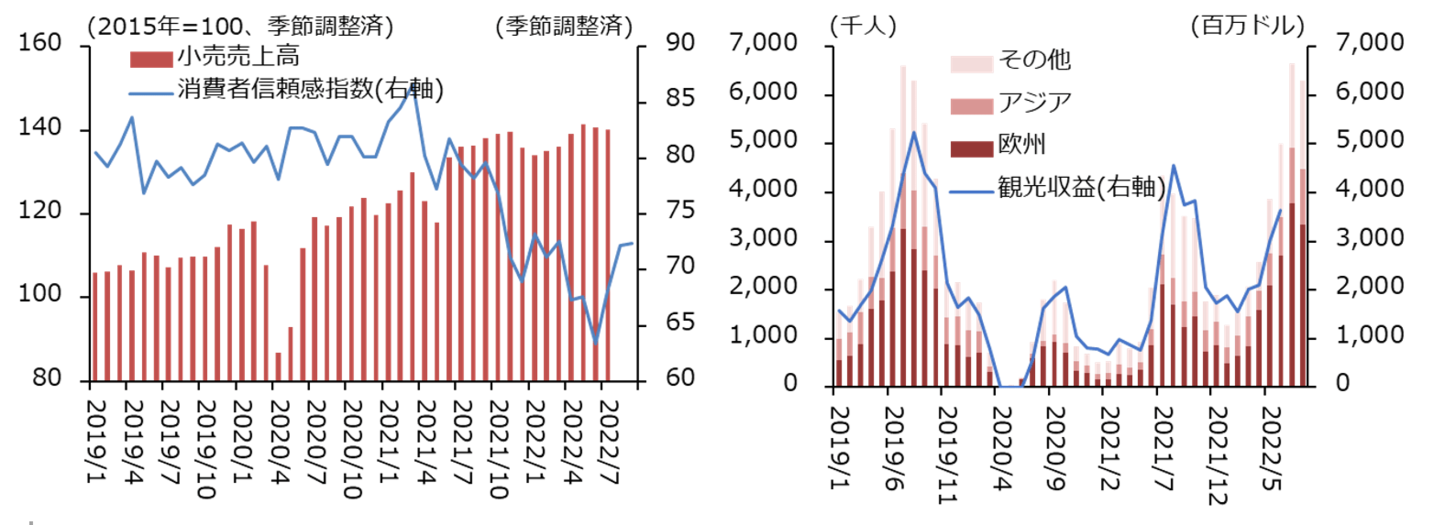

個人消費は足元まで堅調に推移していたが、消費者信頼感指数は2021年半ばから悪化傾向にある(図表4)。急激なインフレにより家計が疲弊する中で、個人消費の鈍化は今後さらに顕在化する可能性が高い。また、リラ安等の後押しもあり予想外の回復を示した外国人観光客数も、秋以降は例年の傾向に沿って落ち着くと見られている。

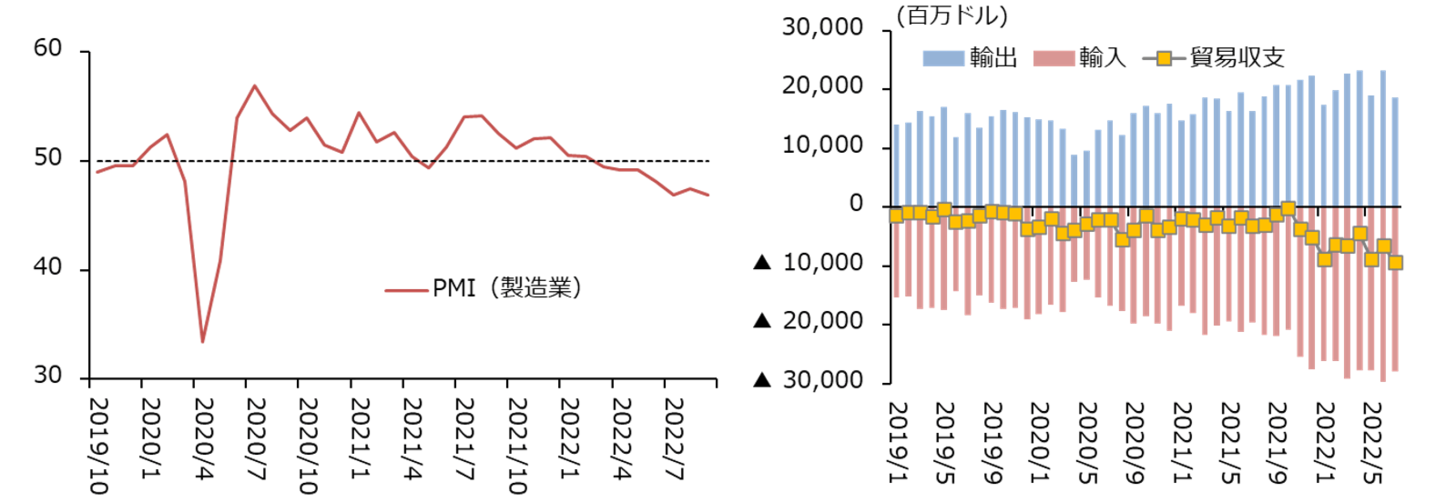

企業部門は、リラ安が輸出企業の価格競争力を高める一方で、原材料等の輸入コスト上昇による企業負担の増大にもつながっている。企業景況感(PMI)は足元で一段と悪化しており、景気の先行き不透明感も相まって設備投資への慎重姿勢が強まっている(図表5)。

また、主要な輸出先である欧州は来年に向けて景気後退懸念が強まっており、外需は2023年にかけて低迷する可能性が高い。

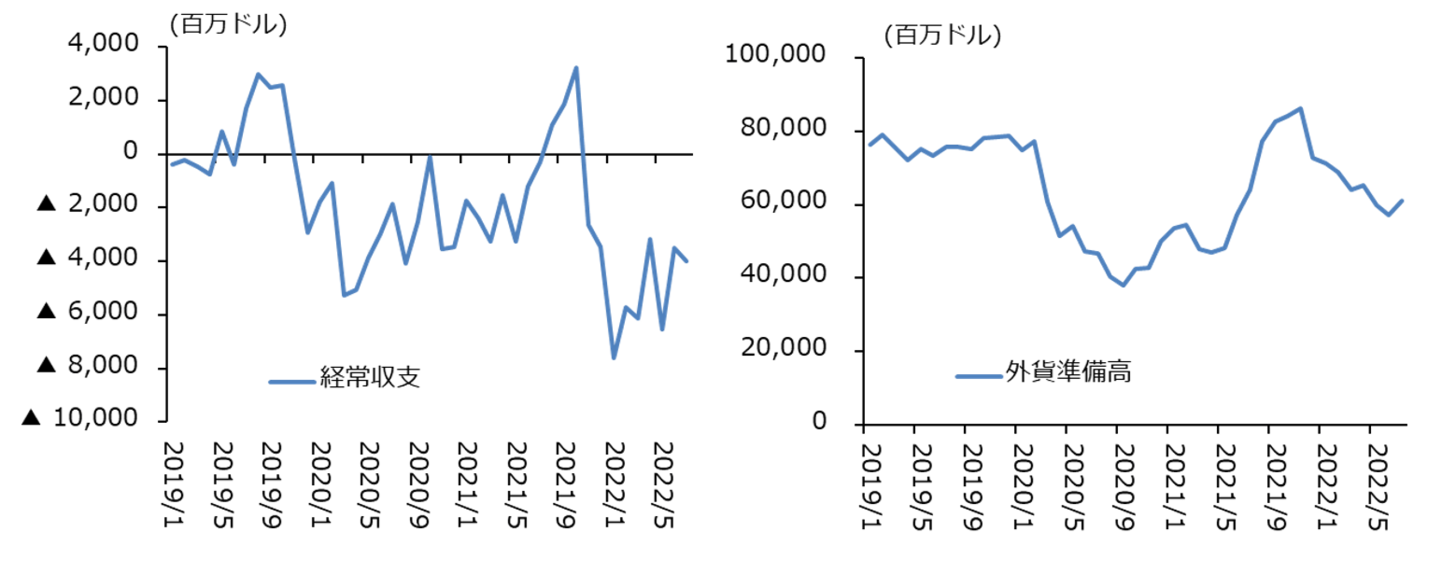

リラ安による輸入額増加を主因に貿易赤字傾向が続く中、経常収支の赤字幅は一段と拡大している(図表6)。リラ安を受けた為替相場への介入もあり、外貨準備高は年初から減少基調が続く。前述の観光収益の回復によるサービス黒字が足元で下支えとなったものの、年終盤に向けて外貨準備高の減少は再度進行すると考えられる。

エルドアン・ポリシーは続く

以上のように厳しい情勢のトルコ経済だが、その主要因はやはりエルドアン大統領の下での異質な金融政策方針にある。高金利を嫌うエルドアン大統領の政策理念については、大統領自身を含めて様々な説明がなされてきたものの、いずれも市場の懸念払拭につながるものではなかった(※1)。

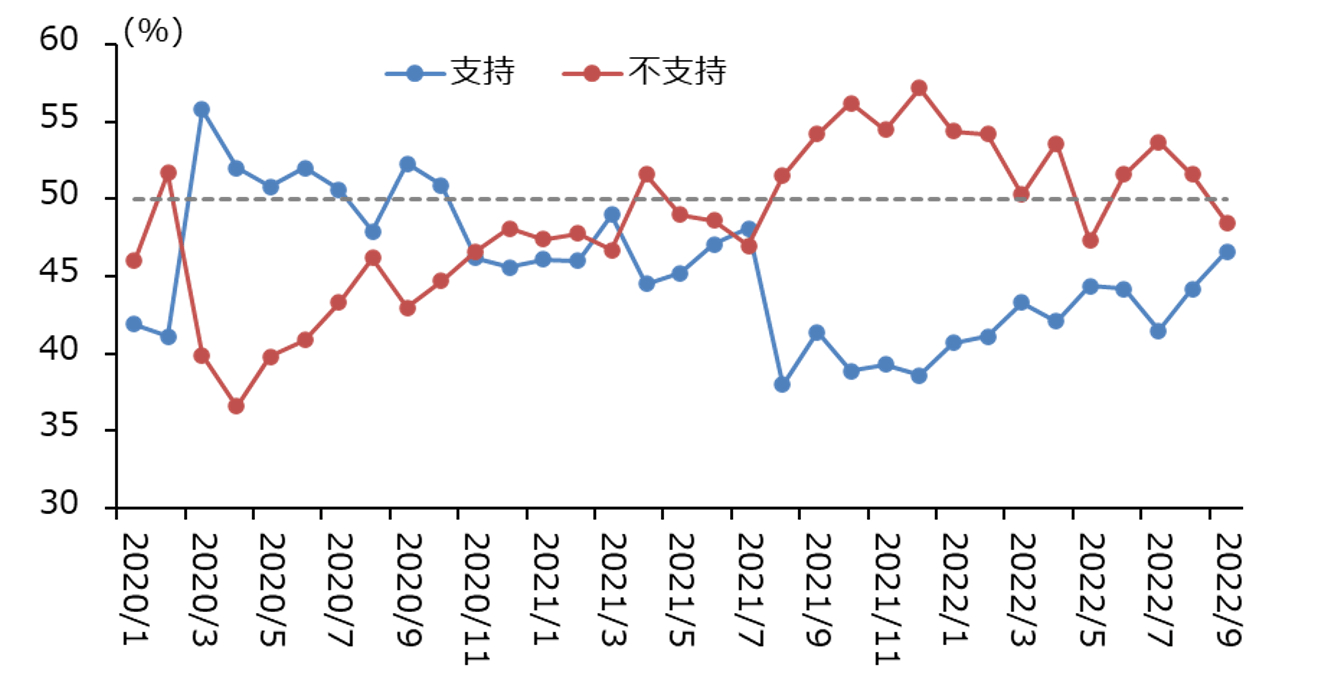

国内でも高インフレへの不満は強く、コロナ禍も相まってエルドアン大統領の支持率は昨年から不支持率を下回る水準で推移する等、人気には陰りも見える(図表7)。

しかし、冒頭で紹介した発言の通り、エルドアン大統領の利下げ追求姿勢は堅く、2023年6月に予定される大統領・議会選挙に向けてむしろ一段の加速も示唆している。

緩和的な金融政策が続く限り、高インフレと通貨安圧力の継続は避けられず、トルコ経済は対外的な脆弱性を抱えた綱渡りの情勢が続くと見られる。特に、リラ相場を支える外貨準備高の動向には年終盤に向けて一層注意を払う必要があるだろう。

※1 例えば、米シンクタンクのカーネギー国際平和財団は、高金利を嫌うエルドアン大統領の金融政策方針について2021年末に以下のページで専門家の意見を取りまとめている。それによれば、1.利下げにより企業の借入コストが低下しインフレ抑制につながるという認識がある、2.利下げによる自国通貨安は輸出・観光産業を支援し、最終的には景気回復と通貨高につながるという認識がある、3.利子を禁止するイスラム教の教えを重視している、4.エルドアン大統領の主要な支持層である建設・不動産セクターにとって低金利環境が望ましい、といった理由が主に挙げられている。

https://carnegie-mec.org/diwan/85896

コラム執筆:坂本 正樹/丸紅株式会社 経済研究所