主なポイント

・アドバンスト・マイクロ・デバイセズはマイクロソフト、ソニー、テスラといった世界トップクラスの顧客向けにチップを製造

・エヌビディアは単なるハードウェア企業ではなく、人工知能や仮想現実の分野でも進展中

・テキサス・インスツルメンツは、アップルを含めて10万社を超える顧客を持つ

半導体業界は、今日の世界で最も重要な業界の1つ

半導体業界は、コンピューターからスマートフォン、そして自動車に至るまで、現代のエレクトロニクス分野に最も貢献していると言っても過言ではありません。業界は、これらの技術を支える高性能コンピューターチップの生産を担っており、市場規模は今後10年間で年間1兆ドルを上回るまでに成長する可能性があります。

アドバンスト・マイクロ・デバイセズ(AMD)、エヌビディア(NVDA)、テキサス・インスツルメンツ(TXN)といった半導体業界の主力企業にとっては絶好の好機です。これらの企業は、半導体業界の将来の成長に賭けるのに最適の投資先であり、極めて長期にわたり高いパフォーマンスをポートフォリオにもたらしてくれるかもしれません。

アドバンスト・マイクロ・デバイセズ、最高クラスの顧客を持つリーダー

アドバンスト・マイクロ・デバイセズ(AMD)が製造するプロセッサチップやグラフィックスチップは、世界で高い人気を誇る製品です。世界中で数百万人が使うパソコンに加え、マイクロソフトのXboxやソニーのプレイステーション5といった人気ゲーム機にも搭載されています。

AMDは、2021年に電気自動車(EV)メーカー大手のテスラとの刺激的な提携を発表した際、自社チップの汎用性を強調しました。EVは従来の内燃機関自動車と比べると、まるで走るコンピューターであり、より多くの処理能力を必要とするため、半導体メーカーにとっては新たな市場となり得ます。AMDのチップは、テスラの人気車種であるモデルSとモデルXのインフォテインメント・システムに搭載され、ゲーム機能を含む幅広いデジタル機能を一元制御します。最近になって、搭載車種はモデル3とモデルYにも拡大されました。

AMDはまた、仮想現実(VR)といった未来型産業でも躍進しており、ソーシャルメディア大手のメタ・プラットフォームズ(旧フェイスブック)傘下のオキュラスをはじめとするVRヘッドセットメーカー向けにチップを開発しています。同社はさらに、より滑らかでシームレスなグラフィックスを実現することでVR酔いを軽減することを目的とした「LiquidVR」技術により、VR体験を一段と進歩させています。

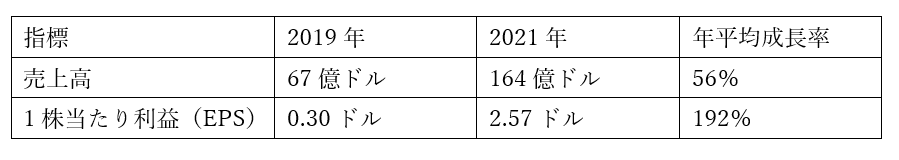

こうした画期的な新技術は未来のAMDの事業を牽引するとみられますが、同社は現時点で既に大きな成長を遂げています。

これほど高い成長率を永遠に維持することは不可能ですが、アナリストはAMDが2022年も高成長を続けるとみており、売上高は前年比54%増、EPSは同57%増と予想しています。

過去6ヶ月間にハイテク株が幅広く売られる中で、AMDの株価は過去最高値から41%下落しているため、今は割安で購入できる買い場かもしれません。同社が革新を続ける限り、保有し続けたい銘柄です。

エヌビディア、より良い未来への賭け

半導体チップは、私たちの身の回りにあるほぼすべてのものに組み込まれ、私たちの未来を支える柱となりつつあることは明らかです。現在でも、1台の自動車に数百、あるいは数千ものチップが搭載されていることもあり、自動車、人工知能(AI)エンジン、データセンター、さらには仮想世界を動かすためにチップの需要が高まるにつれて、この傾向はますます加速していくはずです。こうしたトレンドの1つ、またはすべてが加速し、10年後には主流になっていると思うなら、こういった業界向けチップメーカーを代表するエヌビディア(NVDA)への投資を検討するべきです。

エヌビディアは、ゲーム業界の発展を支えた画像処理半導体(GPU)で有名ですが、今では多くの市場に進出しています。ゲーム部門は依然として売上高の多くを占めており、同部門の第4四半期(11-1月期)の売上高は前年同期比37%増の34億ドルでした。GPUにおける同社のリーダーシップを考えると、今後も同程度の成長が続くとみられます。

とはいえ、エヌビディアが成功しているのはゲーム分野だけではありません。同社はデータセンター、AI、プロフェッショナル・ビジュアライゼーション、自動車、そしてオムニバースといった領域でも優位に立っています。すべてを合わせた2022年1月期の売上高は約270億ドル近くに達し、前年比61%増という成長を遂げました。さらに、同社は収益性も高く、通期で98億ドル近い純利益、80億ドルのフリーキャッシュフローを生み出しました。

上記の分野はいずれも高い成長性が見込まれ、エヌビディアはこれらの分野と共に成功する公算が大きいということです。これにより、同社は膨大なキャッシュフローを生み出し続け、これらの成長市場に多額の資本を再投資できるのです。

エヌビディアの株価収益率(PER)は56倍であり、成熟企業としては極めて高水準と言えます。純利益が急速に伸びているとはいえ、このPERを無視することはできません。そのため、エヌビディアは半導体企業の中で長期保有に最適な銘柄の1つと言えますが、時間を掛けてドルコスト平均法で投資するのが賢明かもしれません。

テキサス・インスツルメンツ、アナログチップと組み込みプロセッサのリーダー

テキサス・インスツルメンツ(TI、ティッカーはTXN)は、エヌビディアほど注目されることはないかもしれませんが、同社の半導体も同じくらい重要です。TIはアナログチップと組み込みプロセッサに特化しており、工業、自動車、家電メーカーなどを中心に10万社に上る顧客がいます。例えば、アップルのiPhoneもTIの技術を使って組み立てられています。しかも、あらゆる電子機器はアナログチップを必要とし、ほとんどが組み込みプロセッサを必要とします。そして、この両方の製品カテゴリーにおいてTIは市場のリーダーです。

何がTIの成功を支えているのでしょうか。同社は15ヶ所の生産拠点を持ち、ウェハーの製造、組み立て、テストのほとんどを自社で行っています。そのため、サプライチェーンのコントロールやコストダウンが可能になっています。また、一部のウェハー製造工場では300mm技術を導入しており、300mmウェハーで生産されるチップは、競合他社で一般的に使われている200mmウェハーと比べてコストが40%近く抑えられます。

こうした競争優位性のおかげで、TIは一貫して素晴らしい業績を上げています。2021年の売上高は前年比27%増の183億ドル、フリーキャッシュフローは同15%増の63億ドルでした。注目は、フリーキャッシュフローの成長率が売上高伸び率を下回った点で、300mmウェハーの新工場が複数建設中であることが理由ですが、これも競争優位性の強化にいずれはつながるはずです。最初の新工場は2022年中に生産を開始する予定です。

TIは、今の勢いを維持できると思われます。電子機器が一段と普及するのに伴って事業は拡大し、製造技術への投資により競合企業に先んじることができます。こうしたことから、株価は長期的に上昇が見込まれます。さらに、同社は過去18年にわたり、年率25%のペースで配当を引き上げてきました。現在の四半期配当は1.15ドルです。つまり、グロース株狙いであれ、インカム狙いであれ、TIはどちらの条件も満たしているのです。

免責事項と開示事項 記事は一般的な情報提供のみを目的としたものであり、投資家に対する投資アドバイスではありません。フェイスブックの元市場開発担当ディレクター兼スポークスマンであり、メタ・プラットフォームズのMark Zuckerberg CEOの姉であるRandi Zuckerbergは、モトリーフール米国本社の取締役会メンバーです。元記事の筆者Anthony Di Pizioは、記載されているどの銘柄にもポジションを持っていません。Jamie Loukoはアップル、エヌビディア、テスラの株式を保有しています。Trevor Jennewineはエヌビディアとテスラの株式を保有しています。モトリーフール米国本社はアドバンスト・マイクロ・デバイセズ、アップル、メタ・プラットフォームズ、マイクロソフト、エヌビディア、テスラ、テキサス・インスツルメンツの株式を保有し、推奨しています。モトリーフールは以下のオプションを推奨しています。アップルの2023年3月満期の120ドルコールのロング、アップルの2023年3月満期の130ドルコールのショート。モトリーフールは情報開示方針を定めています。