バフェットが6年ぶりの完全買収に動いた!

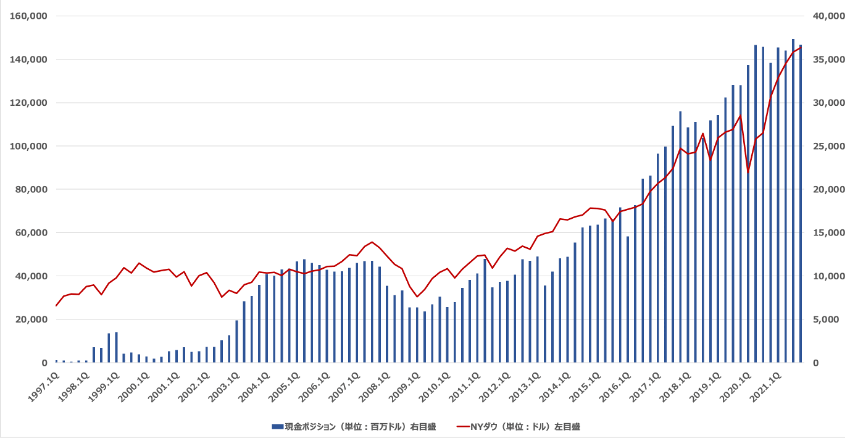

ウォーレン・バフェット氏率いるバークシャー・ハサウェイの2021年12月末時点における現金ポジションは1467億ドルと過去最高水準に膨らんでいた。ここ数年、バークシャーは適切な投資先がないという課題に直面していた。

バフェット氏は2021年期末の年次書簡「株主への手紙」の中で「チャーリー・マンガ―と私は、企業オーナーになることへの圧倒的な憧れを失ったわけではない」と述べていた。投資先を見つけられなかった一方で最近は、自社株買いを積極化していた。

バークシャーの手元キャッシュも過去最高水準に膨らんでいる(2021年期末時点)。

そのバフェット氏が6年ぶりの完全買収に動いた。バークシャー・ハサウェイは3月21日、保険会社のアリゲニー(Y)を116億ドル(約1兆3800億円)で買収すると発表した。この取引は2021年12月末時点のアリゲニーの企業価値の1.26倍で実行され、2022年第4四半期に完了する予定だ。

バフェット氏は声明のなかで「バークシャーはアリゲニーにとって完璧な定住の場所となるだろう。私はこの会社を60年にわたりつぶさに見てきた」と述べている。アリゲニーのジョセフ・ブランドンCEOは、「アリゲニーの株主、企業、顧客、従業員にとって素晴らしい取引だ」と称賛した。このブランドンCEOは、かつてバークシャーの子会社であるジェネラル・リ社を率いた経歴を持っている。バフェット氏は、今回の買収に際してブランドンCEOを「長年の友人」と呼んだ。

アリゲニーは1929年に鉄道事業を運営する会社としてスタートした。現在では子会社を通じて、損害保険、再保険など、様々な保険事業に携わっている他、完全子会社であるアリゲニー・キャピタルを通じて鉄鋼加工や玩具、葬儀関連など非保険・非金融事業にも携わっている複合企業(コングロマリット)だ。以前から「ミニ・バークシャー」と呼ばれていた。

3月26日付のフィナンシャルタイムズの記事「Buffett back in the batting after 6-year deal drought(バフェット氏、6年間の契約不履行から再び打席に)」はこの買収について、「ウクライナ侵攻で経済の減速とインフレが予想されるなか、バフェット氏は米国株式市場に価値を見出す投資家であることがうかがえる」と指摘している。

同記事では長年バークシャーの株主である市場関係者の話として、「地政学的、経済的、金利的な不確実性がある中で、バフェット氏が今買収することは、米国と世界経済に対する真の信任投票である」と述べると同時に、「彼は、現金よりも価値がある企業を買うことができると信じているのだ」と紹介している。

しかし、同記事は極めて楽観的かつ表層的な見方で、バフェット氏の運用の本質が分かっていない人の意見だと思う。アリゲニー買収の本当の理由は、米国のインフレに対応するためにゼロ・コスト調達を強化していると見るべきだろう。バフェット氏の凄いところは、保険会社で徴収したゼロ・コストの長期資金を投資に回す「調達コスト・ゼロ」のビジネスモデルを展開していることだ。保険業で保険料を徴収し、払い戻しが生じるまでコストがゼロの資金を運用し、利益につなげるというビジネスモデルである。

バフェット氏はこれを「フロート」と呼んでいる。保険によるゼロ・コストの長期資金調達というビジネスモデルのおかげで、バフェット氏の持ち株投資会社バークシャー・ハサウェイのパフォーマンスが下がっても、バフェット氏は破綻することがない。これから金利が上昇していくインフレ局面で、投資家はバフェット氏とマンガー氏(バークシャー・ハサウェイ)の凄さを知ることになるだろう。

レバレッジ全盛の昨今、個人投資家の中には相場急落時に追い証で市場から退場命令を食らってしまう人も出るだろう。筆者のようなファンド運用者は、運用パフォーマンスが悪化するとファンドの解約が多くなり、決して長期の運用などできない。ARKのキャシー・ウッド氏はETF(上場投資信託)で運用を行っているため、毎日ファンドの解約に対応しなければならないだろう。ここがバフェット氏と他の運用者の違いである。だから、「第2のウォーレン・バフェット」は、いそうでいないのである。

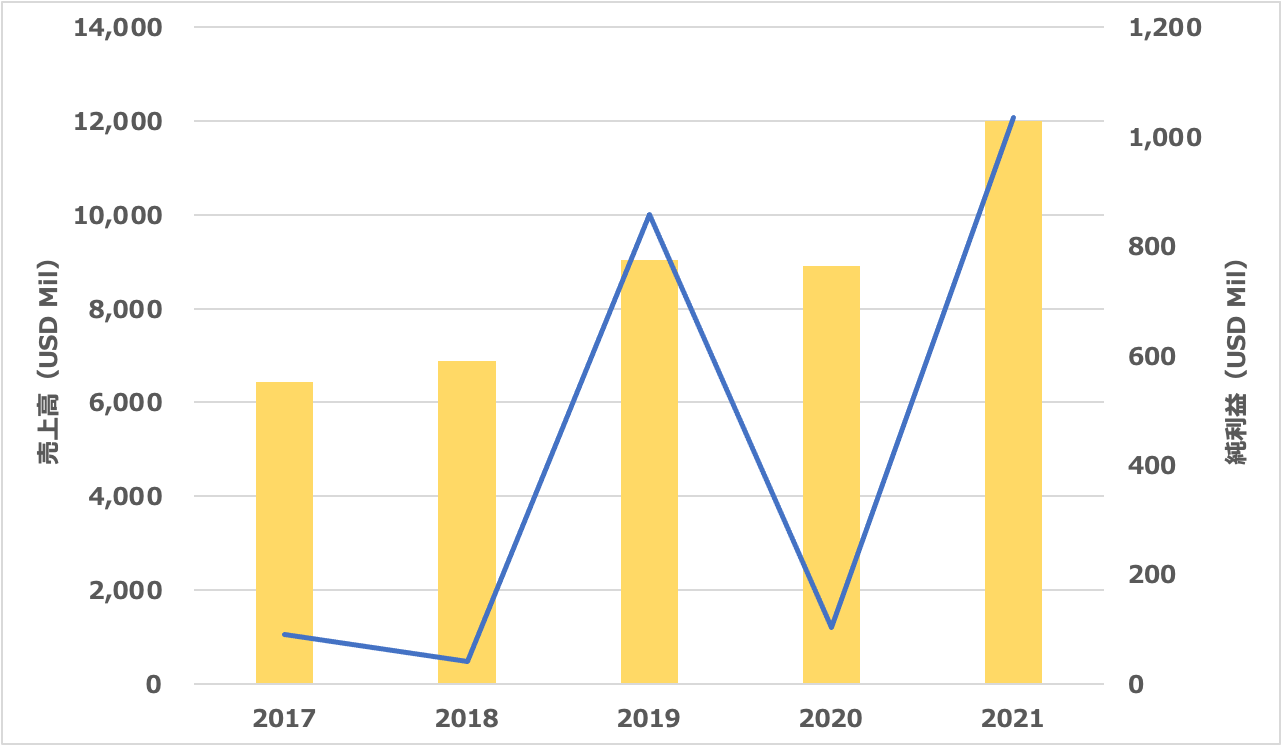

キャッシュを生み出す安定期にあるアリゲニー

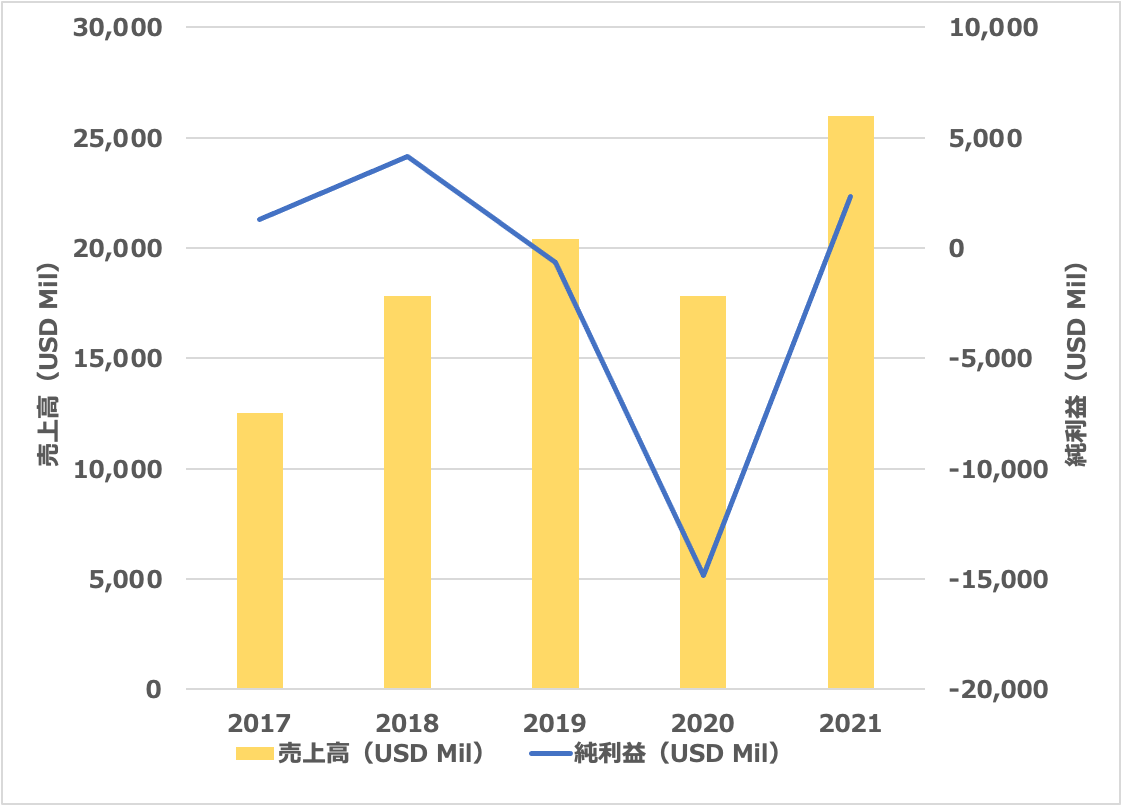

アリゲニーの2021年度の業績を見てみよう。売上が前年同期比35%増となる120億ドル、純利益は10億ドルだった。

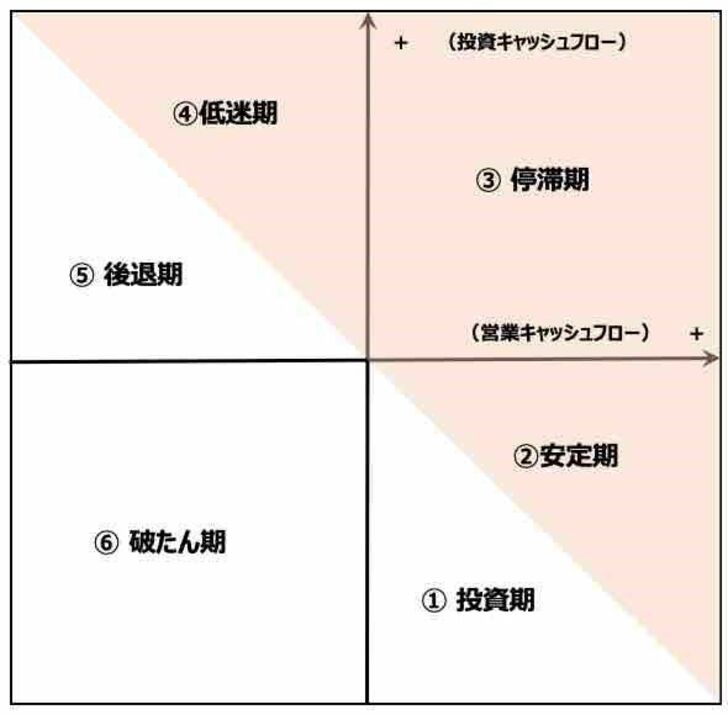

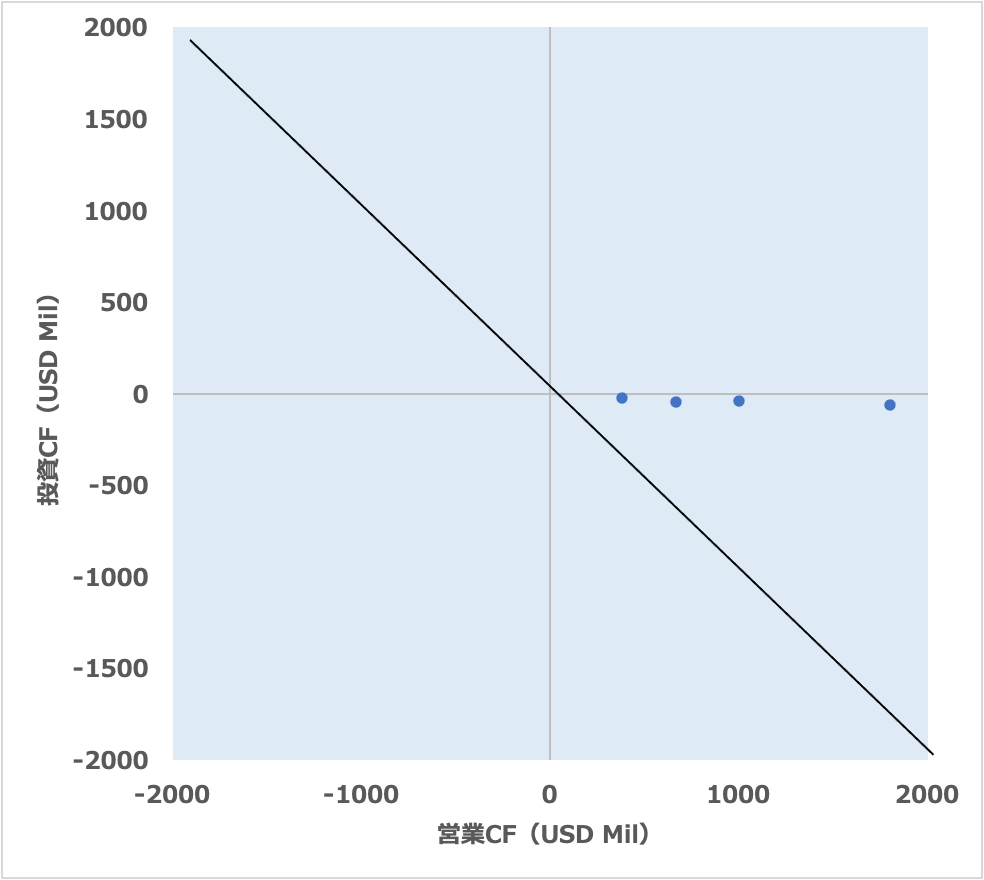

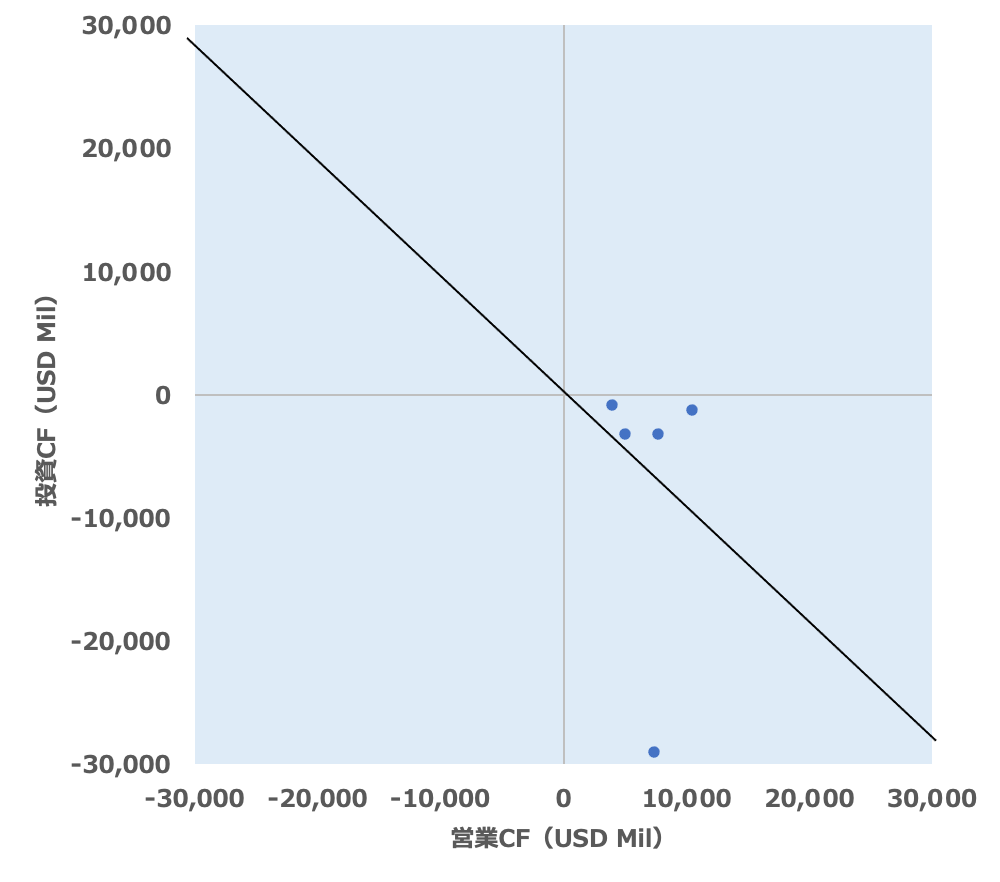

アリゲニーのキャッシュフロー・マトリックスを確認してみたい。キャッシュフロー・マトリックスは縦軸に投資キャッシュフロー、横軸に営業キャッシュフローをとったものである。

投資キャッシュフローは将来のキャッシュを生み出すために使われる先行投資である。企業が成長している時期にはキャッシュが設備投資等に使われるためキャッシュが出ていき、基本的にはマイナスとなる。投資が進み、キャッシュが稼げるようになると、リターンが生み出され営業キャッシュフローがプラスとなる。

多くの企業は営業キャッシュフローがプラスで投資キャッシュフローがマイナスであることから、以下の図の右下の領域に入る。その中でも稼ぎよりも投資の方が多い場合には「投資期①」に入り、稼ぎのほうが投資よりも大きければ「安定期②」 となる。

企業に投資先がなく、それまでに投資してきたものを売却するようになると投資キャッシュフローはプラスに転じ「停滞期③」となる。投資しなければ自ずと稼ぎも減ってくるため、営業キャッシュフローが減少する「低迷期④」に入り、さらに稼ぎが減少すると「後退期⑤」となる。そして営業キャッシュフローがマイナスとなると「破たん期⑥」となる。

関連記事:バフェットの銘柄選択で最も大切な「安定期」投資とは!?(2021年11月16日)

アリゲニーの2018年から2021年まで4年間の営業キャッシュフローと投資キャッシュフローをプロットするといずれも安定期にあることがわかる。

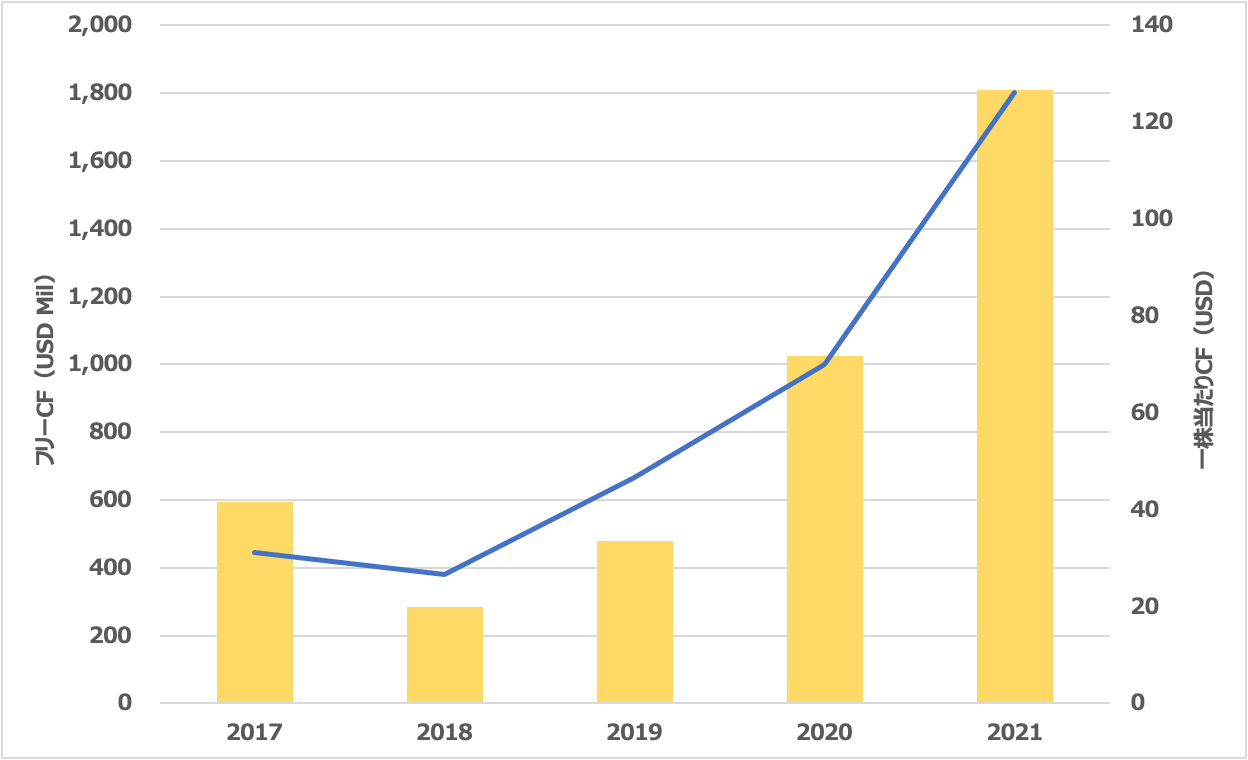

アリゲニーのフリーキャッシュフローは2021年に急回復している。

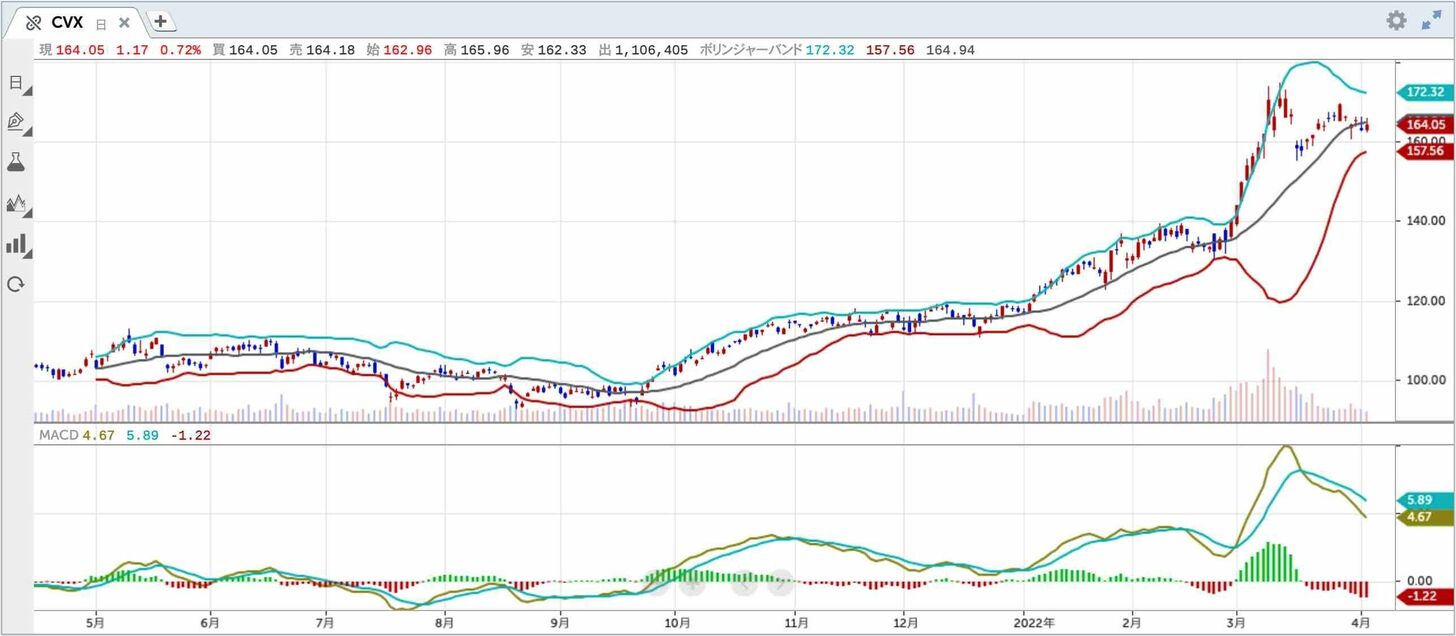

バフェットが石油株を買い増し

このように手元キャッシュを一部使い始めているバークシャーであるが、2022年第1四半期のもう1つの目立った動きと言えば米石油大手オクシデンタル・ペトロリアム(OXY)株の買い増しであろう。保有株数は3月16日時点で1億3640万株となっている。

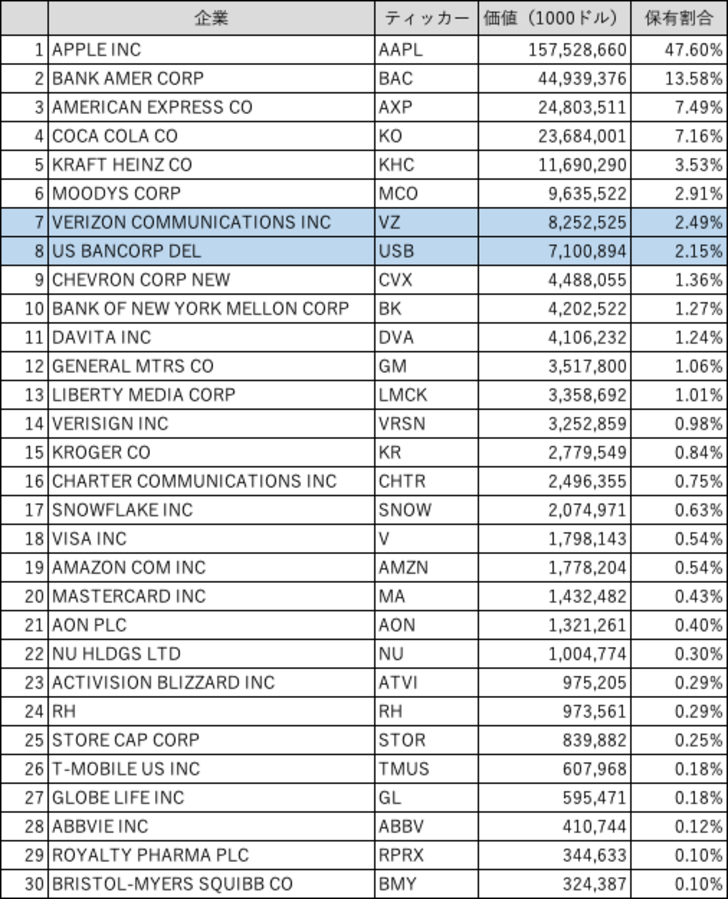

先週金曜日(4月1日)時点の終値58.11ドルで換算すると約79億ドルに相当する。これをバークシャーの2021年末時点の上場企業の保有ポートフォリオに当てはめると、オクシデンタルはユー・エス・バンコープ(USB)を上回り、ベライゾン・コミュニケーション(VZ)に次ぐ8位にランクインすることになる。

全天候型ポートフォリオでバリュー株、グロース株のどちらが上がっても良いように分散されている。

オクシデンタルは米国の大手石油会社の1つで、米国において多くの資産を保有している。2019年のアナダルコ買収によって業績が落ち込む時期もあったが、今回の投資を通じてバフェット氏は米国における優れた資産を手に入れたことになる。一部には、バークシャーがオクシデンタルの100%買収も視野に入れているのではないかとの見方もある。

バークシャーがオクシデンタルを完全買収するかどうかは別として、オクシデンタルの業績は2021年にかけて大きく改善している。直近の原油価格の上昇に伴い、今期はさらに業績が拡大することが見込まれる。

オクシデンタルのキャッシュフロー・マトリックスも見ておこう。2019年にアナダルコ買収に伴う投資キャッシュフローがかさんだが、それを除いた年度はいずれも安定期にプロットされている。

バフェット氏の投資先を選ぶ基準は極めてシンプルだ。それはキャッシュフローに始まりキャッシュフローに終わる。同氏が買収する企業は「キャッシュを安定的に生み出す企業」だ。

石原順の注目5銘柄