米金利「上がり過ぎ」で迎えるFOMC

本17日、FOMC(米連邦公開市場委員会)の結果が発表される予定だ。では、最近にかけての米金利急騰の流れが転換する可能性はあるだろうか。経験的に、行き過ぎた米金利の動きは、FOMC後間もなく転換することが多かっただけに注目されるところではないか。

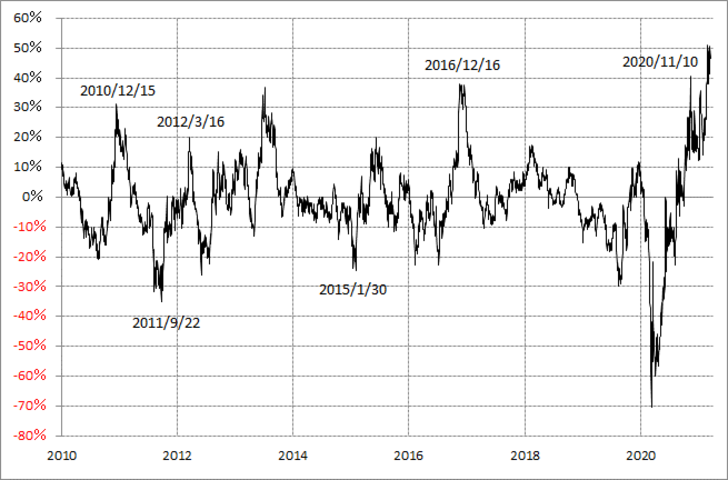

米10年債利回りの90日MA(移動平均線)からのかい離率は足元でプラス50%程度まで拡大。経験的には「上がり過ぎ」懸念が記録的に拡大している可能性がある(図表1参照)。このような米金利の行き過ぎた動きは、FOMC前後で転換することが少なくなかった。

2010年以降で見ると、「上がり過ぎ」及び「下がり過ぎ」の5回が、FOMCから3営業日以内に転換していた。ちなみに、比較的近いところで、昨年11月にも米金利の「上がり過ぎ」が一巡した局面があったが、これはFOMCから5営業日目のことだった。

相場は行き過ぎるものだが、一方でそれには自ずと限度がある。これまで見てきたことからすると、米金利の行き過ぎた動きは、金融政策を担い金利に影響力の大きいFOMCが転換のきっかけになることが多かったようだ。

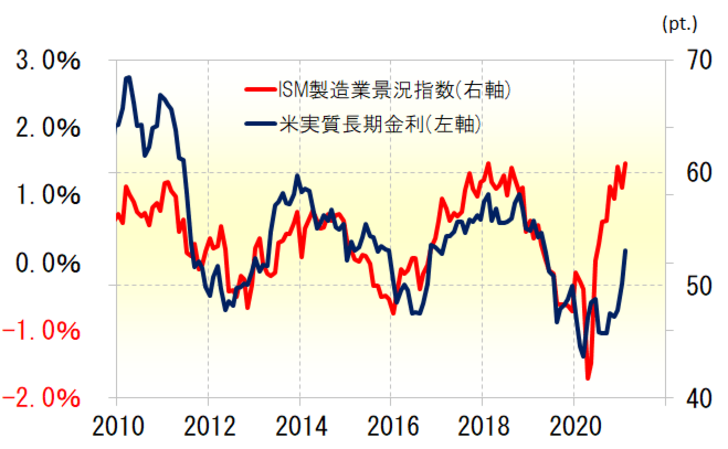

米金利と米景気の関係には、たとえば米実質長期金利と代表的な米景気指標の1つであるISM製造業景況指数で見た場合、一定の相関関係が確認されてきた(図表2参照)。それによると、最近にかけての米金利上昇は米景気回復へのキャッチアップだろう。

景気が回復すれば、金利の上昇も自然だ。その意味では、FRB(米連邦準備制度理事会)も、ここまでの金利上昇を懸念し、積極的にけん制に動く可能性は低いのではないか。ただ、それと一定期間内に急ピッチで上昇した結果、「上がり過ぎ」になっている短期の動きがさらに続くかは別問題だろう。

FOMCの金利上昇へのけん制の有無とは別に、FOMCをきっかけとして米金利の短期的な「上がり過ぎ」が転換に向かう可能性は注目したい。上述のように、FOMC(米連邦公開市場委員会)から3営業日以内に「行き過ぎ」が一巡するなら、今週中に米金利上昇はクライマックスを迎え、低下に転換する見通しになる。