金利の急上昇は、足元の株価の懸念材料

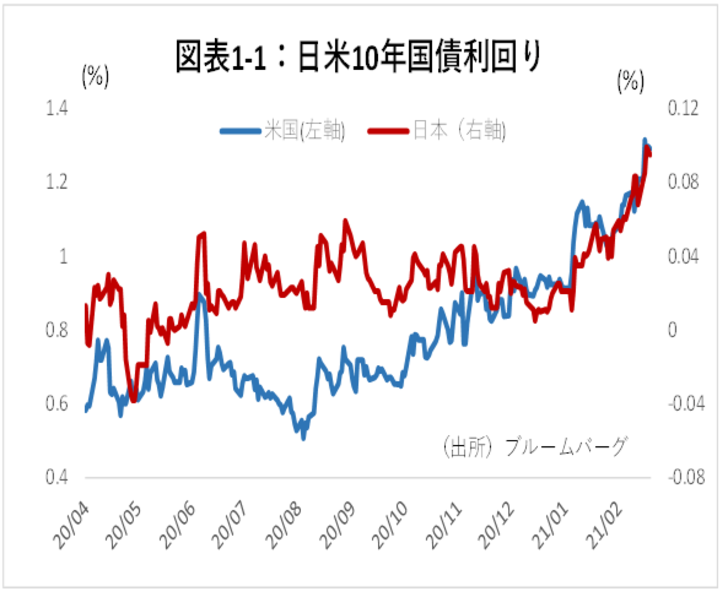

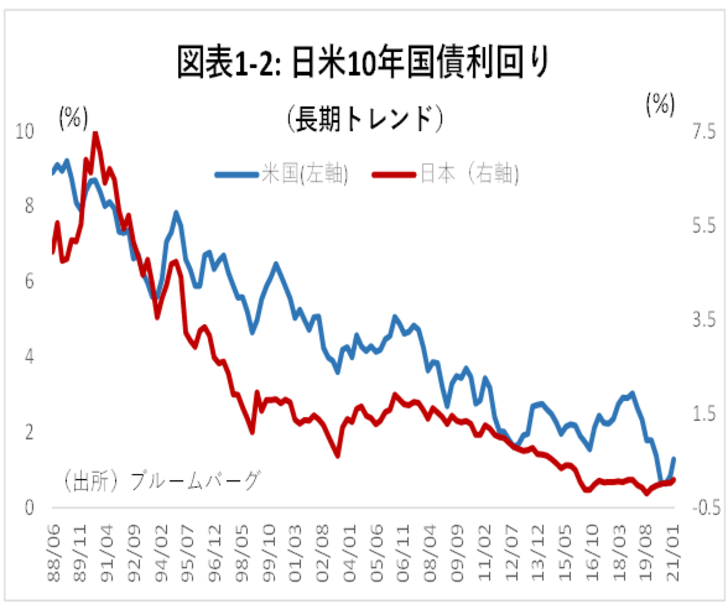

米国の金利が大きく上昇している。年初からの10年国債利回り上昇幅は0.38ポイントと、それなりに大きな変動となっている(図表1-1、図表1-2)。日本の金利上昇幅は大きくはないが、それでも、このところ米国との連動が高まっており(図表1-1)、新型コロナ発生後のレンジを大きく上抜けてきている。

このような金利の上昇は、好調の株式市場の懸念材料の一つになっている。確かに理論的には、金利の上昇は企業収益を圧迫し、今後の成長の足かせになりうる。今後の金利上昇は、株価の下落を招くのか。現在の金利と株価の関係を整理しつつ、今後の見通しを考えたい。

金利vs株価の実態

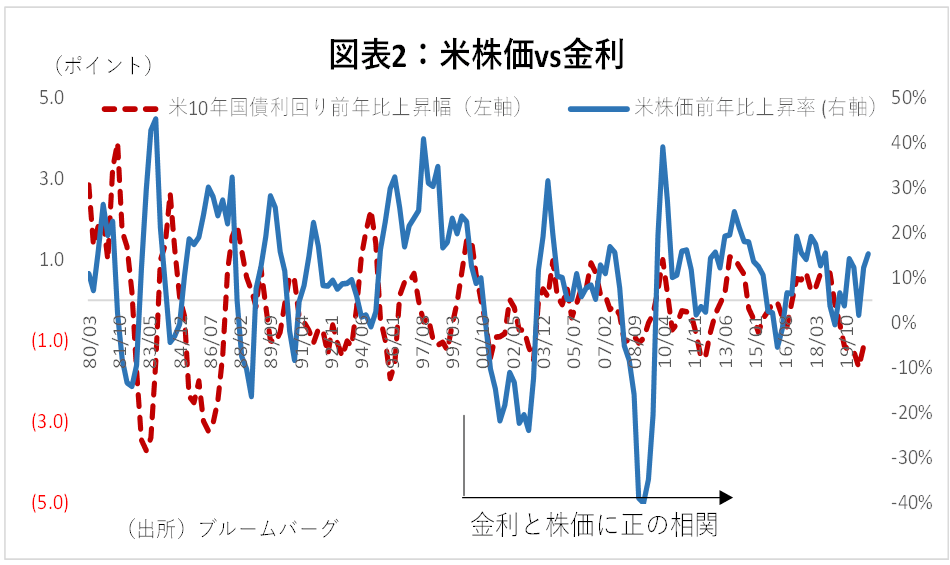

2000年以降の金利と株価の関係を見ると、実は、両者の間には負の相関はなく、むしろ金利上昇時には株価も強いという正の相関が見られる(図表2。過去のデータが長期で取れる米国を掲載)。

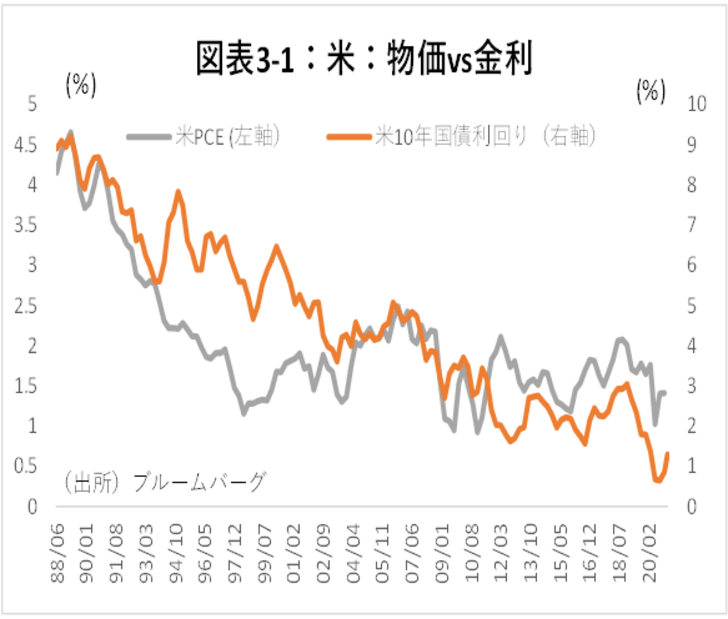

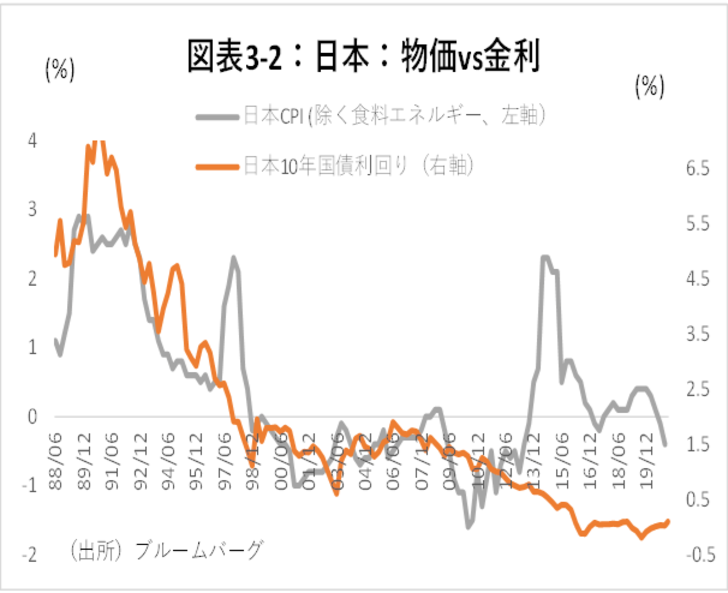

これには、インフレとGDP成長率が関係している。図表3-1の通り、金利とインフレ率は総じて連動している。つまり、モノの需要拡大→物価上昇→金利上昇→株価上昇、という関係があると考えられる(日本についてもリーマンショック前は概ね同様、図表3-2)。現在の金利上昇も、新型コロナの落ち着きとともに需要が高まっていることを反映している。従って、金利上昇で株価が下落という関係は、日々の相場の説明としては正しい場合もあるが、この20年間のトレンドとしては当たらない。

なお、足元の物価上昇については、コロナによる工場の閉鎖などによる供給不足という負の側面も指摘されるが、これも中長期的な懸念材料にはならないだろう。コロナ初期のマスク同様、そこに需要がある限り、企業が何らかの形で供給力を高めギャップを埋めると考えられるためだ。

金利の見通しと株価リスク

もっとも、この「金利上昇期には株価も強い」という関係は、かつては見られなかった。前掲図表2で2000年よりも前の傾向を見ると、金利と株価の間には確かに負の相関がみられた。金利水準が高かったため、その変動が企業収益に与える影響が大きかったことや、銀行の貸出余力が低かったため、金融引き締めで貸出が細ることが成長を阻害したためと見られる。

しかし、このような環境が再び訪れることは当面は考えにくい。このため基本的には、金利の上昇が株価にマイナスの影響を与えるとすれば、実体面というよりは、ヘッドラインリスク、つまり、懸念が市場やメディアで大きく取り上げられることによるものだろう。

では、今後さらに金利が上昇し、ヘッドラインリスクが深刻化する可能性はあるのか。日本では、依然インフレ率が低く、日銀のイールドカーブ・コントロールもあるため、金利上昇はさほど問題にならないだろう。3月に発表される日銀の金融政策の「点検」でも、更なる金融緩和の可能性や手法が示されることはあっても、引き締めがテーマになる地合いではない。

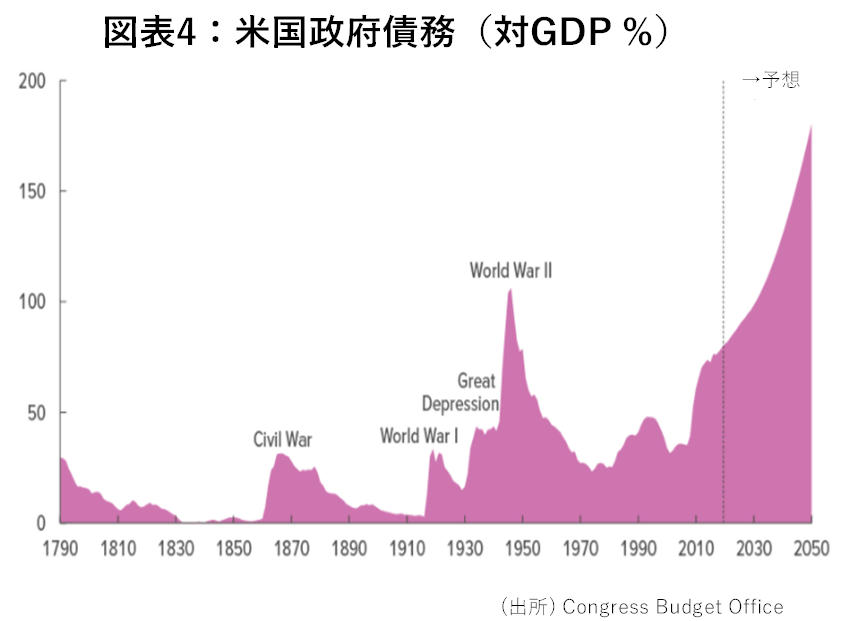

一方米国では、インフレの再来に加え、国債の巨額発行(図表4)で国債価格が低下し、金利が上昇するという見方が多い。こうした国債需給の悪化は、インフレや経済成長を反映した金利上昇よりもタチが悪く、1980年代後半~90年代前半頃の株式市場の重石にもなった。米金利の“悪い”上昇が株価の一時的な調整に繋がる可能性は否定できない。

それでも、昔と違って金利水準はまだ低く、かつ、金融機関の投融資意欲は極めて強いため、金利上昇が上場企業に壊滅的なダメージを与えることは考えにくい。ならば、金利上昇が収益にプラスとなる金融株を増やしておくことで、一時的な金利上昇のヘッドラインリスクをヘッジすることは可能である。むしろ、金利上昇が実体経済に与える影響が少ないことが確認できれば、改めて株式のポジションを積み増す好機にもなりうるだろう。