30代、40代は、結婚や子どもの誕生、住宅購入など、ライフイベントに変化のある時期です。さまざまなライフイベントが起こり、20代の頃よりも生活にかかる費用が格段に増えます。そこで、今後のライフイベントにどれくらいの金額がかかるかを把握して、上手にお金を貯めていきましょう。

人生の3大資金を把握する

人生生きていく上では、何かとお金がかかります。ライフイベントに変化の多い30代、40代は、今後のライフイベントにどれくらいのお金がかかるのかざっくりでも良いので把握しておきましょう。把握することで先の見通しがつき、対策を立てることができます。

結婚費用、出産費用については、これまでのコラムを参考にしてください。

特に人生の3大資金といわれている「住宅資金」「教育資金」「老後資金」については、どれも数千万円単位でかかることがある費用なので、それぞれについて事前に計画を立ててお金を貯めていくことが大切です。

住宅資金

マイホームを購入する場合の費用をフラット35の利用者のデータ(住宅金融支援機構 2017年フラット35利用者調査報告)をもとにみてみると、購入価格の全国平均は土地付き注文住宅で約4,039万円、建売住宅で3,337万円、マンションで約4,348万円です。東京の場合は、他の地域よりも高くなる傾向にあり、土地付き注文住宅で約5,592万円、建売住宅で3,936万円、マンションで約5,205万円となっています。

家族構成や地域にもよりますが、ざっと3,000万円〜4,000万円が目安といえます。

教育資金

文部科学省などが公開しているデータ(※)によると、幼稚園から大学まで、全て公立の場合には、子ども1人につき約1,000万円、全て私立の場合には、子ども1人につき約2,500万円かかります。

ひとくちに教育費といっても通う学校によって学費に1,000万円以上の差がでますので、子どもが小さいうちから漠然とでも進学コースを決め、いつの段階で、どれくらいの金額がかかるのかを把握して、計画的に準備していく必要があります。

関連記事:教育費のピークは、大学入学時!子どもが小さい時からコツコツ準備しよう!

関連記事:教育資金いくら必要?公立と私立でこんなに違う平均額

(※)文部科学省「子供の学習費調査」(2018年度)、「2018年度私立大学入学者に係る初年度学生納付金平均額(定員1人当たり)の調査結果について」

老後資金

世界一の長寿を誇る日本。現在の日本人男性の平均寿命は男性81.25歳、女性は87.32歳となっています。65歳で定年退職を迎えると、平均寿命まで生きて、男性が16年、女性は実に22年もの老後生活が続きます。

現在すでにリタイア生活を送っている人の平均的な家計を見てみると、生活費は、シングルの方の場合で約15万2,000円、夫婦の場合で約27万1,000円となっています(総務省「家計調査」2019年)。もらえる公的年金の平均額などと相殺すると、シングルの方の場合で毎月約2万7,000円、夫婦の場合で約3万3,000円の『赤字』になっています。

仮に65歳で定年退職を迎え、90歳まで生きると仮定すると、医療費、介護費用なども考慮すると、シングルの場合で約1,400万円、夫婦の場合で約2,100万円が必要です。

目的別にお金を整理する

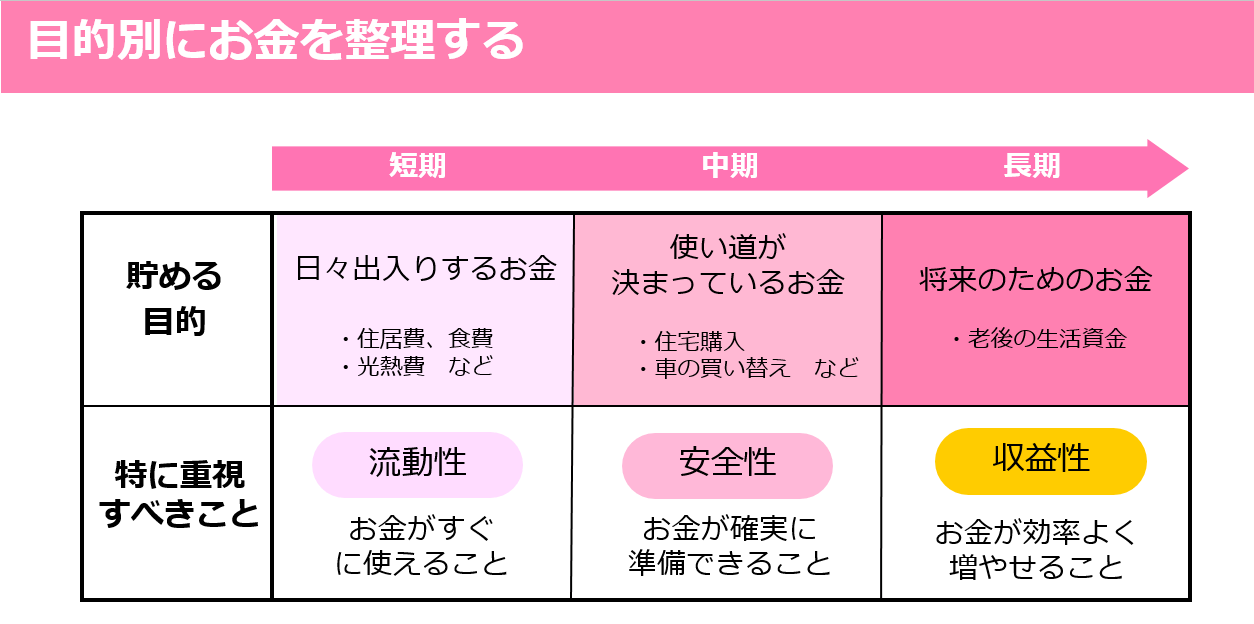

ライフイベントごとにどれくらいの金額がかかるのかがわかったら、目的別にお金を整理しましょう。

お金を目的別に整理するには、お金を「日々出入りするお金」「5年以内に使い道が決まっているお金」「10年以上先の将来のためのお金」に分け、それぞれ別の口座や金融商品、方法で貯めるという仕組みをつくりましょう。

日々出入りするお金

日常生活費や、病気や怪我などもしもの時のために備えておく、いつでも出し入れ可能なお金。お給料の6ヶ月分〜1年分が目安です。日々出入りするお金は出し入れしやすい普通預金口座で貯めておくとよいでしょう。

使い道が決まっているお金

5年以内に予定がある結婚式費用、住宅取得の頭金など。5年以内に使い道が決まっているお金は使うまでに時間はありますが、使う時に元本が割れていると困りますから普通預金よりも少し利回りがよく安全性が高い定期預金や国債の購入など取り崩しにくいものにして満期日をあわせて利用するとよいでしょう。

10年以上先の将来のためのお金

老後資金など。将来のためのお金は、使うまでに時間の余裕があるので、元本が割れる可能性はあるけれど、大きく増える可能性がある株式や投資信託などで運用することを検討しましょう。自分の許容範囲で、無理なくリスクを分散させて投資をすることもよいでしょう。

このように目的別にお金を整理することで、線引きが曖昧になってずるずると使ってしまうことを防止できるだけでなく、それぞれの目的達成への貯蓄ペースの管理もしやすくなります。

将来の資金を捻出するために固定費の見直しを!

目的別にお金を整理したら次は、目的に向かってお金を貯めていきたいところですが、30代、40代ともなると、多くのケースで住宅ローンの返済と教育費で家計は厳しい状況です。

とはいえ、老後に備えてコツコツと老後資金を準備していく必要があります。そこで、老後資金用に積立するお金を捻出するために、「固定費の節約」が有効です。固定費とは、収入の増減に関係なく、毎月あるいは毎年、一定額かかってくる費用のこと。具体的にいうと、月々の家賃や住宅ローン、月謝など毎月支払う教育費、生命保険料、携帯電話代などを差します。

特に子どもがいる世帯では、子どもの年齢が小さいこともあり、保険などの保障を重視している傾向にあり、家計に占める保険料が高い傾向にあります。過度に大きな保障に入りすぎていないか、不要な特約や保障は重複していないかなど、保険を見直しましょう。保険はライフステージによって必要な保障も異なりますので、ライフステージが変化するごとに見直すことが必要です。

固定費は1度見直してしまえば、その後は何もしなくても節約効果が得られ、まとまった金額を減らせる可能性があります。

節約できた費用は、iDeCoやNISA等の制度を活用して、節税や非課税の恩恵を受けつつ、老後資金作りを行っていきましょう。