2022年10月の法改正により、企業型確定拠出年金(以下「企業型DC」という)の加入者もiDeCo(個人型確定拠出年金)を活用できるようになりました(企業型DCとiDeCoの具体的な違いは「企業型確定拠出年金とiDeCo(イデコ)は何が違う?」を参照ください)。

2022年10月の法改正により企業型DC加入者がiDeCoを同時加入することが可能になりました。

企業型DCとは

企業型DCは会社の年金制度として労使合意に基づいて導入され、正社員ならば全員加入が基本です。積立額は会社への貢献に準ずる形で役職や勤続年数に基づいて設定され、本人に裁量権はありません。運用商品を選んだり、制度運営をサポートしてくれる運営管理機関を選んだりするのも企業が比較検討して決定します。

企業型DCの掛け金は、企業が毎月一定額の掛け金を拠出し、本人が企業型DCの加入者として決めることができるのは、提示されている商品の中から自分の積立金を運用する商品を選ぶことだけです。これは加入者本人しか行うことができません。そして、その運用状況によって将来受け取る額が変わってきます。

iDeCoとは

iDeCo(個人型確定拠出年金)とは、公的年金に上乗せする自分の年金を自分で作る制度で確定拠出年金法に基づいた国の制度です。

●関連記事:iDeCo(イデコ)の節税メリットフル活用で公的年金に上乗せを

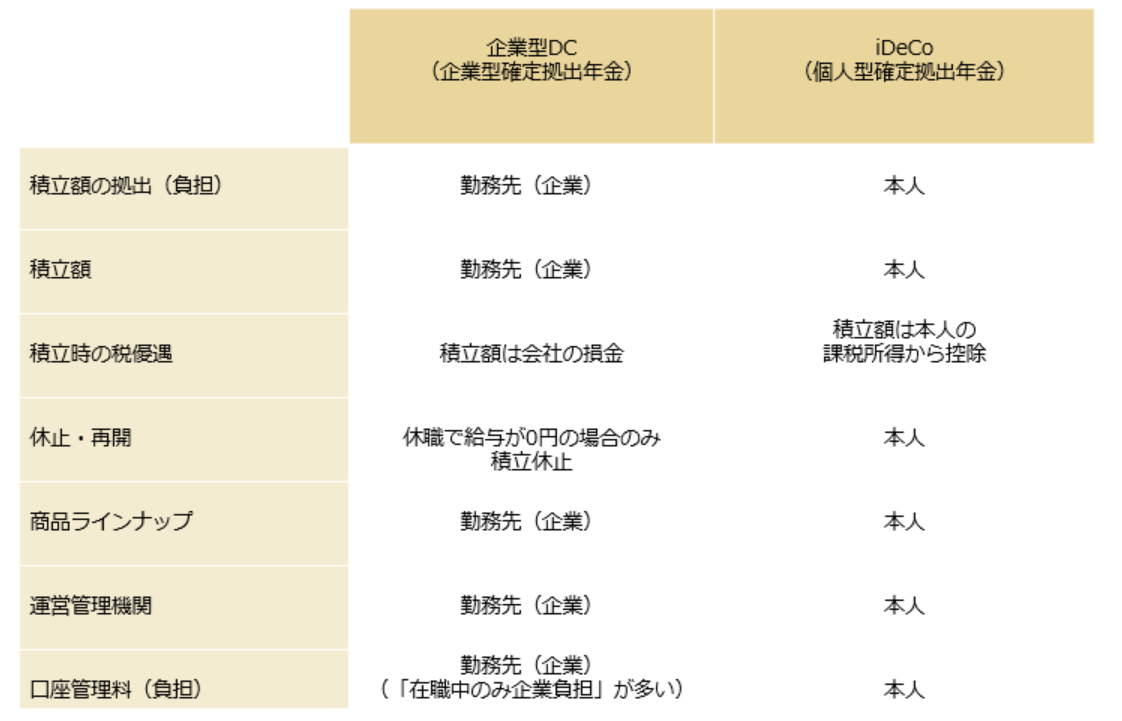

iDeCoは積立金も口座管理料もすべて自分が負担しますが、図表1のように、契約する運営管理機関や運用する商品ラインナップについて、自分の意思で決めることができます。

企業型DCとの併用はマッチング拠出かiDeCoか、どちらを選択すべきか

企業型DCの積立金は会社負担ですが、それに自分で積立金を上乗せすることができる「マッチング拠出」というしくみがあります。「マッチング拠出」もiDeCoと同様の税メリットがあり、自分が出した掛金額はすべて課税所得から控除することができるので、所得税や住民税の負担を減らしながら老後資金をためられます。このメリットを2つ同時に使うことはできませんので、マッチング拠出かiDeCoか、のいずれかをご本人が選択して利用することになります。企業型DCを導入し、かつ、マッチング拠出もある企業は1万社以上、皆さんのお勤め先の退職金制度を確認してみてください。

選択する上での大きな4つのポイント

【1】積立可能額:併用した場合の掛け金の上限

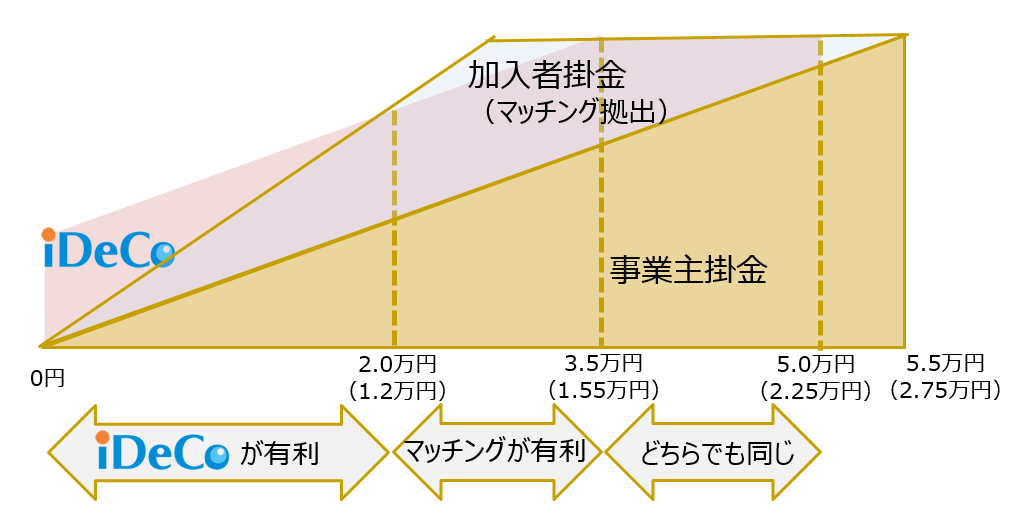

積立額の上限は、以下の2つの条件の両方を満たす額、つまり2つの条件の小さい方となります。

1.iDeCoは2万円(1万2,000円)以下、マッチング拠出は会社の積立額以下

2.会社積立額と自分の積立額の合計が5万5,000円(2万7,500円)

※確定給付企業年金にも加入している人の場合は( )内の金額になります。

つまり、会社の積立額が2万円(1万2,000円)よりも少ない場合は、iDeCoを利用した方が自分の積み立て可能額が多くなります。会社の積立額が、2万円(1万2,000円)を超え3万5,000円(1万5,500円)まではマッチング拠出の方が多くなり、それを超えるとどちらで積立を行っても同じ額が上限となります。積立額が多い方が老後資金も貯まる上に、所得から控除される額も大きくなりますから、積立額を多くしたい方にはこの積立可能額の大きさが重要な比較ポイントになります。

【2】口座管理料

iDeCoは加入時に約3,000円、さらに積み立て運用している間も国民年金基金連合会や信託銀行等に支払う口座管理料が最低でも年間2,052円継続的にかかります。マッチング拠出の場合は企業型DCの会社の積み立てに自分が上乗せして積み立てするしくみですから、既に保有している企業型DCの口座に積み増ししていくことになります。そしてその企業型DCの口座管理料等の費用は会社が負担してくれているので、マッチング拠出を利用することで新たな費用負担は発生しません。口座管理手数料の点ではマッチング拠出が有利だといえるでしょう。

【3】運用商品の選択肢

iDeCoは自分が運用したい商品があればその商品がある運営管理機関と自由に契約することができます。一方、マッチング拠出は企業型DCの制度ですから、会社の企業型DCとして提示されている運用商品以外の商品で運用することはできません。現在の企業型DCの商品ラインナップに不満のある方はこの点がとても重要な比較ポイントになります。

【4】運用管理の手間

マッチング拠出の場合は、企業型DCの口座に積み増ししていく形のため、運用する残高は増えますが管理する口座はひとつのままです。一方iDeCoは企業型とは別の口座に残高が積みあがってくため、2つの口座の運用管理をする必要があります。

企業型DCとiDeCoの併用におけるメリット

企業型DCとiDeCoを併用することで得られる4つのメリット

【1】掛金の全額が所得控除に

iDeCoは掛金の全額が所得控除の対象となりますから、積み立てしている間、所得税や住民税の負担軽減効果があります。税の優遇を受けながら老後資金が増えていくのでダブルでメリットが得られます。

【2】運用で得られた利益は非課税に

通常は運用の結果得られた利息や売買益に対してはその20.315%が税として徴収されるのですがiDeCoは、運用益に対する課税がありません。

【3】拠出可能枠を有効活用

会社掛金が法定上限に近い金額で、搬出可能な枠を使い切れていない状態ということです。会社の積立金額は自分で決めることはできませんが、iDeCoを併用することで拠出可能枠を有効活用して老後資金作りを加速させることができます。

【4】お気に入りの商品での運用が可能に

企業型DCの場合、運用する際の選択肢は勤務先で提示されている商品に限定されますが、iDeCoであれば自分が運用したい商品を取り扱っている運営管理機関と自由に契約できますし、お気に入りの商品で運用することができます。

【5】転職した際の企業型DCの受け皿があり、移換手続きが楽

企業型DCのある会社から転職または退職すると、退職後6か月以内に企業型DCの資産を持ち運ぶ手続きを行う必要があります。併用してiDeCoの口座を持っていれば、そこに持ち込み(資産移換)するだけなので、手続きがとても楽です。

iDeCoを活用し、その後マッチング拠出に切り替えることも可能

iDeCoと企業型DCのマッチング拠出の選択は一度決定しても途中で変更することができます。例えば、積立可能額に注目し、会社の積立額が少ない若いうちはiDeCoを活用していたけれども、一定の勤続年数になって会社の積立額が上がりマッチング拠出でも同じ額が積み立て可能になったタイミングでマッチング拠出の利用に切り替えるということは大いに考えられます。具体的には、会社のマッチング拠出の利用申請が可能な時期に合わせて、iDeCoの積立を停止し、マッチング拠出の利用申し込みを行います。

iDeCoからマッチングに切り替えた場合の積み上げてきた資産について:2つの選択肢

【1】iDeCoの口座で運用を継続

現在の残高をそのまま非課税運用を継続できます。ただし、信託銀行等に支払う口座管理料を最低でも年間792円継続的に負担しなければなりません。この手数料分が残高の中から徴収されますので、運用益よりも手数料額が多ければ、残高は徐々に目減りしていくということになります。

【2】企業型DCの口座にまとめる

iDeCoで保有している商品をいったん現金化した上で、企業型DCの口座に移してまとめるということもできます。こちらは「資産移換依頼書」という用紙を会社のDCの事務局からもらい、iDeCoで契約していた運営管理機関名などの必要事項を記入し、会社に提出するという手続きが必要です。

手続きは会社を通じて行いますが、会社に自分のiDeCoの残高などの情報が開示されることはありませんので安心してください。企業型DCにまとめると口座管理料の負担もなくなり、運用管理する口座もひとつで済みますから手間も減ります。

ただし、移す際にiDeCoで保有していた商品を売却することになりますのでそのことによって被る可能性のあるデメリットが2つあります。

1.移換手続きの事務処理に約2ヶ月かかり、その間は一切運用できません。

2.商品の売却は事務処理のスケジュールに則って淡々と進められますので、売却のタイミングによっては移換額が目減りするかもしれません。

2についての対策としては、資産を移す依頼をする前に自分が良いタイミングで売却の指示を出し、その代金は預金などに預入しておきましょう。企業型DC加入者のみなさんも2022年以降iDeCoを利用できるようになっていますので、ぜひその機会を活かしていただけたらと思います。

●関連記事:転職する時、iDeCo(イデコ)の手続きはどうなる?【企業型DCから個人型へ】

●関連記事:転職する時、iDeCo(イデコ)の手続きはどうなる?【個人型から個人型へ】

●関連記事:転職する時、iDeCo(イデコ)の手続きはどうなる?【個人型から企業型DCへ】

企業型DC加入者は60歳以降働くならぜひiDeCoを

2022年5月からは企業型DC加入者だった方が60歳以降にiDeCoを活用して老後資産の積み増しを図ることができるようになりました。2022年5月からは、国民年金被保険者という条件を満たせば65歳までiDeCoに加入可能となりました。国民年金被保険者という条件は、会社員や公務員として60歳以降も働き続けると短時間勤務などの場合をのぞけば自動的に厚生年金の被保険者となりますから、加入資格を満たすことができます。ですから、60代前半に最大5年間税制優遇のあるiDeCoを活用した老後資金の積み増しができます。

ただし、公的年金を繰り上げして65歳より前に受け取り始めている場合やiDeCoを一部でも受け取り始めている場合は、iDeCoの加入はできません。この点、ご注意ください。

一方、企業型DCは会社の退職金制度のひとつですから、こちらを受け取ったとしてもiDeCoに加入することはできます。例えば、勤務先の企業型DCが定年を迎える60歳になると加入資格がなくなるというケースはよくあります。この場合、60歳以降再雇用で働くとしても、多くの方は定年と同時に企業型DCを一時金または年金で受け取り始めると思います。そんな場合でも、60歳時点でiDeCoに新規加入する、またはそれ以前に加入していたiDeCo加入を継続して65歳まで積み立てをすることができます。

老後資金を貯めるラストスパートとして50代のiDeCo新規加入は良い選択だと思います。ぜひ、前向きにご検討ください。

※本記事は2021年2月16日に掲載し、2023年1月24日に更新しました。