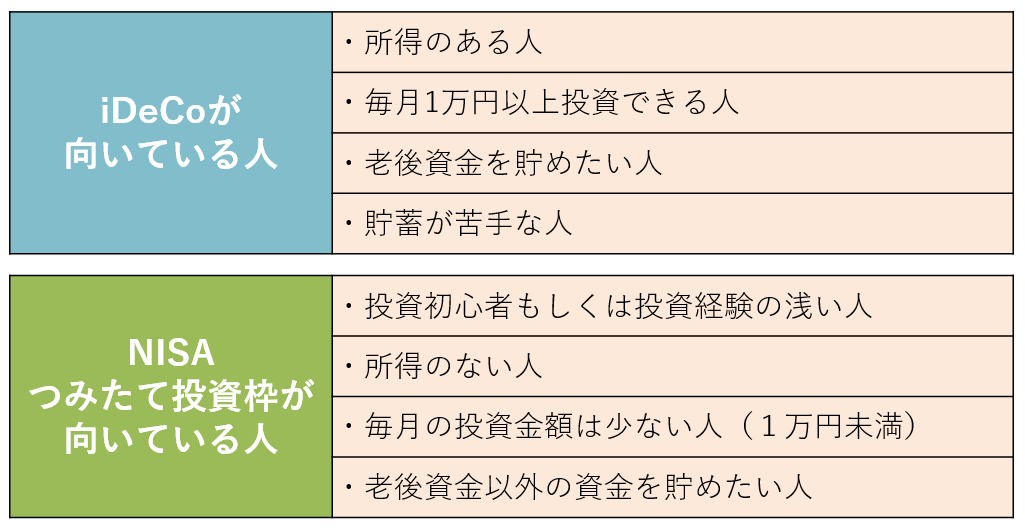

これまでの連載でiDeCo、NISAつみたて投資枠の基本についてお話ししてきました。iDeCo、NISAつみたて投資枠のどちらも税制優遇を受けながらお金を増やす上で有利な制度ですから、無理のない範囲で、特にiDeCoを活用できる方は両方活用するのが良いでしょう。とはいえ、いきなり両方を同時に始めるのは難しいと思う人も少なくないはず。そこで今回は、iDeCoに向いている人、NISAのつみたて投資枠に向いている人についてお話しします。どちらから始めたら良いのか迷っている人は、参考にしてみてください。

iDeCoはどんな人に向いている?

まず、iDeCoに向いている人から見ていきましょう。

所得のある人

iDeCoの特徴は、掛け金の全額が「所得控除」になり、その結果、所得税、住民税が安くなるところです。これは他の税制優遇制度にはなく、NISAのつみたて投資枠にもありません。つまり、所得がある人であれば、iDeCoの所得控除の恩恵が受けられるので、一定の所得がある人が利用すると有効でしょう。

毎月1万円以上投資ができる人

iDeCoは、5,000円から始めることができます。しかし、iDeCoの口座を開設する場合には、口座開設料に加えて、毎年口座管理手数料がかかります。口座開設料は、どこの金融機関も一律で2,829円(税込)、月払いの場合、毎月171円(年2052円)の手数料が必ずかかります。管理手数料は、金融機関によって異なります。iDeCoは、手数料がかかるので、掛金が少ないとその分手数料の割合が高くなるため、投資効率が悪くなってしまいます。最低でも毎月1万円以上は積み立てたほうがよいでしょう。

強制的に老後資金を貯めたい人

iDeCoは、基本的に60歳までお金を引き出すことができません。60歳までお金を引き出せないのは不便ではありますが、見方を変えれば、60歳まで強制的に貯蓄ができると捉えることもできます。強制的に老後資金を貯めたい人に向いているといえるでしょう。

貯蓄が苦手な人

iDeCoは、決められた日に一定の金額を指定した金融機関から自動的に積み立てることができるので、強制的にお金を貯めていくことができます。ですから、貯蓄が苦手な人にも向いているといえるでしょう。

NISAのつみたて投資枠はどんな人に向いている?

一方NISAのつみたて投資枠に向いている人を見ていきましょう。

投資初心者、もしくは投資経験が浅い人

NISAのつみたて投資枠は、今まで投資をしたことがない人や投資経験の少ない人に向いています。というのも、NISAのつみたて投資枠で取り扱う投資信託は、金融庁が一般の人が長い時間をかけて着実に資産形成できると判断した投資信託ばかりだからです。とはいえ、投資商品ですから、必ず資産形成できることを金融庁が保証しているわけではないことにはご留意ください。

投資をしたことがない人が世にある多数の投資信託の中からいきなり投資対象商品を選択するのは相当ハードルが高いので、厳しい基準をクリアした投資信託の中から商品を選べるNISAのつみたて投資枠を活用すると良いでしょう。

専業主婦(主夫)など、所得がない人

専業主婦(主夫)やパート勤務で年収が100万円以下の人は、そもそも所得税や住民税を納めていないので、iDeCoによる所得控除のメリットの恩恵を受けることができません(※)。NISAのつみたて投資枠は、所得控除のメリットはありませんが、iDeCo同様、運用益や分配金も非課税になり、口座も無料で開設することができます。収入がなく所得控除のメリットの恩恵を受けることができない人は、NISAのつみたて投資枠を検討するとよいでしょう。

(※)専業主婦がiDeCoを利用した場合、運用益の非課税、退職所得控除のメリットを享受することはできます。

毎月の投資金額が少ない人(1万円未満)

NISAのつみたて投資枠は、投資をしたいけれど、まとまったお金がないという人にも向いているでしょう。NISAのつみたて投資枠では、年間の非課税の投資金額の上限は120万円までと決められており、その範囲内であればいくらでも積み立てることができます。仮に上限額の120万円を毎月均等に積み立てていくとすれば、1ヶ月当たりの積立額は10万円。証券会社によっては、100円からNISAのつみたて投資枠を活用することができ、まとまったお金がなくてもお小遣い程度でスタートすることも十分可能です。

老後資金以外の資金を貯めたい人

前述した通り、iDeCoは、60歳まで積み立てているお金を引き出すことはできません。老後のための資金準備ももちろん大切ですが、多くの人が老後よりも前に、結婚や出産、住宅購入資金や教育資金、旅行の資金を準備しなくてはらならないでしょう。その点、NISAのつみたて投資枠では、売却代金や配当金はいつでも引き出すことができるので便利です。

また、非課税期間は無制限ですが、お金を貯める目的に合わせて10年間、15年間など、積立期間を選ぶことができます。ただし、過去のデータより、積立期間が1年、3年とあまりにも短い場合には、運用成果が安定しないようです。ですから、「10年後に家を買いたいから頭金を貯める」「15年後に子どもが大学に入学するから入学資金を貯める」という具合に資金を使用するまでに10年以上期間がある資金を準備する場合に利用するとよいでしょう。

このように、iDeCoもNISAのつみたて投資枠もそれぞれにメリット、デメリットはありますが、それぞれの特徴を理解して上手に活用すれば、税制優遇の恩恵を受けながら効率よくお金を増やしていくことができる制度と言えます。iDeCoやNISAのつみたて投資枠を上手に活用してお金を増やしていきましょう。

本記事は、2020年4月23日掲載の記事を2024年6月21日に修正・再構成したものです。