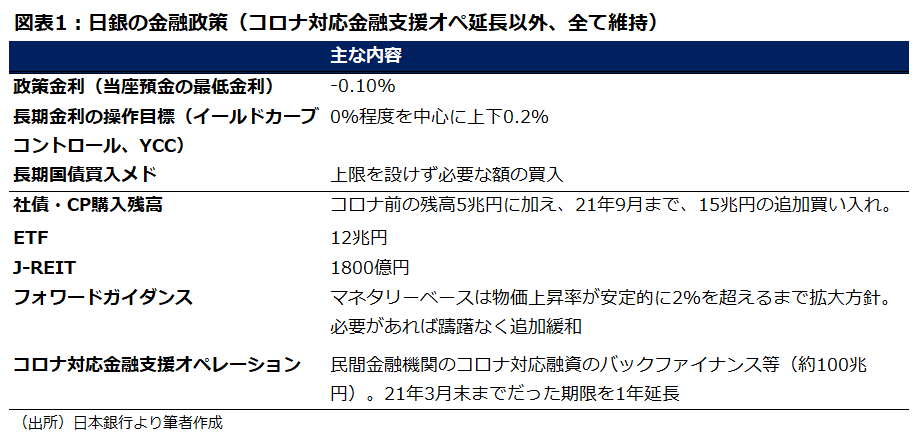

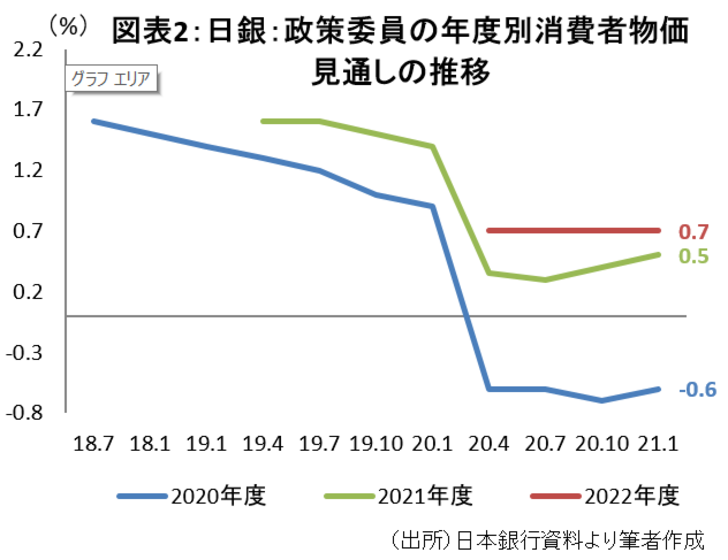

日本銀行が21日、金融政策決定会合を開催し、企業貸出支援の資金供給の1年延長と、コロナ以降に拡充した金融緩和策を全て維持することを決めた(図表1)。同時に発表された物価と経済成長見通しは、21年度分について前回10月時点から0.3ポイント引き上げられ、実質GDP成長率予想は3.9%と力強い数字とされた。物価についても、2%の目標からは相変わらず遠いものの、21年度については、0.5%に引き上げられた(図表2)。

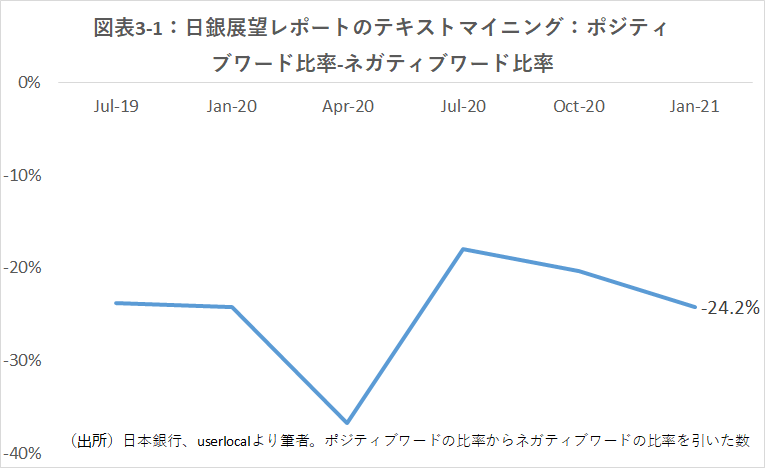

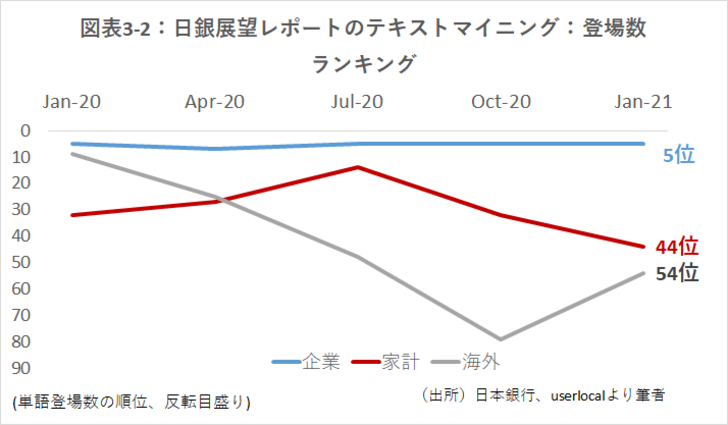

ところが、展望レポートの内容をテキストマイニングで解析すると、見通しの引き上げほどには日銀の見方は改善していないことが透けて見える(図表3-1)。「持ち直し」「改善」などのポジティブ・ワードの出現数が横ばいだったのに対し、「下押し」「悪化」などのネガティブ・ワードの割合は前回10月の会合時よりも増加した。経済主体別にメンションされた数を見ると、引き続き「企業」セクターへの関心度が高く、「海外」に対する警戒感も再び高まっているように見える(図表3-2)。

注目の3月会合と市場への影響

今回の会合は、事前に無風が予想されており、注目度も低かった。しかし、次回3月18~19日の次回の会合は市場の注目を大きく集めそうだ。

日銀は、3月の会合で、2%の物価安定目標に向けた各種の施策を点検し発表するとしている。市場では、そこで、国債利回りの管理(=イールドカーブコントロール、YCC)の微調整とETF購入枠について変更される可能性が囁かれている。

ただし、YCCについては、上記の通り、日銀自身も、新型コロナの企業への影響や海外の動向を注視する中では、枠組みを大きく変更することは考えにくいだろう。現在市場では、0%±0.2%とされている10年国債利回りの変動幅を拡大する可能性がありうるとされている。しかし、これだけ金利の動きが少ない中で、どこまで急いで施策を導入するかについては疑問である。

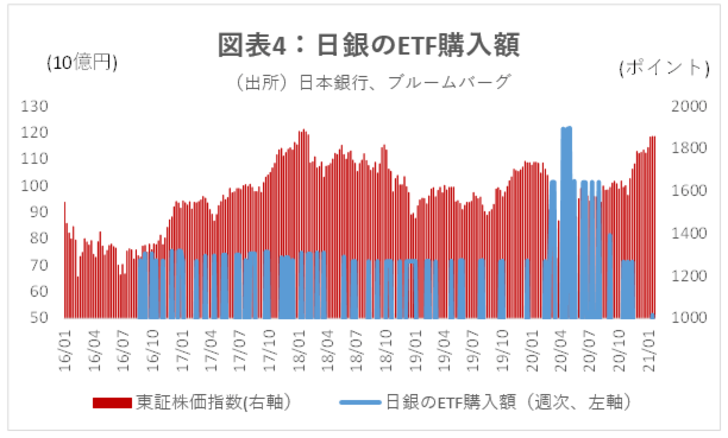

一方、足元の株高を考えると、ETF購入の方法を見直す可能性は考えうる。例えば、新型コロナ発生で引き上げた購入枠を現在の12兆円からコロナ前の6兆円に段階的に戻す可能性は十分あるだろう。既に実際の買い入れ額は減少している (図表4)。

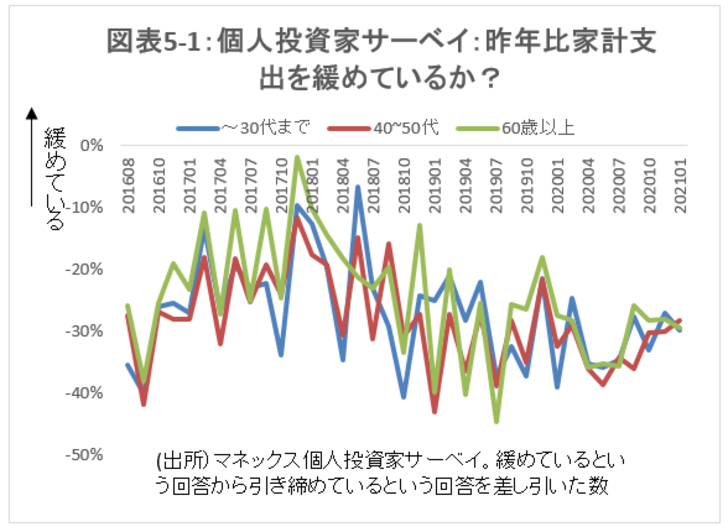

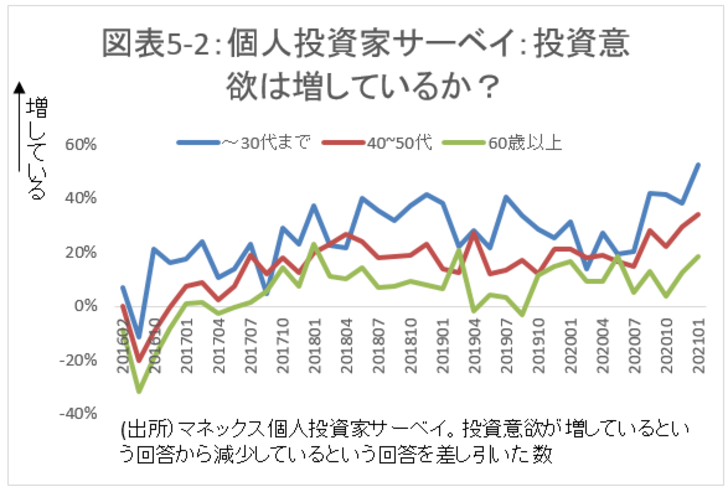

現在、株高の影響もあり、個人の投資意欲は、消費が弱い割に極めて旺盛である(図表5-1,5-2)。この傾向は若年層で特に強く、日銀がマイナス金利を導入して以来投資意欲は最高となっている。このような状況では、日銀がETF購入の理由としているリスクプレミアムの抑制という理由は成立しにくい。しかも、現在の株高は、世界的にも異例の株式購入という施策を補正する好機と考えられる。ショックを与えないよう市場に徐々に浸透させつつ、強い緩和継続のメッセージを送ると思われるものの、もしETF購入枠が調整されれば、初めての引き締め方向の施策となるだけに、市場の反応には注目しておく必要があるだろう。