金融資産の毀損が破壊的だったリーマンショック

コロナショックを受けた経済活動の停滞は、程度の差はあれほぼ全ての国、部門でバランスシート(以下B/S)を劣化させている。そして過去のショックを見ても明らかなようにB/S劣化の程度はその後の景気回復の負荷となる。B/Sの修復を優先させる行動が消費・投資を制約するからだ。

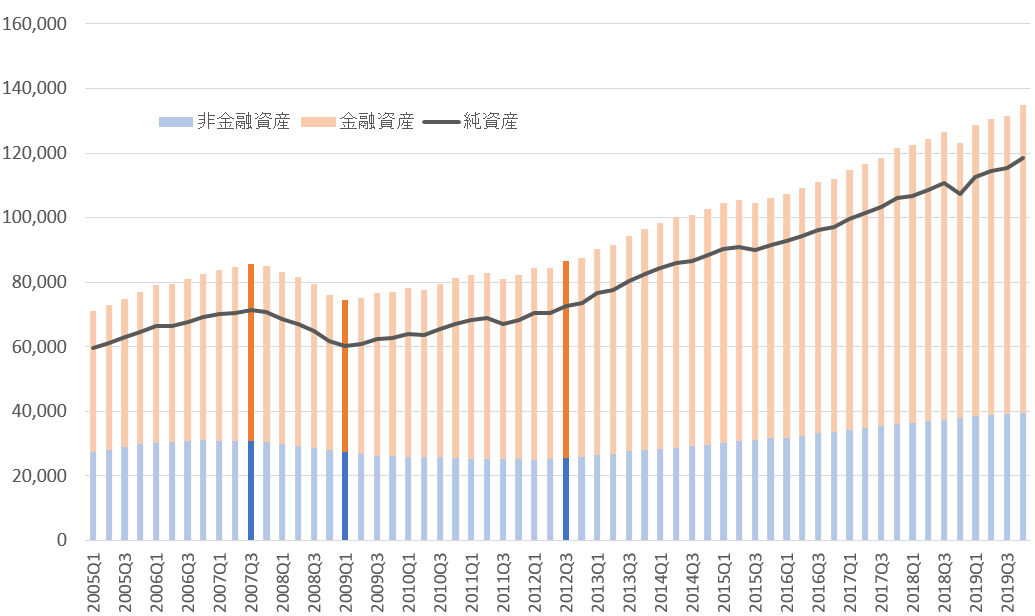

B/S劣化の規模を大雑把な「体感」として示す目的でリーマンショックを振り返ることは有効と思われる。FRB(米連邦準備制度理事会)発表の’Financial Accounts’によると、米国家計部門の総資産は2007年第3四半期のピークから2009年第1四半期にかけ、約11兆ドル(非金融資産3.5兆ドル、金融資産7.5兆ドル)減少した。これは直前の総資産の約13%、同時期における家計の年間の可処分所得に相当する規模だった。当時の国内総生産(GDP)のおよそ3/4もの富が失われたことになる。

総資産が2007年第3四半期の水準を回復したのは2012年第3四半期(※1)。ボトムから14四半期ほど要している。興味深いのは金融資産の回復が先行し、非金融資産(多くは不動産)の回復にはより長期を要した点だ(※2)。

B/Sが劣化する主な要因としては、【1】資産価値の毀損、【2】所得・支出バランスの悪化が挙げられる。リーマンショック時は、初期的に【1】が極めて強力、かつ急激に起こり、失業者の増加などを通じ【2】の経路でさらに増幅したと見られる。ただし所得の減少は2008年第3四半期からと遅行して始まり、比較的短期で底を打っていることから、主因はやはり【1】だったと評価される。

現在のところB/Sの毀損は緩やか

今回の新型コロナウイルス感染症拡大による相場変動では株価等を観察する限り、これまでのところ【1】の影響はリーマン時に比べればはるかにマイルドとなっている。背景には経済活動再開への期待もあるが、信用環境の悪化に先手を打つ形での中央銀行の量的・信用緩和の効果が大きい。

もちろん資産から生じるキャッシュフローは減少しているので、その価値が無傷であるはずはないが、資産価格支持的な金融環境がB/Sの急激な劣化を食い止めているのが現状と言えるだろう。

現在は労働収入の減少で【2】が静かに進行している段階と考えられる。ただその規模は月平均の家計可処分所得約1.4兆ドルが全て消失したとしても、月次で総資産の1%が影響を受ける程度だ。

実際には全ての家計の労働収入がゼロになっているわけではなく、政策的な所得補償措置などプラス要因もある。さらに個々の家計も所得の減少に合わせ支出を抑制しているとみられ、貯蓄率は2月の8%から3月には13%台にジャンプした。足もとのB/Sの悪化はより緩やかに進んでいると推測される。

長期化こそがリスク

もっともこれは今回のショックによるB/S劣化がリーマンショックに比べ軽微に終わるということを意味しない。本稿では取り扱っていないが企業のB/S劣化も確実に進行しており、民間部門のB/S劣化を食い止めるための財政支援は政府部門のB/Sを急速に悪化させている。また新型コロナウイルスの感染は世界的なものであり、主に先進国の金融セクターがダメージを受けたリーマンショックと比べ潜在的な発火点は多岐にわたる。

公的、民間部門を問わず、現在のような収入欠陥が長期化すれば、B/Sの劣化は累積的に進む。さらにこれらが加速し、【2】から【1】へ波及するような事態を招けばショックが急拡大することは自明だ。

家計の保有する金融資産は総資産の70%を超え、リーマンショック直前と比べても7%ほど高い(※3)。資産価格の大幅な調整は短期的にも長期的にも最も避けなければならないシナリオと言えよう。リーマンショック後にバランスシート由来の長期の景気停滞を経験したことは、各国に経済活動の再開を促す潜在的な根拠になっていると想像される。

(※1)純資産もほぼ同じ軌跡をたどっている。

(※2)金融資産残高は2010年第4半期(ボトムから7四半期後)に危機前の水準を回復した。一方、非金融資産は2015年第3四半期に危機前の水準を回復するまで実に26四半期を要している。

(※3)家計総資産に占める金融資産の比率は2007年第4半期の64%から2019年第4四半期には71%に上昇している。

コラム執筆:田川 真一/丸紅株式会社 経済研究所 副所長