TOPIX(東証株価指数)の急落前の高値は2019年12月の1,747P。そこから3月16日安値までは510P程度の急落幅となりました。そして、3月27日の戻り高値までのリバウンドは急落幅に対して43.7%の戻りになっています。

今回と同じように大きな下落局面だった、2015年8月高値から2016年2月安値までの下落幅495Pに対して、その後の戻りが42.6%。2018年1月高値から同年12月安値までの下落幅495Pに対して、その後の戻りが43.3%でした。

もうお気づきかと思いますが、3月27日の戻り高値は過去2回の戻り率で概ね止まった形になっています。過去2回のパターンでは、1番底から2番底、200日移動平均線を上回るまでに8カ月程度を要しています。それを踏まえると、2020年の11月(3月を一番底とした場合の8カ月後)ぐらいまで不安定な動きが続く見方ができます。

一方、今回の下げは過去2回の場合と比べ、下げのスピードが早い点が大きく異なります。そのため、200日移動平均線からの下方かい離が広がった状態が続きやすく、先週末(4月3日)現在でマイナス17%まで広がっていました。

過去2回とも、二番底となる前に、200日移動平均線からの下方かい離が5%前後になるまでいったん戻る場面がありました。つまり、今回も200日移動平均線に近づく場面が11月までのどこかであるという見方もできます。今現在の200日移動平均線から計算すると、1,500P程度となります。

ただ、物色の中身の問題が重要だと思います。過去2回の局面、一番底からの初動の戻り、二番底からの上昇過程で、どういったセクターが買われたか。海運、鉄鋼、非鉄といった景気敏感セクターやハイテク、金融セクターなど、局面によってさまざまでした。

一方、3月の戻り局面では、パルプ、水産のセクターなどが優位に買われました。「紙」、「冷凍食品」など材料はあるにはありますが、相場全体を引っ張っていくには懐疑的なセクターです。過去のケースのような景気敏感セクターがけん引する状況にならないと、上げ相場は長持ちしません。

それと、もう一点、アベノミクス相場の勢いが一巡したのは、2018年1月高値を付けたあとです。今年、コロナショックで急落する前の2020年1月末までの約2年間で最も上昇したセクターはというと、医療機器を含む「精密機器」と「医薬品」です。何か、今の相場を予見していたかのようですね。

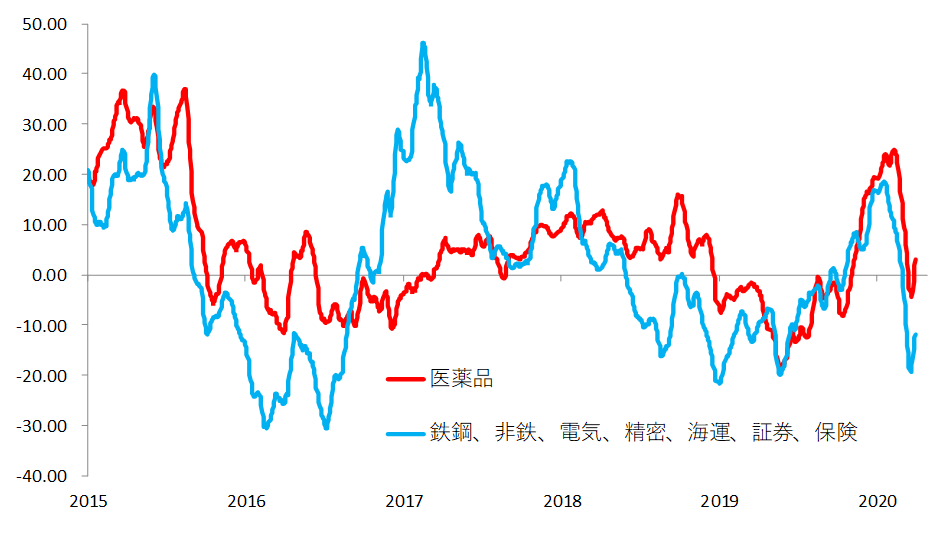

図表1では、2015年以降、医薬品セクターと景気敏感セクターの半年間の期間収益を比べました。相対的に医薬品セクターが上回る場面が多いことがわかります。足元でみると、医薬品株(全部ではありません)は投資対象として魅力的だったかもしれませんが、景気敏感セクターのパフォーマンスはこのところかなり悪い状態にあると考えられます。

こういった状況が改善する、逆転する状況にならないと、本格的なリバウンド相場到来とはなりづらいのかもしれません。