バークシャー・ハサウェイのポートフォリオで燦然と輝くアップル株

新型コロナウイルスの感染拡大のニュースが世界中をかけめぐる中、アップル(ティッカー:AAPL)は2月17日、1~3月期の売上高予想について「達成できない見込みだ」と発表した。生産のサプライチェーンに大きな影響が出る他、中国における製品需要も伸び悩む見通しで、今後、感染がさらに広がれば、業績予想のさらなる見直しもありうるため、短期的には痛手となりそうだ。

一方、前編でお伝えしたように、アップルは魅力あるプロダクトとサービスそしてビジネスモデルからもたらされる高い収益性、さらにその高い収益性を背景とした強固な財務体質を持つ米国市場において時価総額トップクラスの企業である。

前編では自社株買いを含む強固な財務体質を取り上げた。今回はなぜ高い収益性を維持できるのか、そのからくりをひもといてみたい。

>>(参照)「アップル:世界最高水準の時価総額、高い収益性と強固な財務体質を備える企業(前編)」

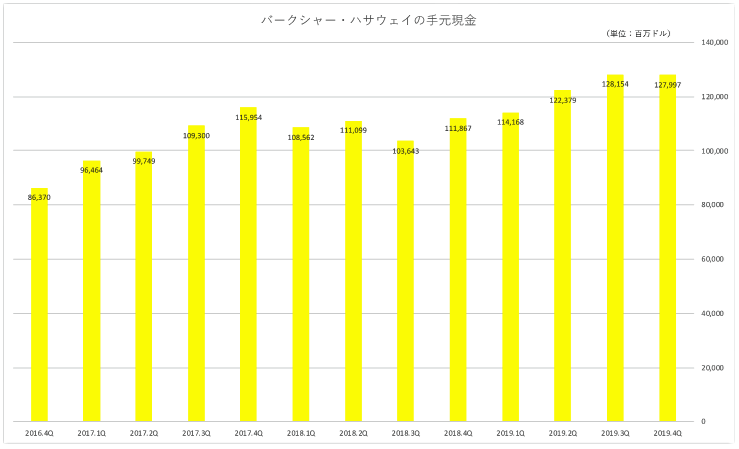

ウォーレン・バフェット率いるバークシャー・ハサウェイ(ティッカー:BRK.B)はアップルの投資家としても知られている。2019年第4四半期時点での手元資金が1,280億ドル(約14兆2千億円)になったことを明らかにした。

これは前期比で約14%増、大きな市場のクラッシュの前にはいつもバークシャーの現金ポジションが積み上がっていることを、筆者はこれまでのコラム「バフェット指数は過去最高水準、暴落に巻き込まれないことが重要(前編)」などで指摘してきた。

報道によると「バフェット氏は大型買収を狙っているが、かねて案件争奪戦による価格高騰を嘆いていており、今回公表された株主への手紙の中でも「私たちの必須要件を満たす買収機会はめったにない」と述べている」という。

●バークシャー・ハサウェイの手元現金

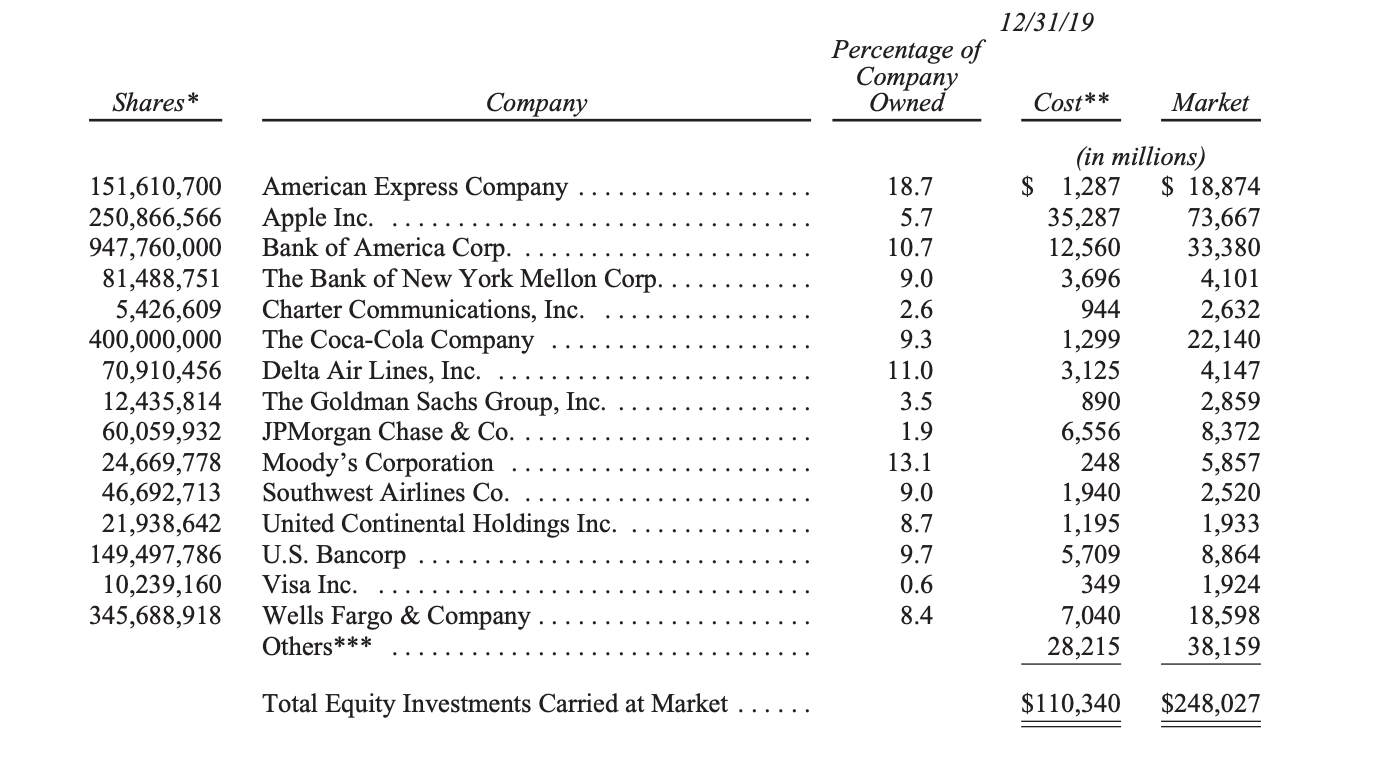

以下は、バークシャーが決算発表資料において公開した2019年期末時点の投資ポートフォリオである。米国株市場が史上最高値圏にあることも背景に素晴らしいパフォーマンスをたたき出している。

投資先企業は銀行や航空会社、またコカコーラといったバフェット好みのオールドエコノミーの大型株が多い中、とりわけ2016年から投資を始めたアップル株については、当初はバフェットがハイテク企業に投資するなんて「宗旨替え」なのかと疑問視する声もあがった。しかし、今やバークシャーが保有する全株式の時価総額に対する割合は約3割、市場価値は2倍以上に膨らんでいる。

●バークシャー・ハサウェイの投資ポートフォリオ(2019年期末)

バリュー投資家として知られるバフェット率いるバークシャーがアップルに投資した理由も、すでに指摘している高い収益性とそこから生み出されるキャッシュだったのではないだろうかと推測する。ではアップルはなぜ投資の神様と言われるバフェットをも惹きつける高い収益を生み出すことができるのか。

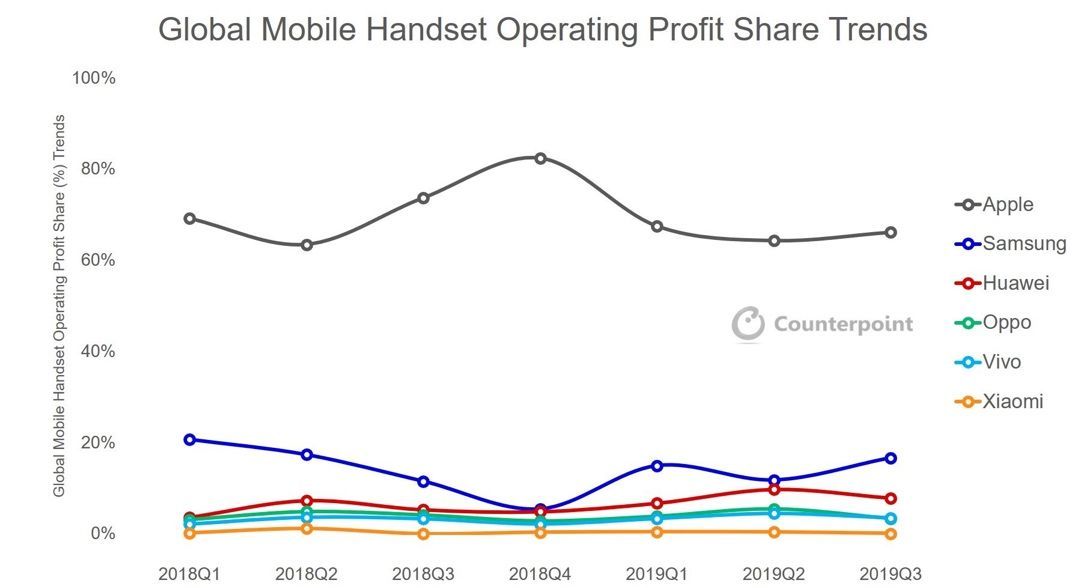

世界の携帯業界の営業利益6割をアップルが占めている

アップルは単にiPhoneやMacを販売するだけではなく、アップルミュージックやクラウドサービスも展開しており、そうした事業はiPhoneやMacの販売に比べて相対的に利益率が高いということもあろう。

しかし、アップルの凄さはスマホの販売でも利益率が高いところにある。世界のスマホ市場を出荷台数から見ると、世界一は韓国のサムスン、次いで中国のファーウェイとなる。しかし、営業利益からみると景色は異なる。

グローバルに業界分析を行うCounterpoint Research社の資料によると、アップルは世界の携帯電話事業において、業界営業利益全体の約66%を占めているという。

米国、EU、日本など主要先進国市場に忠実なプレミアムユーザーのベースを持っており、競合他社が羨むような利益レベルで事業を展開しているのである。出荷台数で世界一のサムスンは、営業利益では2位をキープしているが、業界全体の営業利益に占める割合は17%にとどまっており、その差は歴然としている。

●世界の携帯電話市場の営業利益のシェアの推移

(グレー:アップル 青:サムスン 赤:ファーウェイ 緑:オッポ 水色:ビボ オレンジ:シャオミ)

ご承知のようにアップルはすべてのデバイスを独自に製造しているわけではなく、多数のサプライヤーから部品や部材を調達し、それらを最終製品に組み立てるサービスベンダーである。

さらに、サプライチェーンと組立作業をアウトソーシングすることで、アップル本体は消費者が高いプレミアムを払ってでも欲しくなるような製品の設計に専念することができるのである。アップルのサプライチェーンは世界で最も管理の行き届いたサプライチェーンとして知られている。

ティム・クックが構築した驚異のサプライチェーン

アップルのサプライヤーとしては、日本国内でもソニーや村田製作所、日本電産などがよく知られている。また韓国のサムスンは競合でありながらも、アップルのサプライヤーでもある。アップルからの大量注文によって、サムスンは生産を増やし、自社の携帯電話コンポーネントの製造コストを削減することができるメリットがある。

アップルが毎年公開している「サプライヤーリスト」がある。2019年4月に公表された「サプライヤーリスト」からいくつか米国市場に上場する企業をピックアップしてみよう。

半導体のアナログ・デバイシズ(ティッカー:ADI)、マイクロン・テクノロジー(ティッカー:MU)、クアルコム(ティッカー:QCOM)、半導体多国籍企業のSTマイクロエレクトロニクス、テキサス・インストゥルメンツ(ティッカー:TXN)、コーニング(ティッカー:GLW)、インテル(ティッカー:INTC)、オン・セミコンダクター・コーポレーション(ティッカー:ON)などが名を連ねている。

サプライヤーリストに名前が載ることは、電子機器の世界で「業界地図の一等地」に入居したに等しく、特に規模の小さな企業にとっては「優良」のお墨付きをもらったも同然、ビジネス上の大きな恩恵となる。また、アップルが継続的に生み出すイノベーションによって自社製品の販売拡大につながる可能性もある。

禁断の果実アップル

その一方で、巨人であるアップルは、その規模とグローバルなリーチを活用し、サプライヤーに対して常に高品質の製品を要求し、厳しい取引条件を課している。合理化された関係で、多くの場合、相互に利益をもたらすが、緊張がないわけではない。

アップルと取引がある企業は、アップルの生産調整の影響をもろに受けるだけでなく、突然、サプライヤーを変えられるリスクに常にさらされている。また、アップル社内で同じテクノロジーの開発を行っていることもあると言う。

少し古い記事(2017年)になるが、フィナンシャルタイムズの「The blessing and curse of being an Apple supplier(アップルのサプライヤーであることの祝福と呪い)」にiPodのオーディオテクノロジープロバイダーであったPortalPlayerのケースが取り上げられていた。

記事によると、PortalPlayerは売上の約90%をアップルに依存しており、アップルの要求により1年先までの納入準備を完了した。ところがそのわずか4ヶ月後に、アップルは別のサプライヤーに切り替え、結局、PortalPlayerはエヌビディア(ティッカー:NVDA)に買収されることになる。こうしたことから、ウォール街ではアップルのサプライヤーである上場企業はディスカウントされる傾向があるという。

アップルとの取引はサプライヤー企業に対して間違いなく量と売上を提供するが、アップルは複数のサプライヤーにオーダーをかけ、売れなければ平気でキャンセルするという。

日本でその餌食になった好例がジャパン・ディスプレイ(JDI)であろう。アップルを喜ばせないことは、アップルをメインにビジネスを構築しているサプライヤーにとっては「Do-or-Die(生きるか死ぬか)」になる可能性があるのである。

また、「Apple’s Supply Chain Relationships:‘It’s Complicated’(アップルのサプライチェーンの関係性:それは複雑だ)」によると、アップルと取引する「喜び」のためだけに在庫を保持し、アップルからの支払いを受けるまで100日以上待つことを厭わないサプライヤーの存在も指摘されている。

一方、アップルの小売店は消費者から売上代金を迅速に回収している。これはティム・クックCEOが構築したサプライチェーンの成果であるという。

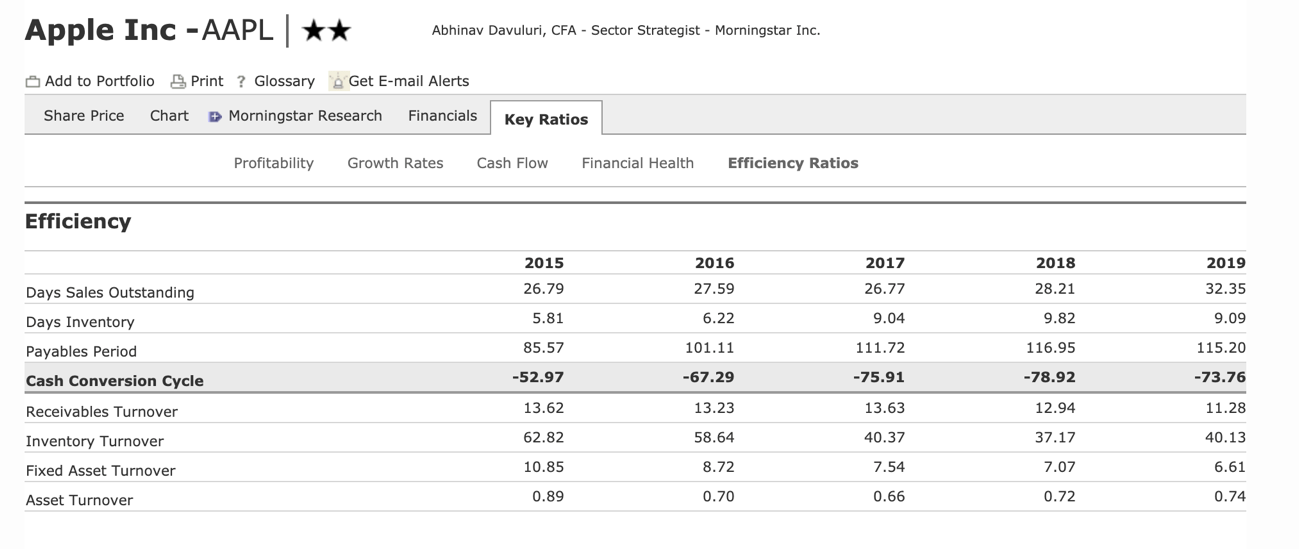

アップルのキャッシュ・コンバージョン・サイクル(CCC)はどうなっているのか。CCCは企業の資金効率を示す指標で、モノを仕入れてから販売に伴う現金回収までの期間(日数)を示している。この日数が小さければ小さいほど現金回収のサイクルが短いということになる。以前このコラム「コスト・ゼロの資金を運用して利益につなげるアマゾンのビジネスモデル」でアマゾンを取り上げた際にも用いた指標である。

一般的な小売業界のCCCはプラス10〜20日程度、つまり商品を仕入れて販売し、代金を回収するまでに約10〜20日程度要する。これに対して、コスト・ゼロの資金を運用して利益につなげるビジネスモデルのアマゾンは約マイナス20と、商品が売れる約20日前から現金が入っており、資金余剰の状態にある。

アップルのCCCを見てみよう。マイナス52.97(2015年)、マイナス67.29(2016年)、マイナス75.91(2017年)、マイナス78.92(2018年)、マイナス73.76(2019年)と、2ヶ月以上資金余剰の状態にあることがわかる。

むろんアップルはサービス事業も展開しており、そのセグメントでは資金が先に入っているだろう。しかし、ここまでの日数となるのは、やはりサプライヤーとの関係が片務的になっていることも大きいだろう。こうしたことからアップルはサプライヤー業界では「毒リンゴ」と呼ばれているとかいないとか。

●アップルのCCC(キャッシュ・コンバージョン・サイクル)

アップルウオッチが発売から5年経たずしてスイスの時計業界の売り上げを上回ったとのニュースがあった。

米リサーチ会社、ストラテジー・アナリティクスによると、アップルウオッチは発売されて5年もたたないが、現在、腕時計を152年に渡って作り続けているスイスの時計業界全体を上回る数を販売しているという。アップルウオッチの売上個数は昨年、約310万個となり、前年比36%増となったのに対し、スイスの時計業界は全体で、13%減の約210万個だった。

売り上げではスイス勢がまだ上回っている。スイス時計の売り上げは210億ドル(2兆3000億円)だったのに対し、アップルウオッチは110億ドルだった。しかしこれも、直近のトレンドが続けば、2023年までにアップルがスイス時計を上回る見通しだ。

もちろん、アップルウオッチをただの時計とみるのは間違いだ。カメラ、電卓、DVDでみられたように、ソフトウエアがハードウエアを食うという言い古された筋書きに乗ってスマートウオッチも成功してきた。スマートウオッチには時間を告げるだけでなく、ウェアラブルコンピューターの機能がある。アプリの市場であるアップストアに接続すれば、スマートウオッチは何百もの機能を付加できる。メッセージの受信・送信から、心拍数や月経周期、グルコース水準をチェックしたり、オープンウオーター水泳の記録を知ったり、と多岐にわたる。あるいは、過度な音が自分の聴力に悪影響を及ぼしていないかどうかチェックすることも可能だ。

アップル社はアップルウオッチを健康管理機器としての位置付ける傾向を強めている。同社のヘルスケア担当副社長、サンバル・デサイ氏によると、アップルウオッチはユーザーに自身の健康を増進できる実利的な情報を提供する「驚くべきプラットフォーム」だという。臨床医でも使えるデータが採れる心電図のアプリまで提供している。

(日本経済新聞 2020年2月19日「[FT]アップルウオッチ台頭、スイス高級時計が斜陽に」)

このようにアップルは新たな市場を常に創造している。ウォーレン・バフェットがCNBCの番組に出演しアップルについて次のように語った。

“I don’t think of Apple as a stock. I think of it as our third business, it’s probably the best business I know in the world.”

「私はアップルを単なる株式とは考えていない。私はアップルへの投資を(保険と鉄道事業に次ぐ)第3のビジネスだと思っている。それはおそらく私が知る限り世界で最高のビジネスだろう」

(CNBC 2020年2月24日「Warren Buffett calls Apple ‘probably the best business I know in the world’」)

これまで頑なにガラケーを使用していたバフェットも最近、iPhoneに切り替えたそうだ。

石原順の注目5銘柄

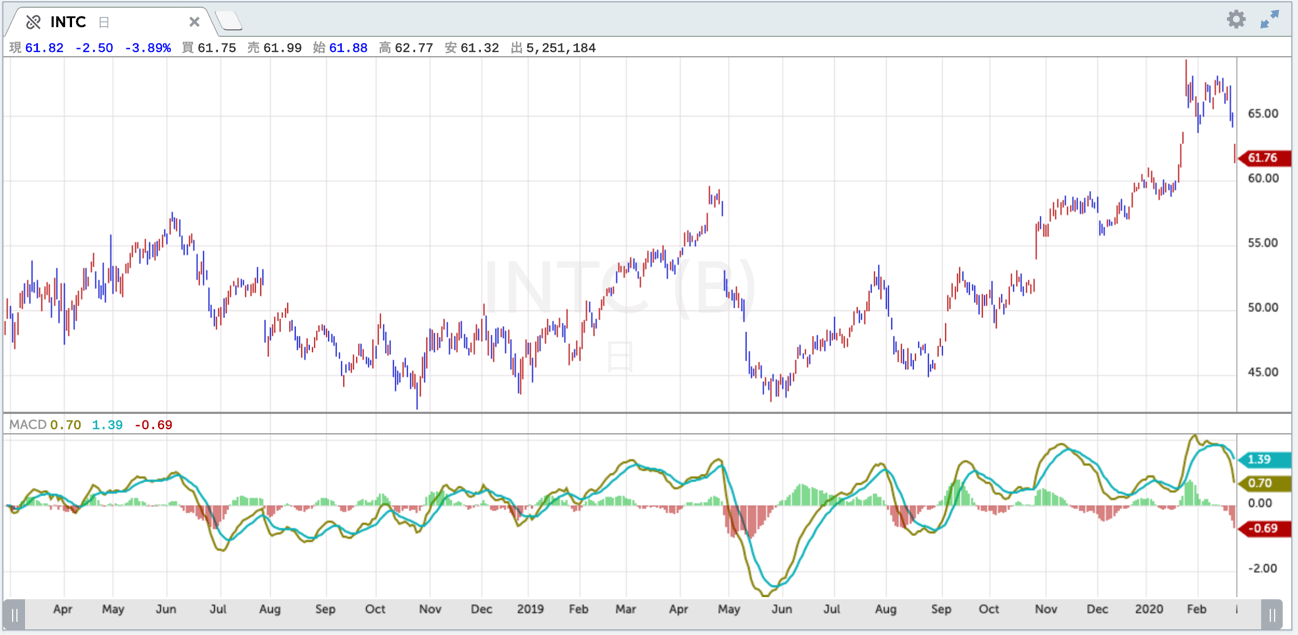

インテル(ティッカー:INTC)

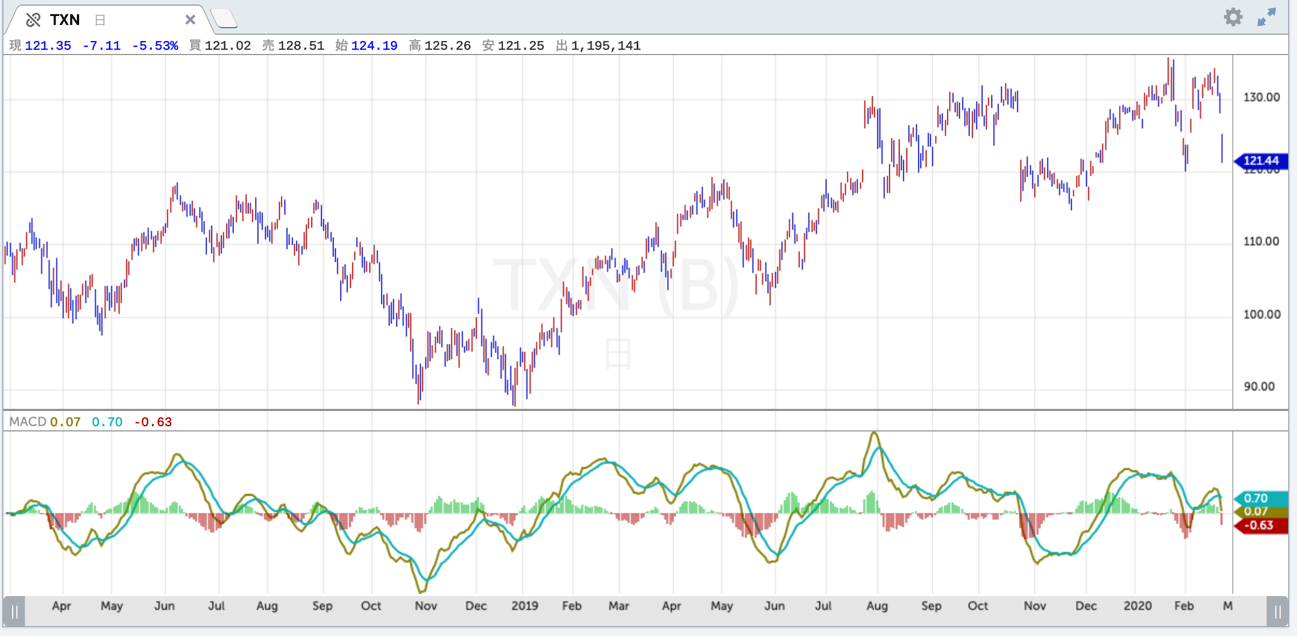

テキサス・インストゥルメンツ(ティッカー:TXN)

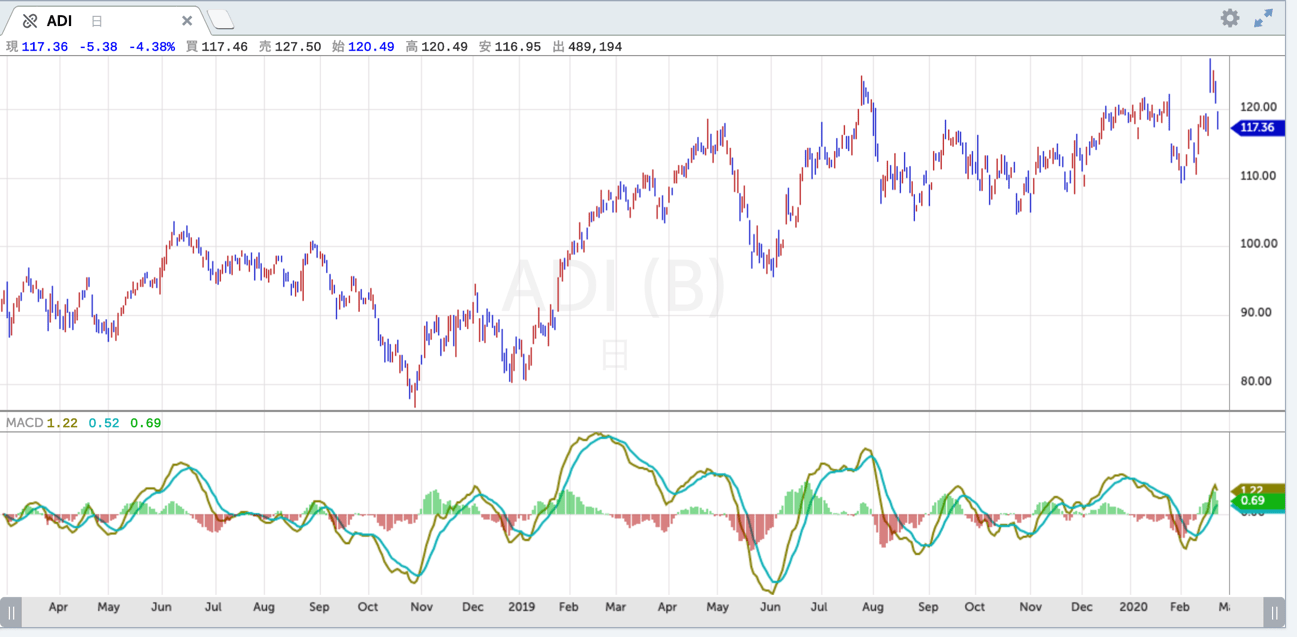

アナログ・デバイシズ(ティッカー:ADI)

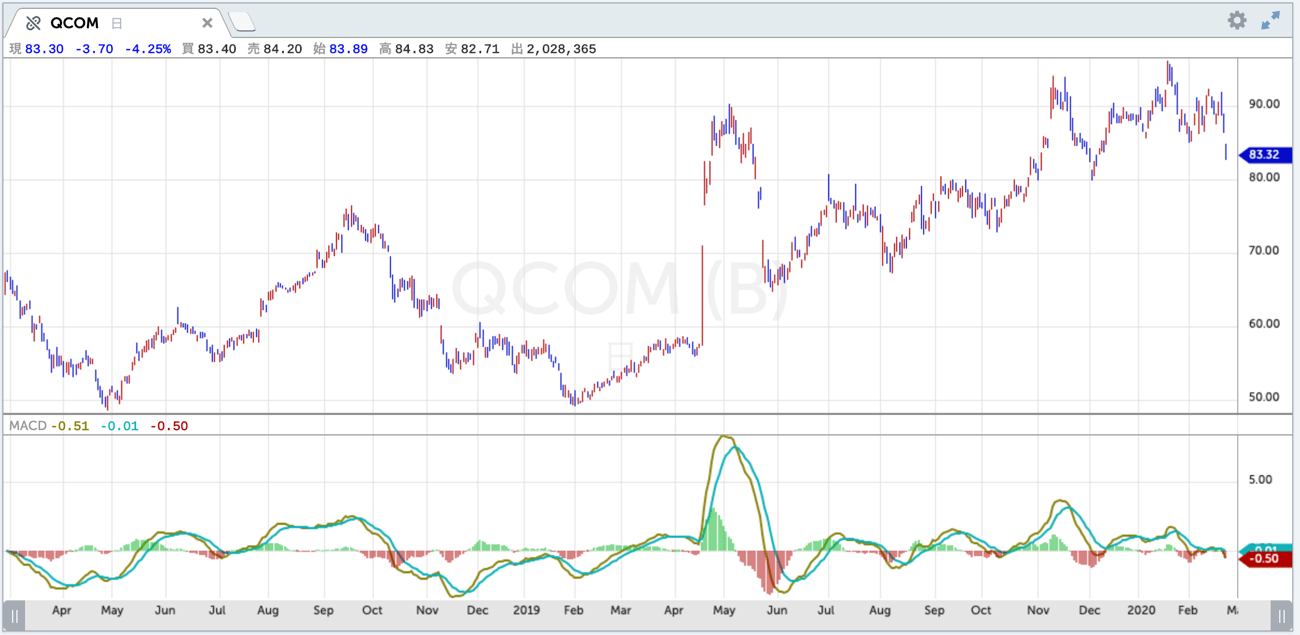

クアルコム(ティッカー:QCOM)

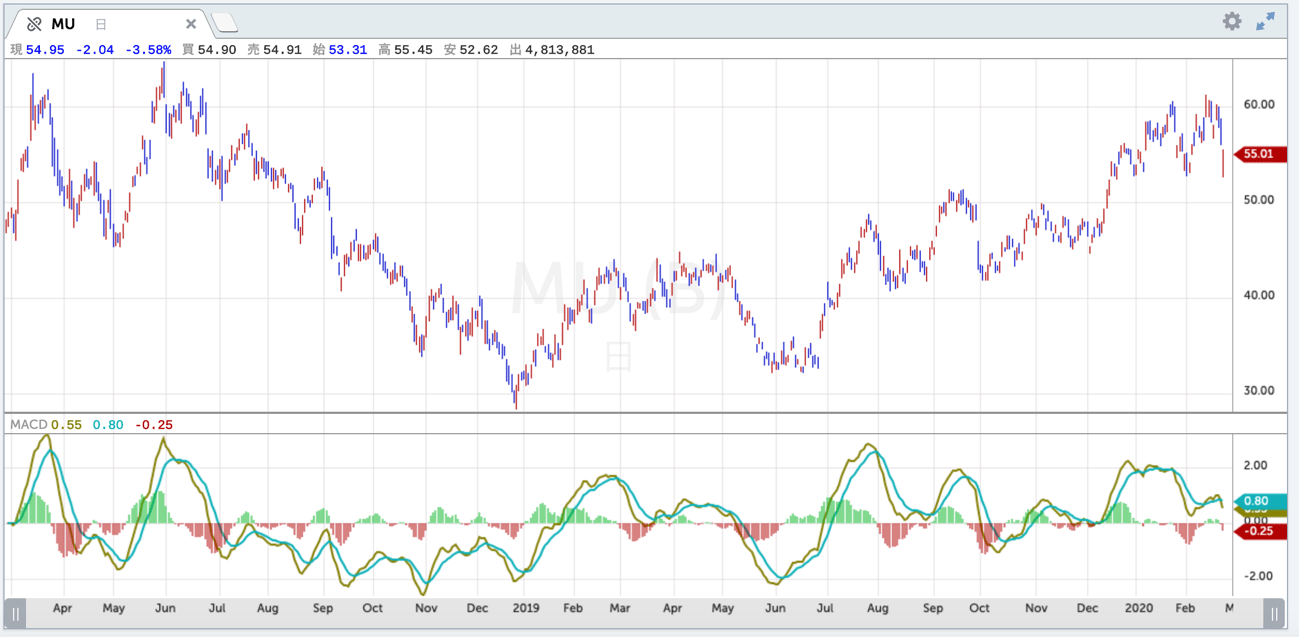

マイクロン・テクノロジー(ティッカー:MU)

日々の相場動向については、ブログ『石原順の日々の泡』を参照されたい。