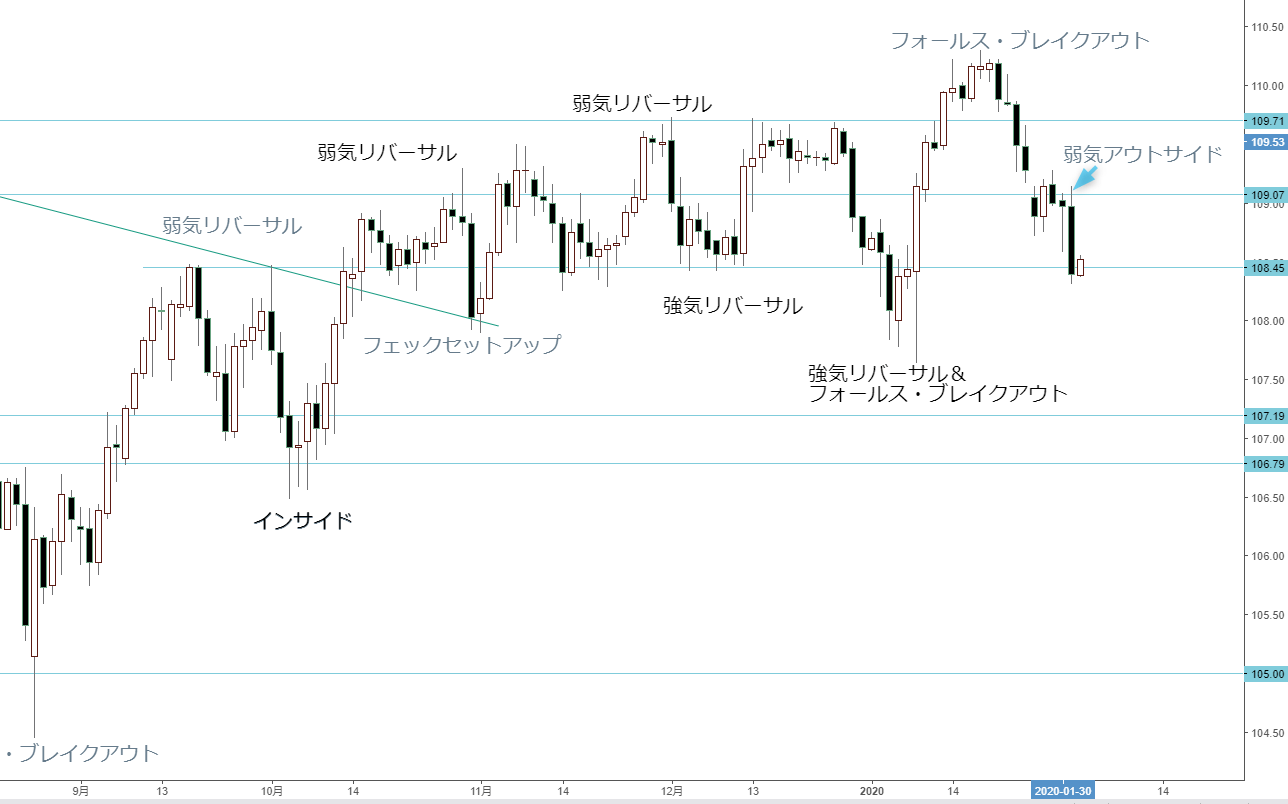

米ドル/円 日足

週間予想レンジ:107.90~109.30

メインストラテジー:レンジ取引

・中国の新型肺炎の広がりでリスクオフが強まる

・市場は最悪な状態を想定、織り込みつつある

・危機の本質は同じ、織り込み済で底割れを回避できる公算

アナリシス:

先週は続落、中国新型肺炎の件でリスクオフの傾向が強まり、状況が一段と悪化した1月31日の値動きが大きかった。とはいえ、想定範囲内の値動きに留まった。行き過ぎた円高とも言えず、目先なお許容範囲に留まり、先週提示したレンジ取引というメインスタンスはなお有効であろう。

繰り返してきたように、米ドル/円のリスクオン・オフはあくまで市場センチメント次第なので、結局は株次第、特に米国株次第であり、1月30日の値幅拡大は米株の反落幅と同調、これからも米株の動向と連動する公算。米国株の調整が先行されたものの、ブル基調が崩れる状況に程遠く、また大分上昇してきただけに、反落自体が健全なスピード調整といった意味合いも持たされる。

従って、基本的には先週の見方を維持し、1月8日安値107.64円を更新しない限り、米ドル/円の構造に変化はない。新型肺炎に関する最悪な想定があっても、マーケットは事前に織り込みつつあり、またその大半を現在の値段に反映されたとみる。

その背景にはマーケット自体の学習機能が効いてくる可能性が大きい。2003年のSARS時は日経平均の下げ幅が限定的だったこと、またその後上昇したことが記憶に新しく、米国株のブル基調が崩れない限り、日本株も底固く推移するだろう。円のみリスクオフの値動きになるはずもない。先週続落したものの、パニック的な反応ではなかったから、これからも回避できる見通し。

ファンダメンタルズ上の材料、市場内部構造を修正できないという前提において、見通しを修正する必要はない。米ドル/円は昨年8月安値から上昇波に復帰しており、これからドル高・円安の余地を大きく拓く。そのため、目先の危機による変動をあくまで途中のスピード調整と見る。検証するテクニカル上のポイントが維持される限り、米ドル/円の内部構造が変わっていないと見なされる。

1月第1週の大陽線、強気リバーサルのサインを点灯、また昨年10月末安値に対する一時の下値更新が「ダマシ」であったことが証左された。事実上「フォールス・ブレイクアウト」のサインを果たしたから、その後昨年年末高値に対する高値更新自体は当然の成り行きであった。前記のように、目先は途中のスピード調整とみる場合、年初来安値の更新がなければブル基調は維持される。

値動きは目先の支持ゾーンである107円後半~108円前後に集中するだろう。底割れさえ回避できれば、再度109円台前半をトライできる公算。一方、事態の収束は時間がかかる見通しで、今週切り返しがあってもレンジ変動に留まり、再度頭が重くなることも想定される。しばらく中段保ち合いの継続を有力視する。

本日上海株市場が再開し、同市場の値動きや思惑で一波乱の可能性も大きいが、中国政府は大規模な流動性(≒18~19兆円)を提供、パニックや最悪な事態を回避できる見通し。いずれにせよ、底割れを回避できる見通しが大きいが、頭も重い状態が続く見通しで、より鮮明なサインの点灯を確認して次のステップを踏みたい。休むも相場、一旦様子見も。

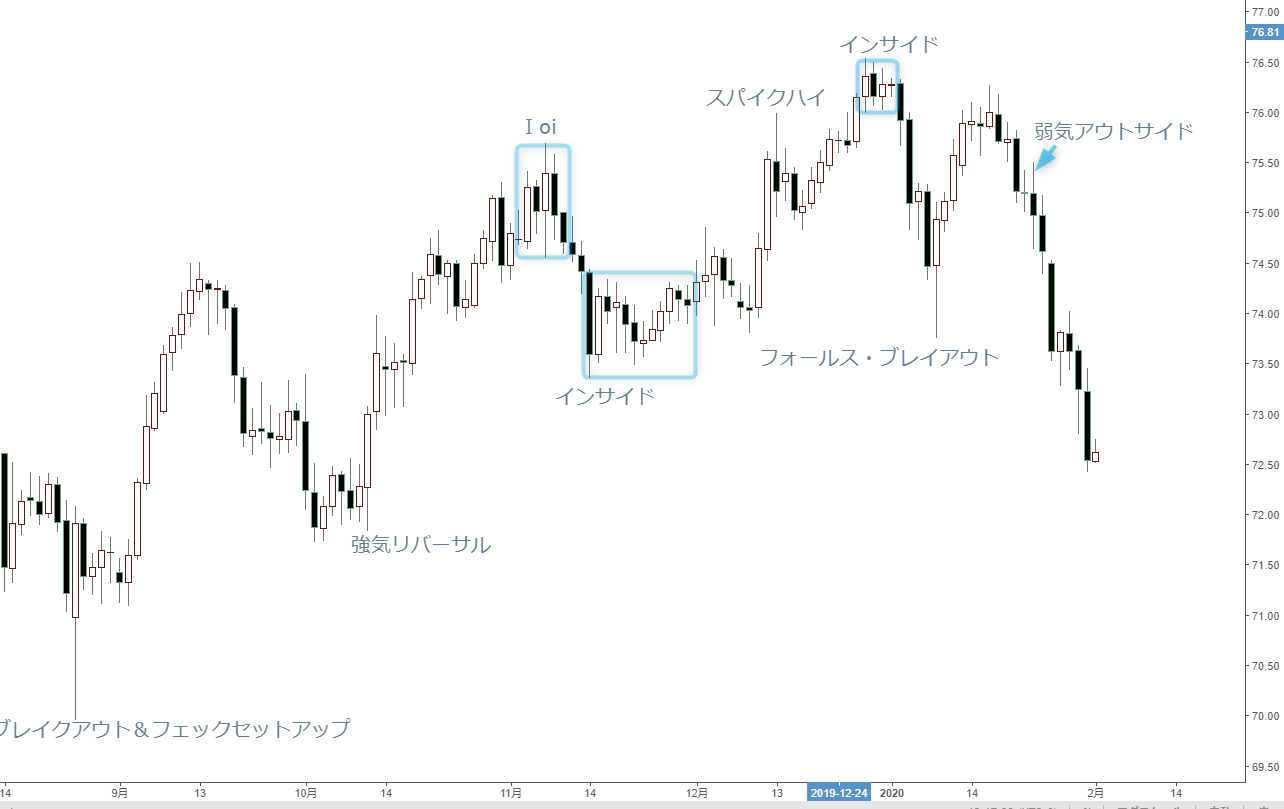

豪ドル/円 日足

週間予想レンジ:71.70~73.70

メインストラテジー:レンジ取引

・円高より外貨安、豪ドルの下落が目立ち、中国要素に影響される

・年初来安値の更新をもって反落幅を拡大させ、一旦72円関門割れを覚悟

・71円後半はメインサポートゾーン、再度確認できればブル基調を維持

アナリシス:

先週は大幅続落、反落幅の拡大を示唆。米ドル/円と同様、中国の新型肺炎の件でリスクオフに傾き、目先の値動きを含め、途中のスピード調整を深めていることが確認される。さらに、中国の影響を強く受ける豪ドルは、対ドルの下落が目立ち、円高より豪ドル安の側面も大きかったといえる。

とはいえ、米ドル/円次第というか、米ドル/円と同様、基本的な考えやメインシナリオは不変、市場の内部構造が変わらない限り、円高シナリオにチェンジする必要もなかろう。

一方、年初来安値の更新を確認しており、また目先を含め、更新後の浮上が見られなかったから、調整波の大型化を想定しておきたい。なにしろ、既述のように、1月第1週の足型は典型的な「スパイクロー」のサインを点灯、また昨年12月安値に対する一時の安値更新自体が典型的な「ダマシ」だったから、年初来安値更新自体が目先大きなサインを灯す。

そうなると、当然のように、一時72円関門割れも覚悟しなければならない。短期スパンにおける基調の悪化、前記1月安値の割り込みで目先一段と進行する可能性を否定できないから、押し目買いのスタンスにまず距離を取りたい。

半面、繰り返し指摘してきたように、昨年11月第2週から12月第1週まで、大きな「インサイド」のサインを形成していた故に、その後の高値更新自体が上放れを決定させた。また上放れが確認された以上、ブル基調は維持される。先週でも強調したように、年初来の安値更新があっても、一時に留まり、本格的なベアトレンドへの転換はないとみる。

2019年8月26日のサインが果たした「リバーサル・デー」の役割が大きく、同9月高値のブレイクをもって最終認定が図られたことが繰り返し指摘した通り。故に、ブルトレンドは76円台後半の打診があっても通過点に過ぎず、上値余地の拓きはこれからといったメインシナリオは維持される。

目先の危機でしばらく中段保ち合いが余儀なくされ、またレンジの下限も想定より深くなるが、中長期スパンにおける押し目買いの好機に近いとみる。2018年12月安値の71.69円に鑑み、71円台後半はもっとも注目される支持ゾーンとみる。