給料や証券取引での売買益、年金収入などわが国ではほとんどの所得に対しては税金がかかります。また、高齢社会を迎え相続税についても気になるところです。前回の公的年金まとめに引き続き、今回はこれまでにお届けしてきた税金に関する記事をおさらいしたいと思います。

証券取引でかかる税金とは?

株式や投資信託など証券取引で発生する所得として代表的なものは次の2つです。

・譲渡所得…売買により生じた利益

・配当所得…配当金や分配金

譲渡所得、配当所得に対してそれぞれ所得税15.31%+住民税5%=20.315%の税率をかけた金額が証券取引でかかる税金となります。仮に100万円の利益が出ても手元に残るのは80万円くらいになる計算です。

納税方法は源泉徴収ありの特定口座で取引をしていれば自動的に税金計算が行われ、徴収・還付を証券会社が代行するため、原則ご自身で確定申告をする必要はありません(確定申告した方が有利な場合は確定申告することもできます)。一方、源泉徴収なしの特定口座や一般口座で取引をしている場合は、確定申告が必要となります。

確定申告をした方が有利な場合とは、年間の取引で損失が出ているケースです。

申告することにより、その年に発生した損失を翌年以降3年にわたって繰り越すことができます。翌年以降、利益が出た際にその損失との相殺が可能となり、税負担を軽減できるようになります。この制度を繰越控除といいます。

繰越控除には注意点があり、初回の損失を申告したあと、翌年以降取引を一切していない年があっても継続的に確定申告をする必要があることです。

去年、損失を申告し、今年は取引をしていないからといって申告をしなければ繰り越せるはずの損失が無効となってしまうのでご注意ください。

>>(参照)証券取引の確定申告について知っておこう!

>>(参照)証券取引で損失が出たら?確定申告で繰越控除を

相続税はいくらかかるの?

消費税や所得税とは違い、相続税は家族が亡くなって財産を相続する際に発生するため、なじみのない方が多いのではないでしょうか。

いざというときに困らないように「相続税はどのくらいかかるのか」「いつまでに、どのように申告すればいいのか」についてご紹介します。

まず始めに相続資産がどのくらいあるのかを計算します。

財産(不動産、銀行預金、証券など)- 債務(未払金、葬式費用など)=正味の遺産額

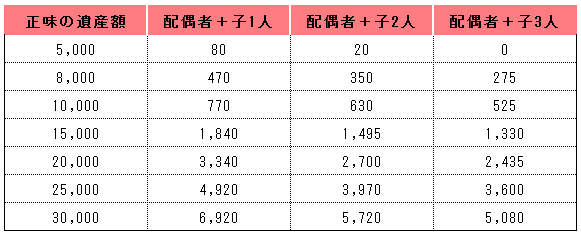

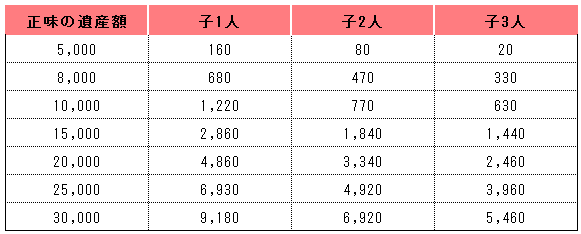

算出された正味の遺産額を下記の税額表にあてはめると、かかる相続税額の目安が分かります。

※相続人の構成により税額が異なりますので、今回は一般的な相続人の構成を利用して相続税額を割り出します。

税額表の金額は相続人全員で納める税額ですので、最後に各相続人がいくらの税金を納めなければならないのかを計算します。この計算は単純で遺産全体の2分の1を相続する人には全体の2分の1の税額、5分の1を相続する人には全体の5分の1の税額を納めることになります。

なお、各相続人の相続税額確定後に個別の調整が加わります。

代表的なものは配偶者の税額軽減という調整です。配偶者は遺産の半分または1億6000万円のいずれか大きい金額に達するまでの遺産については相続しても相続税を納める必要がなくなります。

納める相続税の金額が決まったら次は確定申告です。

被相続人が死亡したことを知った日の翌日から10ヶ月以内に相続税は被相続人の亡くなる直前の住所の所轄税務署に申告をします。

納税方法は税務署や銀行窓口に備え付けられている納付書に金額を記載して現金で納付する方法、インターネットでの電子納税やクレジットカード決済による納税が可能です。

>>(参照)相続税の計算方法と概算額を簡単につかむコツ

>>(参照)相続税こんなときどうなる?【申告方法編】

公的年金も課税されるの?

公的年金には、国民年金や厚生年金といった国から給付を受けるものや、確定給付企業年金、確定拠出年金など企業から給付を受けるものが該当します。

公的年金については年齢および年金収入に応じた「公的年金等控除額」を差し引いた残額が「公的年金等に係る雑所得」として課税対象となります。

公的年金等控除額の最低額は65歳未満の場合70万円、65歳以上の場合120万円です。したがって、年金の収入額がこの金額以内に収まっていれば、公的年金の所得はゼロとなります。

なお、2020年(令和2年)より公的年金等控除額が変更となります。公的年金以外の所得金額が1,000万円以下の場合は、65歳未満は最低60万円、65歳以上は最低110万円とそれぞれ10万円ずつ減額となります。

ただ、同時に基礎控除の金額も38万円から48万円に10万円増額されますので、実質的な影響はありません。

>>(参照)年金受給者の確定申告について知っておこう!