・今週、ドイツの経済成長見通しが大幅に引き下げられ、7-9月期は11年ぶりのリセッション入りが確実に。GDPで3割を占めるドイツのリセッション入りはユーロ圏にとって大きな節目。

・一方、ドイツの地価上昇は著しく、今年のバブル・インデックスではミュンヘンが初めて世界一となった。フランクフルトも2桁の上昇と、個人の経済力対比での上昇が著しい。

・先月ECBが利下げに踏み切るも、ドイツでは2大銀行がそろって再建途上にある。さらに景気後退で不動産価格が下落に転じたら、それ以外の銀行の体力も弱め、利下げ効果は効きにくくなる。

・業務構造も変化しているため、銀行が経営難に陥ってもリーマンショックほどの波及はないだろう。それでも、当面のリスクは大きく、ユーロ関連のポジションは落としつつ、ドイツの銀行決算(10月末)や3QのGDP(11/14)、ブレクジットの行方を慎重に見守りたい。

ドイツの成長見通しは大幅低下

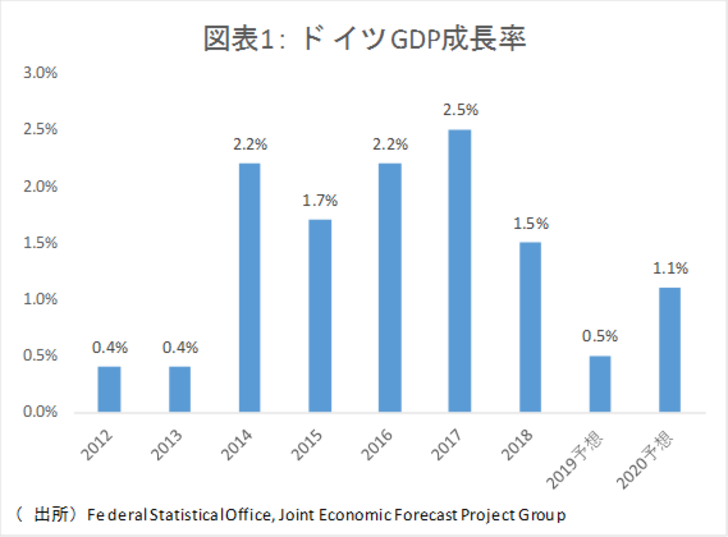

10/2、ドイツの5大経済研究所が経済見通しを大幅に引き下げ、2019年は4月の予想0.8%から0.5%へ、2020年については1.8%から1.1%へとした(図表1)。世界的な需要減速や長引く貿易問題を理由に挙げている。

四半期ベースでも、ドイツは、既に4-6月期でマイナス成長となっており、7-9月期もマイナス成長が確実視されている。2四半期連続でマイナス成長となると、「テクニカル・リセッション」とみなされる。7-9月のドイツのGDP速報値は11/14に発表されるが、今のところ11年ぶりのテクニカル・リセッション入りはほぼ確実とみられている。

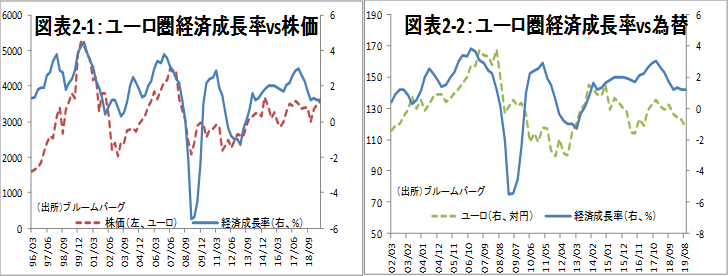

ドイツのGDPは、ユーロ圏全体の3割を占め域内最大である。これまでユーロ圏の経済を牽引していたドイツがリセッション入りするということは、大きな節目といわざるをえない。

ドイツの不動産は“バブル度”が高く、景気減速は金融機関に痛手

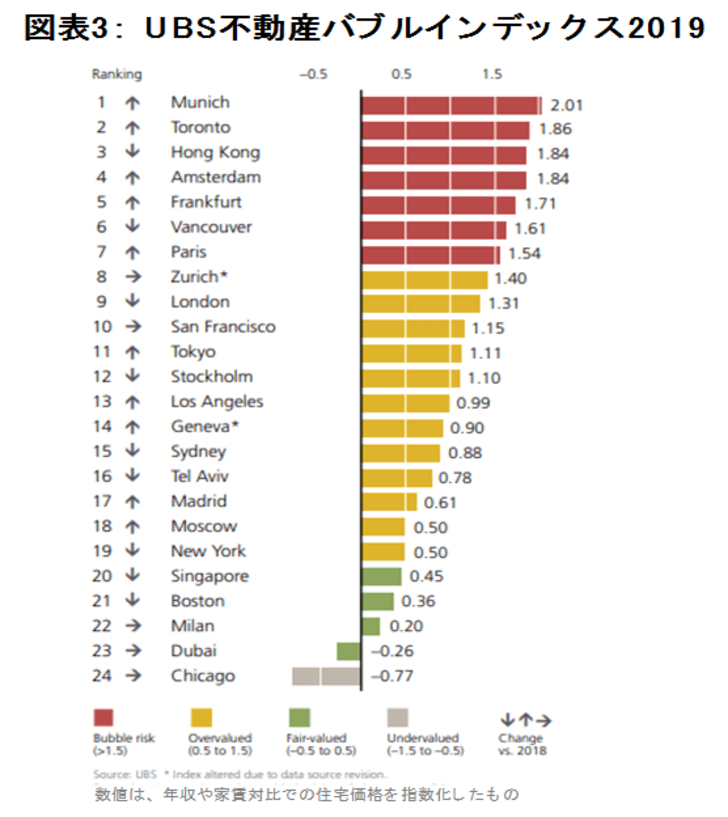

一方、低金利の影響でドイツの地価上昇は著しい。今週発表されたUBSの「不動産バブル・インデックス2019」では、ミュンヘンが初めて世界一となった(図表3)。ミュンヘンの不動産価格は過去10年で2倍以上となった。フランクフルトも、英国のEU離脱後の受け皿としての人気もあって、昨年も2桁上昇と、近年、世界有数の上昇率となっている。

一見、不動産価格の上昇は資産効果を生むなど、悪くないことにも思える。しかし、この指数は、住宅を貸した場合の家賃や、個人の収入に対して住宅価格がどの程度割高になっているかを示すものだ。個人の経済力に見合わない不動産価格の上昇は危険をはらんでいる。景気が後退期に入り、賃金や景況感が悪化すれば、たとえローン金利が多少安くなろうと、不動産価格は打撃を受けることになるだろう。その場合、銀行の不良債権が増加し、財務を直撃する。

景気サイクルの悪化を食い止められるか

そこでドイツ経済が踏ん張れるかどうかは、銀行の体力がどこまで健全性を維持でき、資金供給を続けることができるかにかかってくる。ところが、ドイツの場合、2大銀行であるドイツ銀行とコメルツ銀行がそろって再建途上にある。他行との統合等の再建案が報じられて1年以上になるが、解決策は未だに見えない。

そこにさらに、景気後退と不動産価格の下落が発生した場合、日本同様、1000を超える中小金融機関全体までもが弱体化し、景気の足を引っ張る可能性がある。

先月、ECBが先手を打って政策金利を0.1%引き下げたが、銀行が健全でないと、貸出も伸びず、金融緩和の効果は発揮されにくい。

財政出動も効果はあるが、残念ながら時間がかかる。「ブラック・ゼロ」をスローガンに黒字財政を堅持しているドイツ政府が、財政出動を決めるのは容易ではなく、かつ、実際にお金が出てから景気に効いてくるまでの間にもラグが生じる。

当面の注目点:主な景気指標と10月末からの銀行決算がカギ

ドイツ銀行等大手行のデリバティブ取引等は大幅に縮小しており、リーマンショックの時に見られたようなスピルオーバーはないという考え方が一般的である。しかし、短期的にはユーロ圏のリスクは沈静化しにくいだろう。ドイツの銀行決算(10月末)や第三四半期のGDP(11/14)、並行してブレクジットの行方等を見定めつつ、当面は欧州リスクは回避する方向で考えたい。