筆者の第1回目コラム「高齢者が「人生100年時代」に直面する3つの問題」では老後に直面する問題について3つの観点からまとめました。その3つとは、1.想定以上の長生き、2.公的年金の支給減額、3.認知力の低下です。

特に1と2に対処するためは、若い頃から時間をかけてじっくりと資産を形成する必要があります。そこで今回は、人生を通じて行う資産運用「ライフサイクル投資」の考え方を紹介したいと思います。

「ライフサイクル投資」の考え方

「ライフサイクル投資」とは年齢に応じて資産配分を変える方法のことです。

想定以上の長生きや公的年金の支給減額に対処するには、まずは人生における資産運用の目標を明確にする必要があります。と言っても、具体的な目標を掲げる必要はありません。私は、現役時代には蓄える資産をなるべく多くし、老後には生命寿命の伸長に合わせて資産にもなるべく長持ちしてもらうこと、と設定するのが最適だと考えます。

次にリスクについて考えてみます。これまで資産運用のリスクというと、ほとんどの場合、株価や投資信託の基準価額の変動性という価格変動リスクのみを考えていたと思います。しかし、人生における資産形成を考える際には、新たに3つのリスクを考える必要がでてきます。それは、貯蓄不足リスク、長生きリスク、そしてインフレ・リスクになります。

・貯蓄不足リスク:定年退職までに十分な資産が形成できないリスク

・長生きリスク:老後に資産が底を突くリスク

・インフレ・リスク:物価上昇によって保有資産の価値が毀損するリスク

これらの3つのリスクに関しては、株式のように大きく増える可能性のある資産はリスクが低く、現金や債券のようにあまり増えない資産のリスクは高くなります。

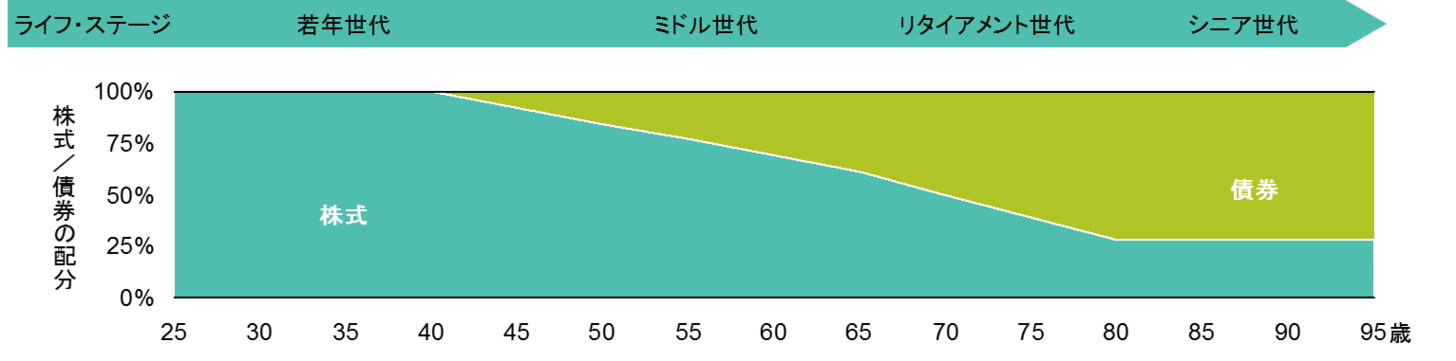

人生を通じて行う資産運用では、これら3つのリスクも考慮して資産配分を策定することが必要になります。以下ではこれらの3つのリスクを現役世代から考慮する考え方を紹介します。具体的には、現役時代を2世代、老後を2世代のライフステージに分け、それぞれに適したリスクテイクや資産配分の考え方を説明します。

ライフステージ別リスクテイクや資産配分の考え方

若年世代(25~44歳)

若年世代は働き始めて間もなく、金融資産は少額な場合がほとんどでしょう。でも、むしろこれは好都合なのです。なぜなら、金融資産が少額であればたとえ運用で失敗しても金額的なダメージは大きくないからです。

また、これから65歳前後までは働いて給与収入を得るため、資産運用で失敗してもその損失を給与収入で調整することが可能です。このように若年世代は損失に対する耐性は強いため、価格変動リスクをとってでも、資産を大きく増やし、貯蓄不足リスクを低下させることを狙います。

ミドル世代(45~64歳)

若年世代と同様、給与収入がありますから、運用の失敗に対する耐性はあります。ただ、若年世代よりも将来の収入は減るため、損失耐性は弱くなっています。

したがって、その変化に合わせてリスクを落とすべきなのですが、ここで大事なのは貯蓄不足リスクを下げるためには目標リターンを下げ過ぎないことです。なぜなら、若い時と同じリターン(%)だったとしても、保有資産が大きければ、金額で見た時のインパクトが大きくなるからです。

多額の資産があるこの時期にいかに増やせるかが、貯蓄不足リスクを下げるための鍵になるのです。

リタイアメント世代(65~79歳)

定年退職後は、注意すべきリスクが貯蓄不足リスクではなく、長生きリスクになります。今は退職後の生活が30年以上続くのは珍しくないため、長期で高いリターンが期待できる株式等でしっかりと増やしていくことが肝要です。

一方、定年退職後は給与収入がなくなるため、現役世代のように資産運用による損失を給与収入で補うことはできません。したがって、長生きリスクを意識して株式を組み入れるものの、ミドル世代よりも債券を増やして保守的な運用するのが適切だと考えます。

シニア世代(80歳以上)

定年退職直後のリタイアメント世代と80歳以上のシニア世代では取り巻く状況が異なるため、必要な戦略も異なります。

リタイアメント世代にとっては長生きリスクのヘッジが重要なテーマでしたが、シニア世代の投資期間は長くないため、大きなリスクを取ってまで資産を増やす必要はありません。一方、公的年金はインフレ・ヘッジ機能は弱いため、資産運用でインフレ・リスクに対応する必要があります

。したがって、80歳以上であっても完全に資産運用をやめるのではなく、インフレ・ヘッジ目的で株式等にも多少配分することが適切な資産配分だと考えます。

このように年齢に応じて資産配分を変える方法が「ライフサイクル投資」です。下図は株式と債券のみで表したイメージですが、実際には株式、債券の中で更なる分散を図ることで、投資効率を上げることが必要になります。

「ライフサイクル投資」は投資信託だけで実現できるのか?

ここまでライフサイクル投資の考え方を説明しましたが、変動性のある資産運用だけでは確実性の高いソリューションにはならないのでは、との反論もあると思います。

その確実性を補強するために、年金商品を活用するのも一案です。特に、通常の終身年金よりも給付が厚いトンチン年金(※)という新しいタイプの終身年金は、確実性の観点からは有効なソリューションになります。一方、トンチン年金には、途中で解約した場合の解約払戻金が低い、インフレには対応できない等の弱点もあります。

そこで、私は資産運用とトンチン年金の組み合せが「ライフサイクル投資」に有効ではないかと考えます。確実性をトンチン年金で担保しつつ、資産運用でインフレに対応するのです。

急な資金ニーズがあった場合でもトンチン年金には手をつけず、投資信託等を換金すれば資金を確保できます。

このように、資産運用やトンチン年金のどちらかではなく、これらを組み合せることが、人生100年時代の有効なソリューションになるのではないかと考えます。

(※)トンチン年金:終身年金保険の一種。 解約時や死亡時の返戻金を低く設定することにより、年金原資を増やし、長生きする加入者に支払う年金を確保する。