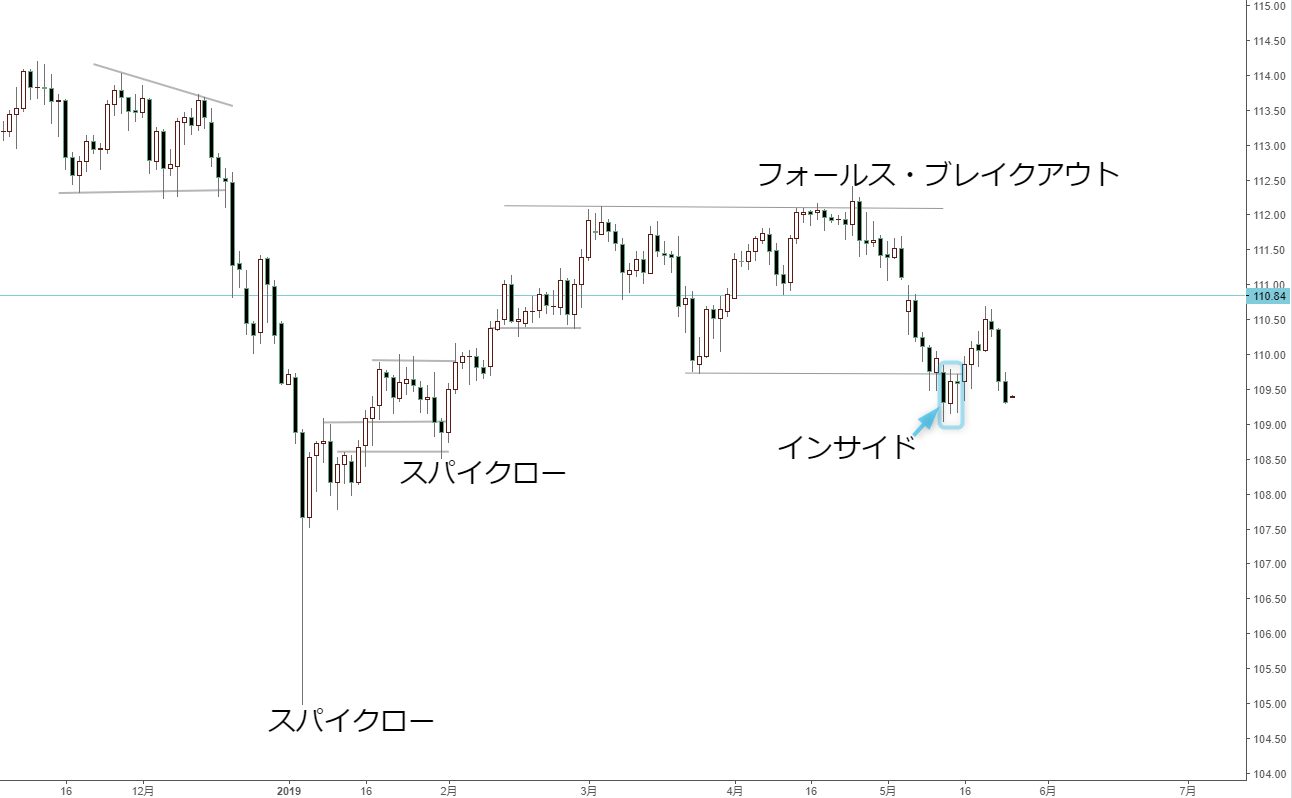

米ドル/円 日足

週間予想レンジ:109.00~111.00

メインストラテジー:押し目買い

・米中対立は周期の長いテーマ、目先の材料は拮抗

・ドルインデックスの一旦反落でクロス円経由の円高圧力低下

・米株との連動性もあって、保ち合い先行だが、切り返しの継続を有力視

アナリシス:

先週は一旦110円後半まで切り返したものの、再反落、週足では陰線で大引けした。半面、安値更新に至らず、あくまで保ち合いの一環と位置づけ、また前回のコラム「米ドル/円はドルインデックスとの連動性を高める、豪ドルは対ドルの続落につられ円高継続」で指摘した内容の証左を果たしたとみる。

先々週は3月安値を一旦更新したものの、一転して高く大引け、「大型レンジの形成が図られやすく、3月安値の割り込みがあっても、すぐさまベアトレンドへ復帰するとは限らない」ことが証明されたことは重要なポイントであった。

また3月安値に対する一旦下放れ、「フォールス・ブレイクアウト」だったことが暗示され、先週の切り返しが陽線ではなかったものの、一応同延長線上におり、また前記蓋然性を強化したとみる。

もっとも、「フォールス・ブレイクアウト」の示唆、先週にて仮に安値更新があれば、先々週の足型を否定することになり、先々週の「スパイクロー」のサイン自体も消滅に。

ゆえに、先週の一旦切り返しは結果的に再反落で大引けしたものの、先々週の安値を割らずに済むこと自体がサインを灯す。

さらに、先週の高値トライ、そしてその後の反落もシナリオの通りだった。「まず110円後半の打診を目指し、地合いの一段好転を目指すだろう。反面、110円後半~111円前半は強い抵抗ゾーンとして意識、打診があっても一直線なブレイクはなかろう」という前回の想定範囲に留まり、また「あくまでレンジ内の変動に留まる」ことも正解であった。

これからの焦点はやはり安値更新の有無、また仮に一時の安値更新があっても再度切り返せるかどうかにある。メインシナリオは維持され、引き続きレンジ変動の公算が大きいから、中段保ち合いの継続を有力視する。

さらに、ドルインデックスが一旦高値更新したものの、再度反落、主要クロス円における円高圧力の緩和も推測されるため、米株との連動性は高まるだろう。

従って、目先米中対立の材料に振り回されるものの、米株のブル基調が続く限り、米ドル/円の「底割れ」も当面回避できる見通しだ。但し材料次第で、また大きな波乱が発生するリスクがあるため、リスクコントロールをしっかり行っておきたい。

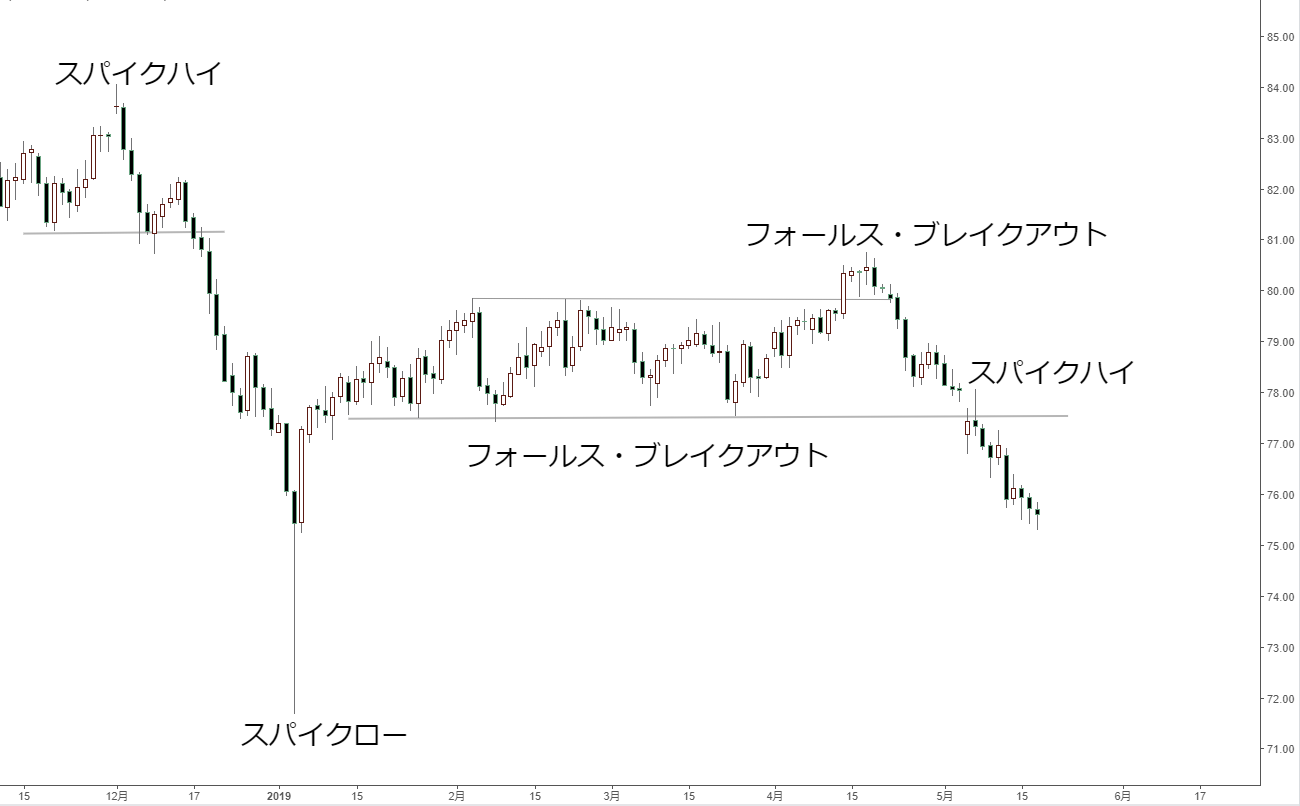

豪ドル/円 日足

週間予想レンジ:75.00~76.50

メインストラテジー:レンジ取引

・豪ドル対ドルの下落は一服、下値限定

・中国経済への依存度が高く、当面豪ドルの頭重い

・オーバーシュートだった情勢に対する反動が続く

アナリシス:

先週は小動き、先々週の大陰線と「インサイド」のサインを形成、これからのブレイクが注目される。もっとも、先々週は大きく続落、75円前半の打診をもって従来のターゲットを達成したため、先週の下げ一服も当然の成り行きとみる。

75円台前半のターゲットの達成は計算どおりだったので、従来のロジックを証左したと言える。まず、この前77円台半ばの割り込みで、4月の一時高値更新が「フォールス・ブレイクアウト」と証左したこと。次に、元レンジに対する「倍返し」の75円台の下値ターゲットも推測されたことが正解であったことが挙げられる。

ゆえに、前回の指摘のとおり、短期スパンにおけるターゲットの達成があって、下落モメンタムの低下も推測され、先週の安値圏での保ち合いにつながったわけだ。米ドル/円の中段保ち合いもあって、これからも下値余地があっても限定的であり、また安値圏でレンジ変動を継続する公算が大きい。

もっとも、米中対立の影響は大きい。対中依存度の高い豪ドル、対米ドルでは底割れを回避できたかどうかは焦点であった。先週対米ドルの底割れを確認できず、当面小動きの見通しが強まる。

ただし、先週と同様、目先の豪ドル/円の下落一服があっても、切り返しのモメンタムは高まらないだろう。77円関門~同後半は抵抗ゾーン、トライがあっても安易な回復はなかろう。

さらに、先週強調したように、75円台前半の打診自体、テクニカル上の地合いを大きく悪化させただけに、一時の戻りがあっても短期スパンにおける頭重さは変わらないだろう。何らかの材料で一旦切り返しがあれば、レンジ取引の一環としてむしろ戻り売りの好機かとみる。

いずれにせよ、目先は4月高値以来の「オーバーシュート」に対する反動、という位置づけにおり、またなお初歩段階なので、値動きは限定される公算だ。