2019年の米国株相場を予想するにあたり、大統領選挙サイクルによる株価の動きを参考にするともに、今回の米国株調整期と類似した環境を有する2016年初頭を考慮に加味した。

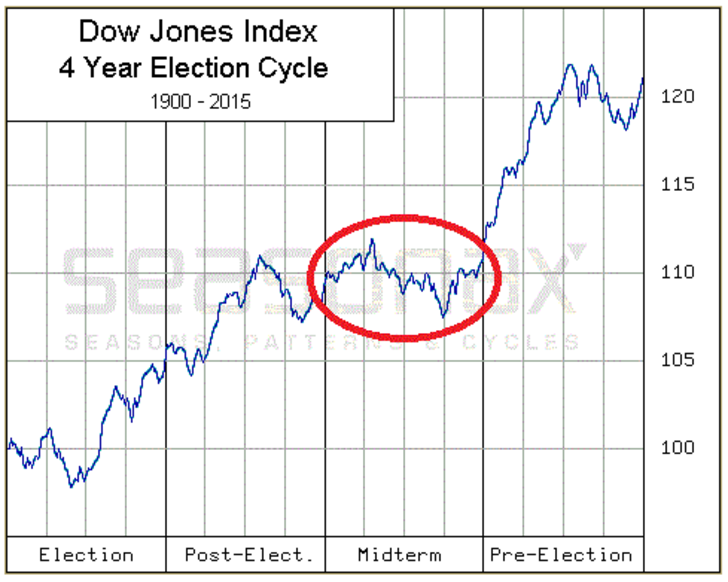

以下が大統領選挙サイクルによる株価の動きである。1900年から2015年までのダウ指数を、それぞれ選挙サイクル時期でアレンジし、大統領選挙年の1月2日を100とし、それぞれの指数の平均的上昇率推移を描いたものである。

赤丸の部分が2018年に相当するから、その次の、Pre-Electionが2019年にあたる。2019年のダウ指数の動きは、概ねこれに沿ったものになりそうだとの予測が立つ。

次に、今回の米国株調整期と類似した環境を有する2016年初頭を振り返る

前年である2015年は、中央銀行による金融政策の変更、新興国経済の減速、原油価格下落等であった。中国、ロシア、ブラジルと言った新興国経済の減速は、世界的な株価下落や、原油価格の急落をもたらした。

インフレ期待低下を通じて、長期金利を押し下げ、米10年国債の利回りは、15年初に、1.6%台まで低下した。しかし、原油価格の下げ止まり、雇用市場の改善、ドイツ長期金利の上昇等を背景に、6月には2.4%台まで戻った。

年後半の米10年国債利回りは、2.2%をはさんだもみ合いとなった。中国人民銀行による実質的は人民元切り下げを契機とした世界的な株安を受け、米長期金利は一時2%を割り込み、ダウ指数は8月に史上最高値から16%程度下落した。FRBの利上げ期待が市場で高まる中、年末にかけては2.2%台まで小幅にレンジを切り上げた。FRBは12月16日の連邦公開市場委員会(FOMC)において、0.25%の利上げに踏み切った。

2016年の米国株式市場は前年12月に行われた9年半ぶりの利上げへの不安や、原油先物価格の大幅下落を受け年初から大きく下落して始まった。

ダウ指数は史上最高値から16%程度下落。年初は年4回の利上げを実施すると息巻いていたフィッシャーFRB副議長も株価の低迷や米景気がやや停滞したことを受け次第にトーンダウンしていった。

次の利上げは、1年間実施されず、結局2016年12月14日に実施された。FRBの政策スタンス変更が市場の安心感を呼び、1月から2月にかけて株価はボトムをつけその後は緩やかな上昇基調となった。途中英国のEU離脱決定(ブレグジット)などの波乱もあり、一時はマーケットが混乱した時期もあったが結果的に混乱は短期的に収束した。

トランプの景気刺激政策で株価が大幅上昇した

その後11月に控えた大統領選への警戒感などから、株価はやや頭打ちで推移していた。事前の世論調査ではクリントン候補の優勢が伝えられていたが、結果的にはトランプ氏が勝利した。

メキシコとの国境に巨大な壁を作る、イスラム教徒の入国を禁止するといった過激な発言が警戒されたトランプ氏だが、徐々に減税や財政支出の拡大といった景気刺激的な政策がフォーカスされ、株価は大幅に上昇して主要株価指数は連日のように史上最高値を更新した。

2016年を通じて、米国経済は、全般にFEDの低金利政策に下支えされて堅調に推移したと総括して良いだろう。

米中貿易交渉の交渉経過が徐々にマーケットに織り込まれる

2019年のS&P500指数採用企業の増益率を8%程度と予想しており、以上を踏まえて

ダウ指数、S&P500指数、ナスダック指数の高安の時期と、それぞれの水準を以下の通り予想する。

米中貿易交渉は、90日間のうちに交渉経過が伝わり、これは徐々にマーケットに織り込まれるだろう。

安値の時期・・・2019年4月

ダウ指数・・・25,000ドル

S&P500指数・・・2,700

ナスダック指数・・・7,400

高値の時期・・・2019年12月

ダウ指数・・・27,000ドル

S&P500指数・・・2,950

ナスダック指数・・・8,200

2019年末時点の水準予想

ダウ指数・・・27,000ドル

S&P500指数・・・2,950

ナスダック指数・・・8,200

予測と投資のポイント

ダウ指数

ダウ指数は、素材、工業株のウェイトが相対的に高くなっている。今後の株式相場を占う点で、利上げは重要な要素である。

有利子負債に対する金利負担増や、商品相場上昇にともなう原材料費増加、対中関税や自動車・同部品への追加関税が実施されれば、相手国の報復措置を招き、利益が薄まる等のマイナス材料が株価の圧迫要因となり、主要3株価指数中でも、パフォーマンスは最低が予想される。

ナスダック指数

ナスダック指数は、主要3株式指数の中で、年初来の上昇率が最も高くなっている。主な理由は、米国景気の回復である。米国では現在利上げが継続しているが、金利が上昇することは、米企業にとってはコスト高要因である。

コストが上昇する以上の増益率を上げないと、業績が悪化するが、ナスダック銘柄はテクノロジー株の比重が相対的に大きく、高成長株が多くなっている。

また、企業のバランスシートを見ると、有利子負債の割合が相対的に低く、金利負担が少なくて済むと言うメリットもある。おまけに、今後も長期にわたって、省力化、生産性維持の為の投資は世界中で続くことが予想されるが、これらは、テクノロジー企業の活躍する分野でもある。

その意味で、業績相場に強いテクノロジー株が今後も活躍を続けると見ている。対中関税や自動車・同部品への追加関税が実施されても、ハイテク企業の製品、サービスは報復対象になりにくい。

利上げが継続すれば、高PER銘柄の多いナスダック指数は圧迫を受けるが、今後利上げ圧力の緩和が予想される中、結果的に年間パフォーマンスは、ナスダック指数が一番高くなるだろう。

2019年為替予測

今年は、米国景気が好調で3回の利上げがあり、12月再利上げで、通算4回となりそうだ。米長期金利も上昇したが、米ドル/円は、昨年2017年の高値118.60円を超えられなかった。

来年は米景気の鈍化が予想されており、利上げペースも鈍化してくることを想定すると、100~115円のレンジシナリオが想定される。ただし、米中貿易摩擦が交渉合意の場合は、110~120円のレンジシナリオを想定している。

前編「米国の景気拡大局面は終わりに向かう」についてはこちら。

中編「米国経済は潜在成長率を上回る成長が持続する見通し」についてはこちら。