NYダウ平均は昨日まで8営業日続落。この間の下げ幅は850ドルを超えた。一見、世界株安の様相である。背景は言わずもがな、米国発の貿易戦争がエスカレートすることによる世界景気の鈍化懸念だ。

過去5日間の東証33業種分類のセクター・パフォーマンスは、上位が医薬品、サービス、情報通信、食品、精密(中身は医療用機器)。下位は海運や紙・パ、銀行、非鉄、鉄鋼、鉱業、輸送用機器など。ディフェンシブ優位・景気敏感劣後と二極化が鮮明だ。貿易摩擦激化で世界景気にブレーキがかかるのを恐れているように映る。

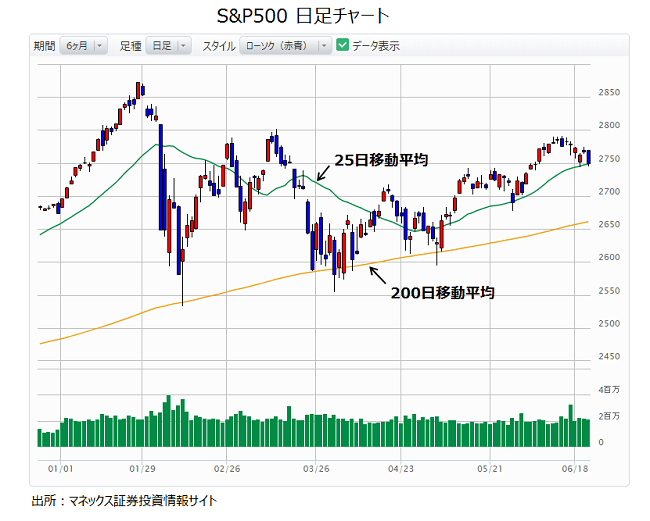

ダウ平均に話を戻すと850ドル下落のうちボーイング、キャタピラー、3Mの3銘柄で400ドル余り、約半分ダウを押し下げている。貿易摩擦の震源地、米国では一部のグローバル景気敏感株が大きく下げているだけで、市場全体の地合いの悪化はそれほどでもない。それが証拠に米国株全体の動きを表すS&P500は直近の高値からの下落率はわずか1%そこそこである。チャートを見るときれいな右肩上がりをキープして25日線に留まっている。年初から3回、下値をサポートしてきた200日線は相当下である。こんなのは、下げたうちに入らない。ただの「相場の綾」である。

ナスダック総合、ラッセル2000(小型株指数)は一昨日に史上最高値を更新している。これらは貿易戦争とは無縁と言っていいので、当然であろう。逆の見方をすれば、「貿易戦争懸念」なかりせば、株価が最高値を更新するくらい米国株の相場は強いということだ。

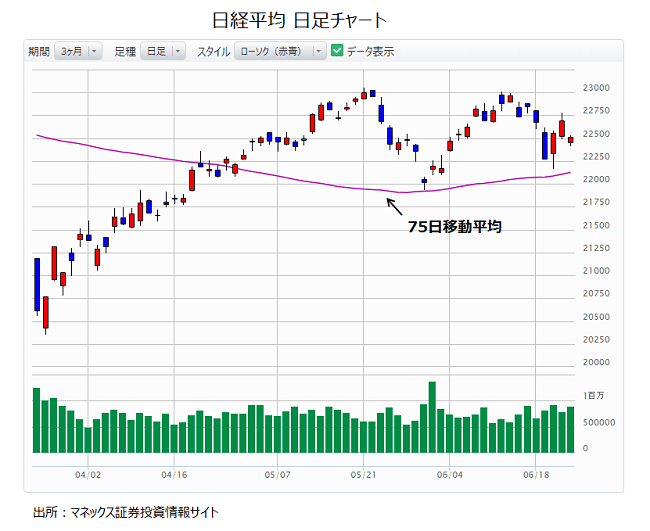

つまり米国株全体では相場は堅調と言える。世界同時株安ではないのである。これは内需が分厚い米国と、世界景気に振り回される日本との差であろう。そうは言いながらも日経平均も75日線がきれいなサポートになっている。株式市場はそれほど悲観に傾いているわけではない。メディアには「貿易戦争激化リスクを市場は懸念」との文字が躍るが、実際にはそれほど恐れているように見えない。トランプ氏の主張は現実離れしていて、市場は所詮ブラフと見ているからだろう。

但し、米国のダウ平均とS&P500のパフォーマンス格差の逆が、日本の日経平均とTOPIXだ。日経平均はしっかりだがTOPIXが軟調でNT倍率は13倍目前まで上昇している。TOPIXは200日線を下放れた。CORE30は更に弱い。時価総額の大きい主力株が足を引っ張っている。銀行株の弱さも重石である(大槻奈那の金融テーマ解説ご参照)。

日経平均は一時280円近く下げたところから、176円安まで下げ幅を縮めて終えた。今日を含めて過去3日、日経平均の日足は陽線である。これだけ悪材料が出た割にはしっかりだったと思われる。フィラデルフィア連銀景況指数の急低下、ダイムラーの下方修正は貿易摩擦絡みだが、それ以外にも、朝方発表のCPIが鈍くデフレ脱却が一段と遠い印象となったことやイタリア国債利回りの再上昇なども市場センチメントを悪化させた。しかし、その割には下げ渋った。今日はTOPIXの下落率は日経平均の半分以下でNT倍率上昇に歯止めがかかった。

今が佳境の株主総会が過ぎると投資家のもとに配当金が振り込まれる。この再投資で来週の株価は堅調だろう。日経平均算出以来の日付別上昇確率を見ると、6月30日と7月1日は上昇の特異日だ。6月30日は39勝17敗で上昇確率69.6%、7月1日は36勝17敗で67.9%と7割近い上昇率である。アベノミクス相場が始まった2013年以降の6月最終営業日と7月第1営業日の騰落を見ると下げたのは昨年2017年の6月最終営業日の1回だけである。

来週、下押す局面があれば拾っておきたい。