欧州はまもなくフランス大統領選挙の第2回投票と英国の総選挙を迎え、政治リスク顕在化の火種を抱えている。また、これまで続けられてきた金融緩和策の縮小若しくは終了への関心も集まっている。今回はこうした状況下の欧州経済の先行きについて考えてみたい。

昨年、英国の国民投票でEU離脱派が多数を占めたことにより一時的に金融市場が混乱したが、ユーロ圏経済、英国経済の足元の各種経済指標は堅調である。国民投票時と比較すると通貨安が進み(足元では対ドルでユーロが約4%、ポンドが約13%減価)、輸入品の物価が高くなることから個人消費が落ち込むのではないかという懸念があったが、実体経済が大きく押し下げられることはないまま現在に至っている。

実質GDP成長率は、ユーロ圏においては15四半期連続、英国においては16四半期連続でプラス成長を維持し、2016年第4四半期では、ユーロ圏が前期比+0.6%、英国が+同0.7%となっている。ユーロ圏、英国ともに、個人消費の押し上げが継続していることが主たる押し上げ要因となっている。

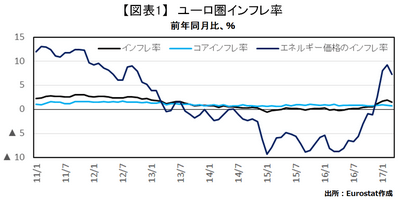

ユーロ圏の物価については、足元で原油価格が緩やかに持ち直していることなどを背景に、全体のインフレ率に対し約1割寄与するエネルギー価格のインフレ率は、2017年内の3か月では7%を超える大きな伸びとなっている。しかし、同インフレ率は2017年2月に前年同月比+9.3%をつけた後3月は同+7.4%に低下しており、原油の先物価格の推移などを考えると、2月を境に前年同月比ベースで既にピークアウトしたと考えるのが自然であろう。

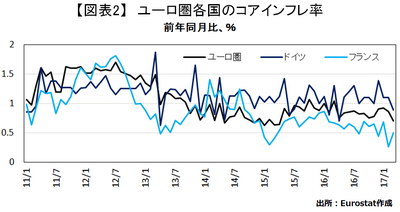

一時期ドイツの有識者から、ドイツのインフレ率並みにユーロ圏のインフレ率が上昇した場合、ECBによる金融緩和を停止すべきであるという意見も出ていたが、足元のドイツのエネルギーなどを除いたコアインフレ率は1%を割り込むほどの低インフレ状態に逆戻りしており、フランスのコアインフレ率が低水準にあることも踏まえると、金融緩和策が早期に停止されることは考えにくい状況となっている。

英国の物価動向については、先に言及したようにポンドの減価幅がユーロよりも大きいことからインフレ率は高めであり、2017年3月のインフレ率は前年同月比+2.3%となっている。ただし、こちらについても遅かれ早かれユーロ圏同様に原油価格による押し上げ効果が剥落するのではないかと考えられ、6月に総選挙があることも踏まえると、ユーロ圏同様、英国も早期の金融緩和策の停止は考えにくい状況であると考えられる。

また、英国の住宅市場については、国民投票直後に先行きに対する不安感などから複数の不動産ファンドが解約停止となるなど、一時的に将来性に対する不透明感が懸念されていたが、住宅価格指数は足元では落ち着いた動きとなっている。英国のEU離脱交渉に左右されるとはいえ、住宅市場を震源とする金融・経済危機の確度は短期的には遠のいたといえる。

このように欧州経済は今のところ堅調に推移している。先行きについては、冒頭にも述べたフランス大統領選挙や英国の総選挙の行方がポイントとなる。現状の世論調査通り、市場が織り込む選挙結果となった場合、今後の欧州経済の先行きに楽観的な見方が広がろう。反対に、市場にとって予想外の結果となってしまった場合でも、政策の先行きに不確実性が生じ一時的な混乱を伴う可能性があるが、英国の国民投票後の推移を踏まえると、直ちにマイナス成長に転じることは考えにくい。中長期的には英国のEU離脱という大きな不安要因があるものの、総じてみると欧州経済は当面堅調さを維持していくことが見込まれるだろう。

コラム執筆:佐藤 洋介/丸紅株式会社 丸紅経済研究所

■ 丸紅株式会社からのご留意事項

本コラムは情報提供のみを目的としており、有価証券の売買、デリバティブ取引、為替取引の勧誘を目的としたものではありません。

丸紅株式会社は、本メールの内容に依拠してお客様が取った行動の結果に対し責任を負うものではありません。

投資にあたってはお客様ご自身の判断と責任でなさるようお願いいたします。