このところ、金融市場全体のムードは日増しに改善の方向へと向かっているように感じられます。何より、足下で原油価格が戻り歩調を辿っていることは大きいと言え、周知のとおり、WTI原油先物価格(中心限月)はダブルボトムを完成させた後に1バレル=41ドル台まで値を戻すというという基本強気のムードにあります。

もちろん、これは一頃見られた下げ過ぎの状態に対する一時的な反動といった側面もあるのかもしれません。ただ、目下の市場には「4月半ばに石油輸出国機構(OPEC)加盟国と非加盟国が増産凍結を巡る協議を行う公算」と伝わっており、多少なりとも原油需給に改善が見られるとの期待が高まっていることも事実です。

また、3月5日~16日の日程で行われていた中国の全国人民代表大会(全人代)において年2兆元規模に及ぶ交通網整備の推進、ならびに生産性の低い"ゾンビ企業"の淘汰による設備過剰の解消などが謳われたことにより、さしあたって中国リスクに対する市場の懸念が後退していることも全体のムードを改善することに貢献しています。

結果として、これらのことが米・日の株価にリバウンドを生じさせる一因となっていることは事実ながら、こと米国株に関しては今後の利上げ見通しがトーンダウンしていることが押し上げ要因となっている側面もあり、同じ理由でドルの上値が重くなっているということも否定はできません。また、日本株については今後の政策期待が下支えとなっているという側面があり、株高と円安の連動性は一時的にも薄れています。

何より、ここにきて金融政策の限界説を取り沙汰する風潮が強まっており、そのことが市場で一つの円買い材料となっている点は見逃せないものと言えます。実際、先週16日の国際金融経済分析会合に出席したジョセフ・スティグリッツ米コロンビア大教授も「もう限界に達している」との見解を示しており、日銀による追加緩和実施への期待も急速に萎んできていると言わざるを得ません。

そのうえで、今しばらく「米利上げ観測が俄かに強まるような材料」がなかなか出てこなかった場合には、一時的にもドル/円が価格レンジを一段切り下げるような展開となる可能性も封印はできないということになるでしょう。もちろん、本邦政府が3月中にも緊急経済対策の策定に乗り出す姿勢を露わにし、株価が一段の上値を試すような展開となれば、多少はドル/円も戻りを試す可能性があるものの、やはり当面の上値余地は自ずと限られるものと見ておかざるを得ないでしょう。

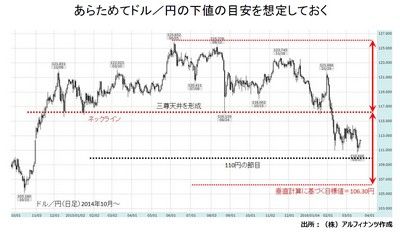

当面のドル/円の下値に関しては、やはり心理的節目の110円が意識されやすいと考えられ、仮に110円を下抜けると、そこから4~5円程度レンジが切り下がると見る市場関係者は少なくありません。また、下図でも確認できるようにドル/円は2014年11月半ばあたりからヘッド・アンド・ショルダーズ・トップ(三尊天井)を形成していると見ることができ、そのネックラインを昨年8月24日安値=116.12円と考えた場合には、セオリーに基づく垂直計算から弾き出される数値=106.30円あたりが下値の一つの目安になると想定されます。

何より、まずは110円の節目を下抜けるかどうかを見定めたいところです。同水準は重要な節目と目されるだけに、ひとたび下抜けた場合には少々まとまった下落につながる可能性もあるということも頭の片隅には置いておく必要があると思われます。

コラム執筆:田嶋 智太郎

経済アナリスト・株式会社アルフィナンツ 代表取締役