長期の資産形成をする上でカギを握る投資行動とは?

2024年から新NISA(少額投資非課税制度)がスタートし、どの投資信託を買ったらいいのか悩む方も多いようです。もちろん商品選びは重要ではあるのですが、長期で資産形成をする上では、投資行動もカギを握ります。

米国で投資信託の評価を行うモーニングスターでは、毎年「Mind the Gap(ギャップを埋めろ)」と題する調査レポートを公表しています。これは投資信託を購入して持ち続けた際の「トータル・リターン」と、投資家による投資信託の売買のタイミングを勘案した「インベスター・リターン」のリターンの差(ギャップ)について、世界的に調査、分析を行っているものです。

モーニングスター・ジャパンによる最新のレポート「Mind The Gap(リターンのズレにご注意)日本版 2024年 日本の個人投資家は賢明か?」では、米国や欧州、日本を除くアジア、そして、日本の傾向について分析しています(※)。

「トータル・リターン」と「インベスター・リターン」の違い

投資信託(以下、投信)のリターンにはいくつかの種類がありますが、今回は「トータル・リターン」と「インベスター・リターン」、2つの違いについて見てみましょう。

1つ目の「トータル・リターン」は投信そのものの成績を評価するときに使われます。これは、ある期間における一括投資をしたときのリターンを指します。例えば1年、3年、10年というように過去のある一定期間を通してその投信が何パーセントで運用できたかを示したものです。「この投信は成績が良い・悪い」というときに使われるのはこのトータル・リターンです。

2つ目の「インベスター・リターンは、投信を保有する投資家のリターンのことです。その投信を購入した人たちが実際にどれだけの利益を上げたのか(あるいは損をしたのか)を、保有者全体の平均値として推計しています。

ある投信を購入して、追加で購入したり解約したりせずに一定期間保有し続けた場合にはインベスター・リターンとトータル・リターンは同じになります。ただ、現実の世界では追加で購入したり、一部解約したり、積立投資なども行われています。そのため、両者のリターンには差(ギャップ)が生じます。なかでも課題となるのは、投信自体はいい成績なのに、保有する投資家がそのリターンを享受できていないケース(トータル・リターン>インベスター・リターン)があることです。

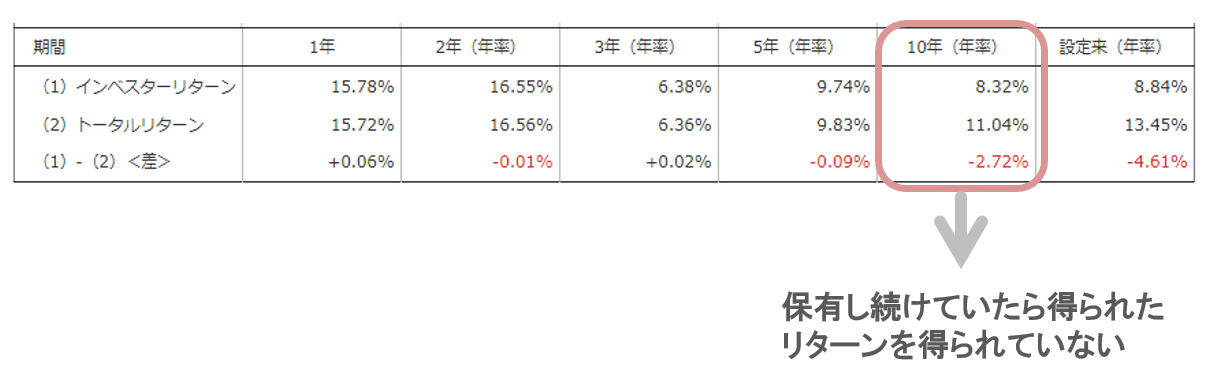

上の図表は、ある日本株に投資する投信のトータル・リターンとインベスター・リターンを示したものです。投信のトータル・リターンは年率11%と高いものの、投資家の平均的なリターンは8.32%となっており、2.73%のマイナスのギャップがあります(インベスター・リターンの数値は「ウエルスアドバイザー」のWebサイトなどで確認可能)。つまり、長期で保有していたら得られたリターンを享受できていない、ということになります。これはもったいない話です。

日本の投資家の投資行動で「正のギャップ」が観測される理由とは?

米国や欧州では、大部分において負のギャップが観測されています。では、日本ではどうなのでしょうか。前述のレポートによると、「日本の平均的な投資家の投資行動の影響は、他の地域とは一部で異なる傾向が見受けられた。特に株式型全体で見ると、インベスター・リターンはトータル・リターンを上回り(正のギャップ)、平均的な投資家の投資行動は良かった」そうです。

株式型では3年、5年、10年のすべてで、インベスター・リターンがトータル・リターンを上回っている(正のギャップ)という結果でした。日銀の買い入れの影響が大きいETFを除いた公募投信に限ってみても、直近10年間のギャップが▲0.8%と大きくマイナスとなっている一方で、直近3年は0.6%、直近5年でも0.3%のプラスとなっています。

公募投信における近年の傾向として、ベンチマークをMSCI オール・カントリー・ワールド・インデックス(配当込み、円換算ベース)やS&P500などの指数に連動することを目的としたインデックス・ファンドへの積立投資を中心とした資金流入があること。これが株式型ファンド全体で見たときに、ギャップがプラスとなる主な要因だとレポートでは分析しています。

一方で、アロケーション型や債券型は他の地域と同様の傾向を示し、株式型でもアクティブ・ファンド(特に海外の株式に投資をするアクティブ・ファンド)は他の地域と同じように負のギャップとなる傾向が見られました。

また、「投資家はテーマ性の高いファンドについて、パフォーマンスを後追いして売買する傾向がある。結果としてインベスター・リターンがトータル・リターンに対して劣後することが多い点には、投資家は留意が必要である」と指摘しています。

こうした結果から見えてくることは何でしょうか?資産形成を考える上では、流行りの投資信託を購入したり、直近成績の良いものに飛びついたりするのではなく、また「ちょっと上がったから売ろう」というように短期的な売り買いを行うのではなく、長期的な視点で投資信託を選び、長期で保有し続けることが結果的に良い投資成果に結びつくことを示唆している、と言えるでしょう。

しっかりと投信を選ぶことが大前提ですが、「(トータル・リターンとインベスター・リターンの)ギャップを埋めて」、運用によって生み出される投信のリターンを享受してくことは資産形成を行う上でとても大切です。そのためには、判断を誤りがちな売買タイミングに頼るより、長期にわたって投資を継続していくことがかしこい方法と言えそうです。

※分析ユニバースは公募投資信託とETF。公募投資信託のうち確定拠出年金専用ファンドおよびSMA/ファンドラップ専用は除く。分析期間は2024年6月末を基準に過去3年、5年、10年。