円売りバブル破裂、9月米利下げ=類似点の多い2007年

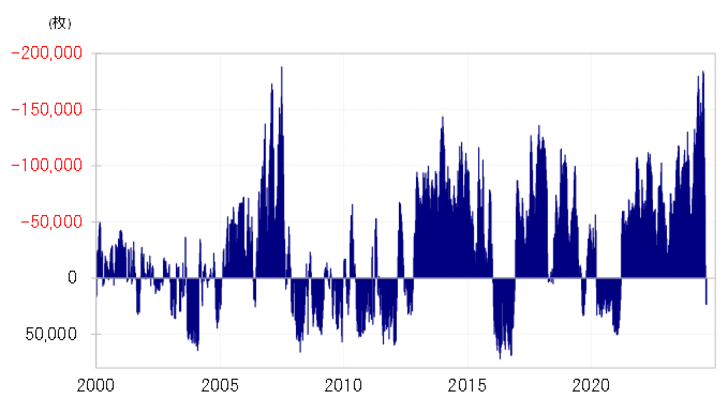

CFTC(米商品先物取引委員会)統計の投機筋の円ポジションは、7月初めに18.4万枚と過去最大規模の売り越しを記録したものの、その後ほぼ1ヶ月で売り越しが消滅した。同じようなことがあったのが2007年だった。2007年は6月末に円売り越しが18.8万枚と過去最高を記録したが、その後2ヶ月程度で、あっという間に円売り越し消滅となった(図表1参照)。

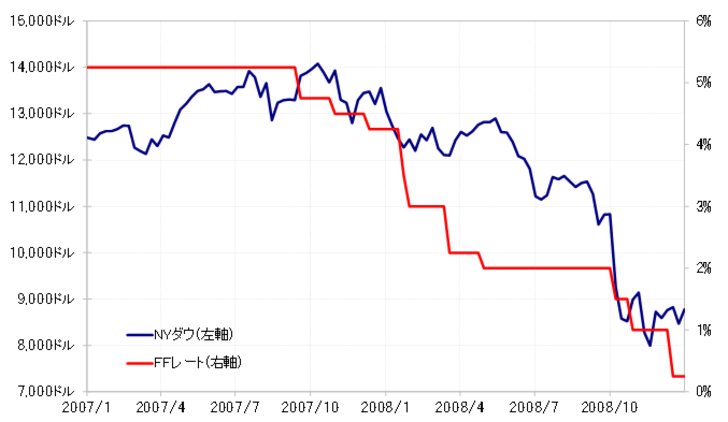

2007年に記録的な円売り越しが急に消滅したのは、9月からFRB(米連邦準備制度理事会)が利下げを開始したことが大きかっただろう。2007年9月、FRBはこの局面における最初の利下げを0.5%の大幅で決定した。そして、その後も年内までの残る2回のFOMC(米連邦公開市場委員会)で0.25%の連続的な利下げを行った(図表2参照)。

こうした中で、2007年は年末にかけて金融政策を反映する日米2年債利回り差米ドル優位は急縮小に向かい、それに連れる形で米ドル/円も一段の下落となった。米ドル/円は、6月末の高値から、8月には1割以上の急落となった。その後は一旦もみ合いとなったものの、10月に入ると下落が再燃し、8月の安値を大きく更新する展開となった(図表3参照)。

ここまで見てきたように、9月からの米利下げ開始、それが近づく中での投機円売りの急減は、最近の状況とよく似ている。この先も全く同じような内容で続くなら、9月の米利下げは0.5%、そして11、12月のFOMCでさらに0.25%の利下げが連続的に行われることになる。

さらに、金融政策を反映する日米の短期金利差米ドル優位の縮小に連れる形で、米ドル/円は10月以降下落が再燃、この間の安値を更新し一段安に向かうという見通しになる。この先も似た状況が続くかは分からないが、参考にはしてみたいところではないか。

これまで2007年について見てきたが、2008年以降米利下げはより本格化し、これを受けた日米金利差米ドル優位の一段の縮小に連れる形で米ドル/円の下落はより拡大した。これは、いわゆるベアスターンズ・ショック、リーマン・ショックと続く中で、株価も一段の下落に向かったことが大きかった。

今回の場合、そこまで同じような展開となるのかはまだ分からない。ただし、少なくとも2007年にかけて最後の米利上げから最初の利下げまで1年以上も要したことにより、結果として長く続いた高金利政策の修正が始まる中、行き過ぎた円売りの反動から急激な円高に転換した流れは、2007年と最近はよく似ている。その意味では、米金利や米ドル/円の反応の類似も、まだしばらく参考にはなるのではないか。