米ドル/円、2007年との3つの類似点

【1】記録的な投機的円売り拡大

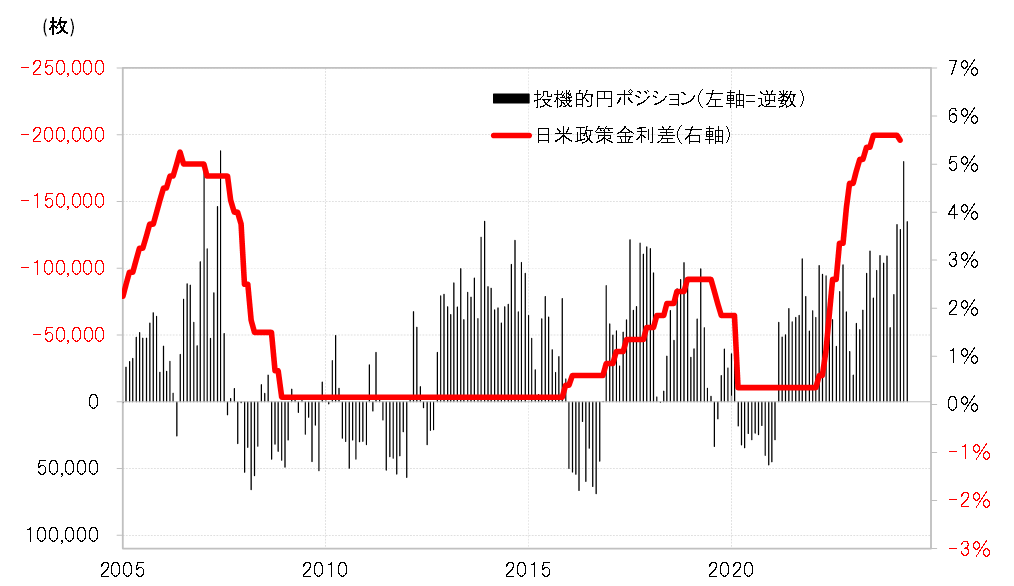

2007年との類似点、1つ目は記録的な投機的円売り拡大だ。CFTC(米商品先物取引委員会)統計の投機筋の円売り越し(米ドル買い越し)は4月下旬に17.9万枚に拡大したが、これはまさに2007年6月に記録した過去最高、18.8万枚とほぼ肩を並べるものだった。

では、なぜ今回、2007年以来の投機的円売り急増となったのか。それはおそらく大幅な金利差円劣位の長期化が主因だろう。日米政策金利差は2007年、そして最近も米ドル優位・円劣位が5%以上と大幅に拡大し、それが長期化した(図表1参照)。これは円売りにとっては圧倒的に有利な要因であり、一方、円買いには極めて不利な要因だ。そうした状況が長期に渡って続く中で、円売りが極端に行き過ぎた動き、つまり「バブル」化したということだろう。

【2】経常黒字が拡大する中、円安で推移

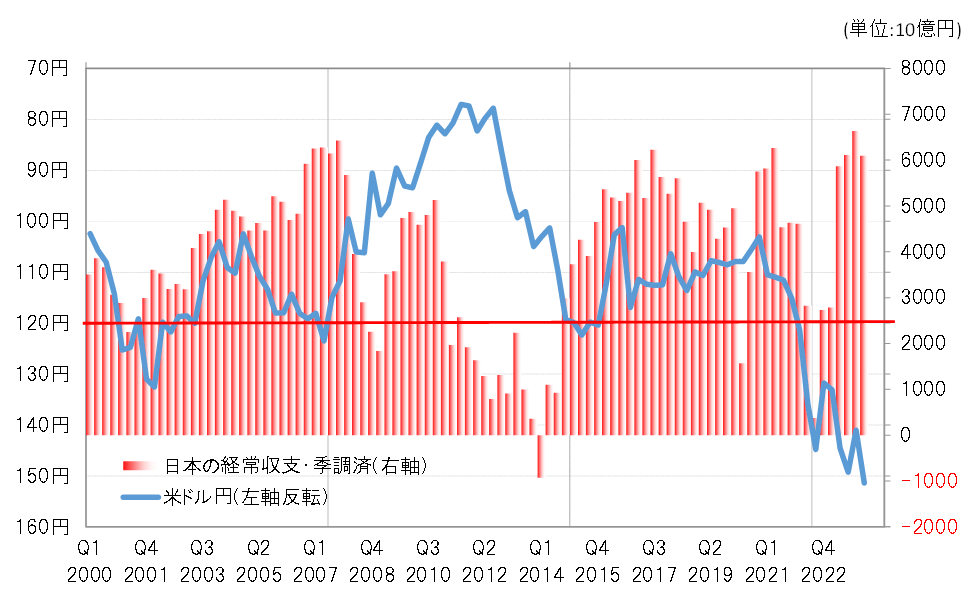

2007年と最近の類似点、2つ目は経常黒字が過去最大規模に拡大する中で、為替相場が円安で推移したということ(図表2参照)。基本的には経常黒字拡大局面では円高となり、黒字縮小局面では円安になることが多い。ところが、最近は経常黒字が過去最大になる中でも歴史的円安が展開。そして2007年前後も経常黒字の拡大を尻目に、程度は最近ほどではないものの円安が続いた。この円安をもたらした主因は、大幅な金利差円劣位を背景とした投機円売り「バブル」だろう。

なかなか円安が止まらず、円安への懸念が強まる中で、これは事実上の通貨危機、つまり「円クライシス」が起こっているのではないかとの不安も浮上しているようだ。ただ、通貨危機とは、普通は対外債務国、経常赤字国で起こるもの。対外債権大国、経常黒字大国の日本の円安が止まらないのは、金利差を主因とした短期売買筋の円売りであり、やはり通貨危機というものではないだろう。

【3】遅い米利下げ

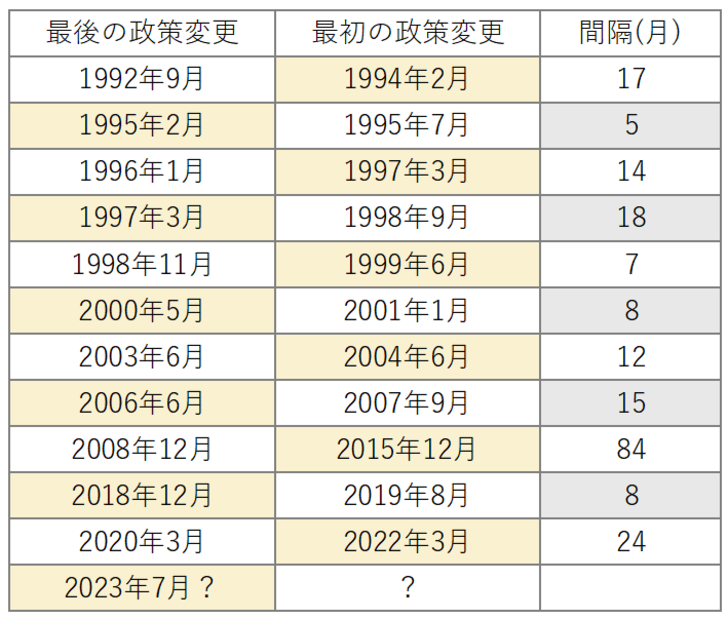

3つ目の類似点は「遅い米利下げ」。今回、これまでのところの「最後の利上げ」、2023年7月から1年近く過ぎる中でも「最初の利下げ」は行われていないが、1990年以降で「最後の利上げ」から「最初の利下げ」まで1年以上要したのは1998年、そして2007年だった(図表3参照)。

2007年のゲーム・チェンジャーは米利下げ

2007年の場合は、「最後の利上げ」から1年過ぎた辺りから「サブプライム・ショック」と呼ばれた株価急落が広がり、それをきっかけに「最初の利下げ」を行ったのは1年3ヶ月目のことだった。

時系列で並べると、以下のようになるのではないか。平均以上に長く続いた米景気回復→大幅な日米金利差米ドル優位・円劣位の長期化→投機円売りの記録的な拡大。そして、2007年の場合、この流れが転換するきっかけ、いわゆる「ゲーム・チェンジャー」になったのが米利下げ開始だった。

この先も2007年との似た状況が続くなら、2023年7月の「最後の利上げ」から1年過ぎると間もなく株価が急落に向かい、それを受けてFRB(米連邦準備制度理事会)利下げが急に当然視される可能性があるわけだが、果たしてどうか。

2007年の場合は、米連続利下げが始まったことから、日米金利差米ドル優位・円劣位は本格的な縮小に向かった。これを受けて為替相場は円高に向かい、そして大幅な金利差円劣位と円安を最大の拠り所としていた投機円売りも消滅した。

以上、2007年と最近の類似点を確認してきた。この類似した状況がさらに続くなら、為替も金利もこれまでとは「逆コース」に向かうことになる。果たしてそうなるのか、それともこの先は2007年とは異なり、米金利上昇が続き、経常黒字大国にもかかわらず円安が終わらないという状況が続くことになるのだろうか。