円売りバブルの幕を引いた「オージー・ショック」

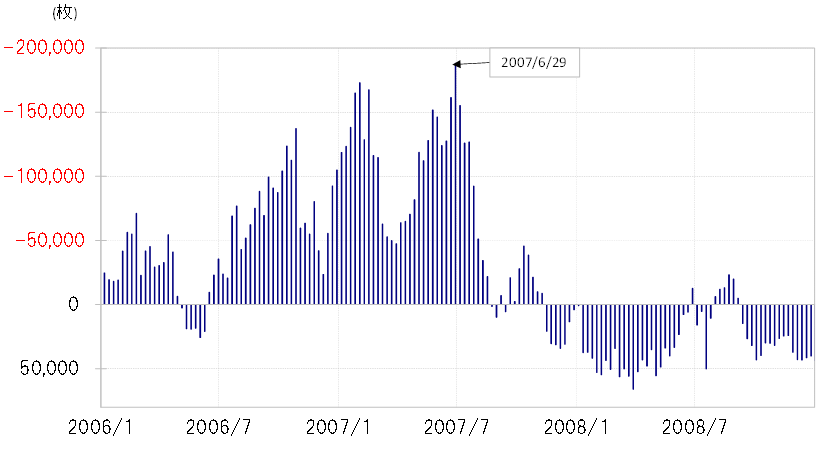

米ドル/円での「円売りバブル」は短期間で消滅した。CFTC(米商品先物取引委員会)統計の投機筋の円売り越しは、2007年6月の18万枚でピークアウトすると、たった2ヶ月程度で消え去った(図表1参照)。サブプライム・ショックと呼ばれた動きが急浮上すると、株価が急落に転じ、FRB(米連邦準備制度理事会)は利下げに急転換する見通しとなった。その中で米ドル/円は6月の124円から、11月には110円割れへ下落に向かった。円高リスクが浮上すると、空前規模で拡大した円売りポジションも短期間で消え去ったということだろう。

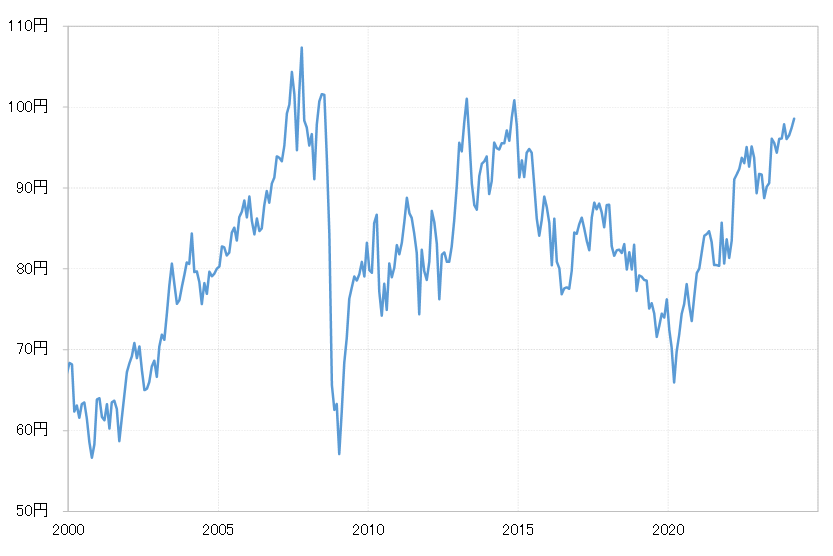

「円売りバブル」で主役を演じていた金利差重視のFX取引、その代表格だった豪ドル/円も、米ドル/円の下落に連れる形で一旦は急落した。100円を大きく上回っていた豪ドル/円だったが、一時は100円を割り込む急落となった。ただ、米ドル/円と異なり、豪ドル/円の円安は終わっていなかった。豪ドル/円はその後再び100円台を回復するまで反発したのである(図表2参照)。

原油高が豪ドル高支える

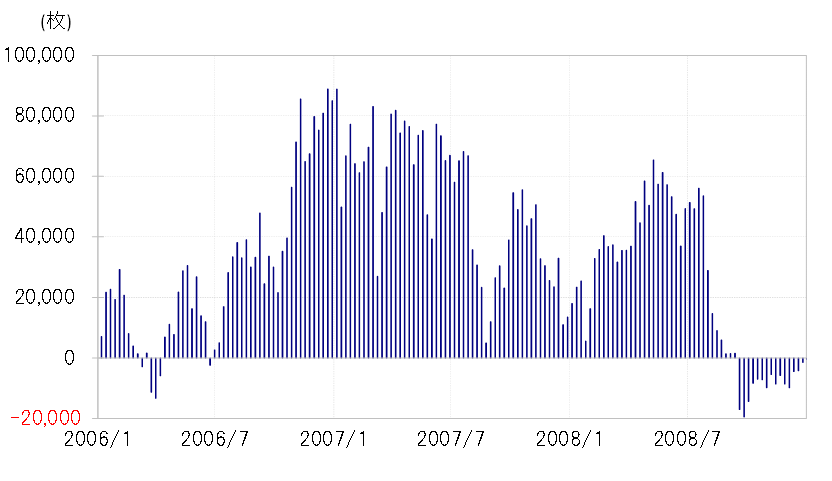

当時のCFTC統計の投機筋の豪ドル・ポジション(対米ドル)を見ると、豪ドルは売り越しに転換することなく、その後は買い越しが再拡大に向かっていた(図表3参照)。金利差重視の「円売りバブル」において期待を一身に集めたような豪ドル/円は、あたかも不死鳥のように上昇トレンドを維持したが、その支えとなったのが原油高と新興国ブームだった。

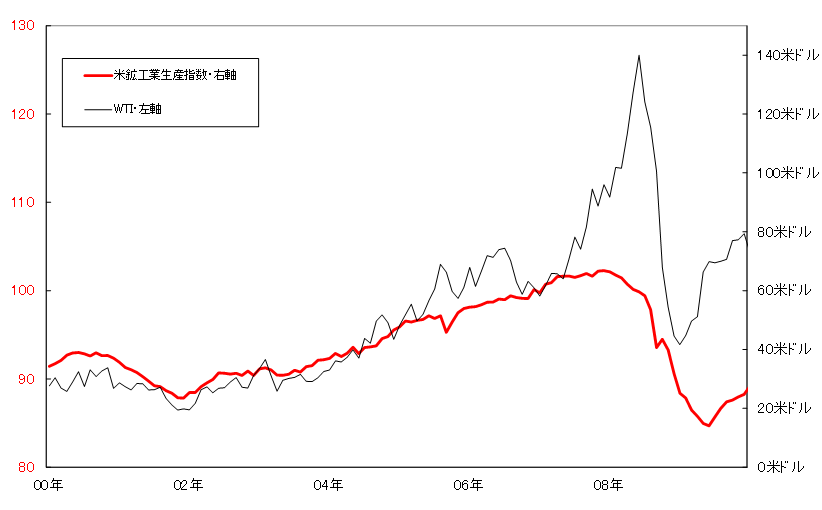

原油価格、WTI(ウェスト・テキサス・インターミディエイト)は、2008年に入ると1バレル=100米ドルの大台を大きく超えて上昇した。本来的に、原油価格は需要の関数だ。つまり「世界一の経済大国」である米国など先進国の景気と原油価格のトレンドは相関するのが基本だった。ところが、この100米ドルを大きく超える原油高は、米景気などから大きくかい離した動きだった(図表4参照)。

ここで登場したのが「デカップリング論」だった。先進国の景気で説明できる範囲を超えた原油高は、中国など新興国の台頭に伴う需要で正当化されるという考え方だった。そうした中で、WTIは150米ドル突破も通過点に過ぎず、200米ドルまで上昇する可能性がある-そんな原油高や新興国経済への期待を背景に、「資源国通貨」豪ドルの上昇は問題ないとの見方が広がっていた状況から、事態は急に暗転に向かった。

原油大暴落が引き金に

きっかけの1つは原油価格の暴落だった。WTIは150米ドルの手前で踵を返すと、ほんの数ヶ月で30米ドル台まで大暴落に向かった。要するに、米景気で説明できる範囲を超えた原油高は、新興国経済の台頭で説明できるものではなく、とてもシンプルに「行き過ぎ」だったわけだ。

この原油価格の大暴落は、「資源国通貨」豪ドルを直撃した。豪ドル/円は100円から、ほんの3ヶ月程度で50円台まで大暴落となった。おりしも、2008年10月以降広がった「リーマン・ショック」と呼ばれた大混乱が重なった影響も災いしただろう。

この「オージー(豪ドルの通称)・ショック」は、当時の金利差重視のFX、別な言い方をすると「円売りバブル」が破裂する最終局面で起こった出来事だった。他の相場より比較的ボラティリティ(変動率)が低い米ドル/円に代表される為替相場においては、レバレッジを高くすることでより高いリターンを目指す動きも増えていた。それは、この「リーマン・ショック」前後の大暴落によって見直しを迫られるものとなり、金融庁はその後レバレッジの規制強化などに動くところとなった。