半導体需要は回復傾向へ。米国の半導体大手は台湾と密接な関係を築く

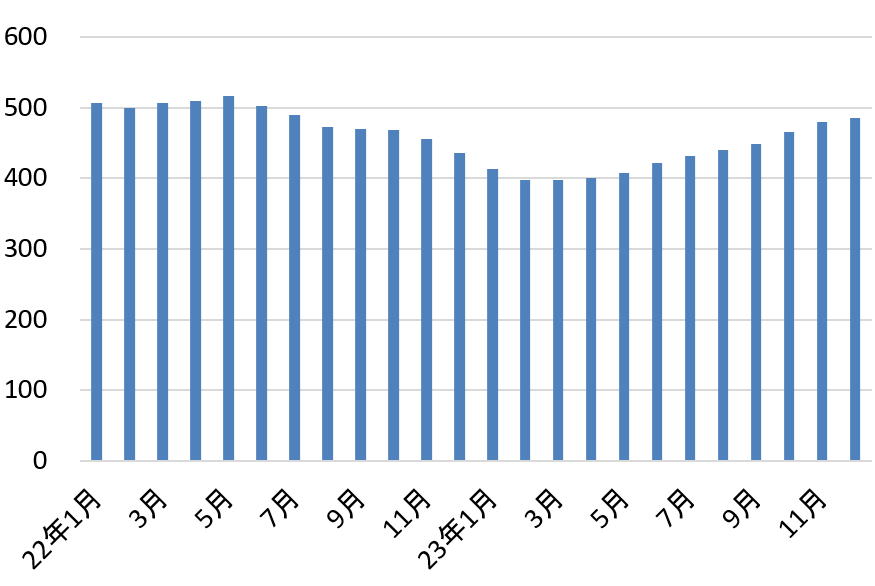

2022年半ば以降、減少傾向にあった世界の半導体需要が徐々に回復しています。米国半導体工業会(SIA)によると、世界の半導体販売高は2023年12月に前月比1.5%増の486億ドルに達しました。

前月比での増加はこれで10ヶ月連続です。2021年初めから2022年半ばにかけて半導体販売が大きく伸びた後に失速したことで、前年同月比でも11.5%増えています。2023年2月に400億ドルを割り込んでいた点を考慮すれば、回復の足取りは確かなようです。

SIAがまとめる半導体販売高は2022年5月に517億ドルのピークに達しました。その後は9ヶ月連続で前月の実績を下回りましたが、2023年2月に底を打っています。最近の復調は生成人工知能(AI)関連の需要が支えていると伝わっています。

半導体は電子部品であり、販売高はもちろん最終製品の需要に左右されます。1980年代は汎用の大型コンピューター用の半導体メモリーなどの需要が大きく、日の丸半導体が世界を席巻しました。

1990年代はマイクロソフト[MSFT]の基本ソフトWindowsの登場でパソコンが一気に普及し、インテル[INTC]が半導体メーカーの盟主の座を射止めます。パソコンの心臓部とされる中央処理装置(CPU)を供給し、「ウィンテル」時代を築きました。

マイクロソフトはパソコンの普及で大成功を収め、モバイルに乗り遅れたとされていますが、インテルも同様だったようです。モバイル時代に半導体セクターで興隆したのがサムスン電子です。そして受託生産に特化するファウンドリーとしてTSMC(台湾セミコンダクター・マニュファクチャリング)[TSM]も頭角を現します。

半導体産業の重心は1980年代から東アジアに傾き、中国の台頭も見込まれましたが、米国政府が先端半導体技術の中国への流出を阻止しようと躍起になっています。米国政府が中国の封じ込めに動く中、米国の半導体大手は台湾と蜜月関係を築いています。それでは蜜月関係の代表格と言えるエヌビディア[NVDA]とTSMCから見ていきましょう。その他、半導体セクターの主力関連銘柄についても解説します。

今後の技術革新にも期待、注目の半導体関連銘柄

エヌビディア[NVDA]、GPUが生成AIの深層学習に不可欠

エヌビディアは半導体のファブレス企業です。3Dグラフィックスなどの画像を処理する半導体プロセッサー、GPU(画像処理装置)の世界的大手で、他を寄せつけない圧倒的な開発力という武器を持っています。

2023年の半導体販売の復調は生成AI関連の需要が支えていると伝わっていますが、中でも生成AIの深層学習には高性能なGPUが不可欠です。エヌビディアはこの分野で1強体制を築いているとされています。

GPUはもともと、ゲーム用のパソコンなどに搭載される、すき間市場の半導体に位置付けられていました。ただ、モバイルの通信速度やパソコンの処理速度が飛躍的に上がり、ディスプレーも改良が加えられると、画像処理の重要度が増します。

また、エヌビディアのGPUは数値の計算能力が際立っており、画像処理の分野以外でも汎用的に利用する動きが広がりました。そして2012年に重要な転機となる出来事が起きています。トロント大学の研究チームがエヌビディアのGPUを用いた深層学習モデルを使い、画像認識コンテストで圧勝したのです。

エヌビディアはこの出来事を契機にAI分野に重点を置く方針に転じます。そして、10年後の2022年に新興企業のオープンAIがリリースした対話型AIの「ChatGPT」が世界に衝撃を与えたのは周知の通りです。

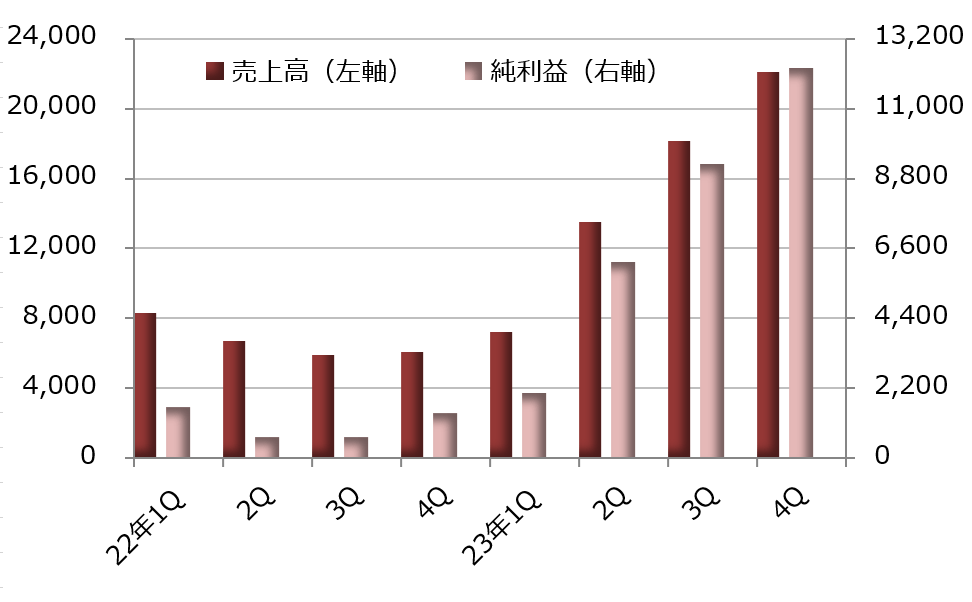

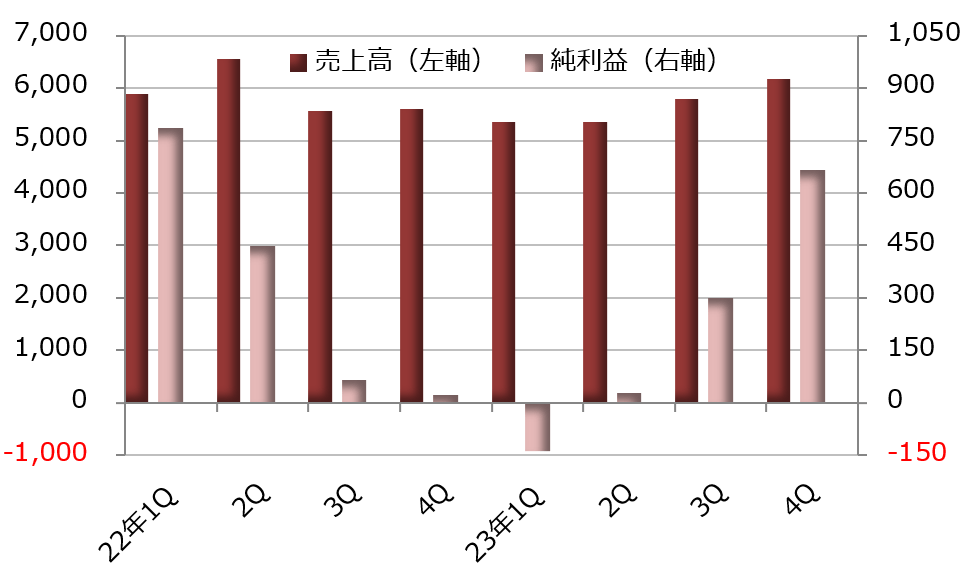

生成AI関連の旺盛な需要はエヌビディアの業績にも反映されています。2024年1月期決算は売上高が前年の2.3倍に当たる609億2200万ドル、純利益が6.8倍の297億6000万ドルに達しています。他の半導体大手が低迷から完全に抜け出せない中、1人勝ちの状態で、通期の売上高でもインテルを抜いて業界最大手に躍り出ました。

特に生成AIの大規模言語モデルの開発に利用される「HGXプラットフォーム」の需要が急増し、データセンター部門の売上高が3.2倍の475億2500万ドルに拡大しています。特にクラウドサービス大手が進めるデータ処理や機械学習向けの需要が大幅な増収に結びつきました。

四半期ベースでは加速度的に業績が拡大しており、2023年11-2024年1月期は売上高が前年同期の3.7倍に当たる221億300万ドル、純利益が8.7倍の122億8500万ドルでした。データセンター部門の売上高が5.1倍に急増しています。

生成AIに不可欠なGPUの需要が一気に高まり、株式市場でもエヌビディアが再評価されています。株価は2022年9月の直近底値から2024年2月までの約1年5ヶ月で6倍超に上昇しています。

時価総額が急増したことで、エヌビディアはGAFAMとテスラ[TSLA]を加えた7銘柄「マグニフィセント・セブン(西部劇「荒野の七人」の原題)」の一角に位置付けられ、注目を集めています。

※ 期末は1月

台湾セミコンダクター・マニュファクチャリング[TSM]、世界最大のファウンドリー

エヌビディアの躍進はTSMC(台湾セミコンダクター・マニュファクチャリング)の存在を抜きに語れません。エヌビディアの創業者が台湾生まれのジェンスン・ファン最高経営責任者(CEO)ということもあるかもしれませんが、両社の結びつきは強く、2人3脚で成長したという印象です。

TSMCは世界最大のファウンドリーです。ファウンドリーは半導体製造の前工程を手掛け、顧客の設計データに基づいて受託生産を行います。前工程はシリコンウエハーの表面に電子回路を形成するプロセスです。こう書くと簡単なように思えますが、そこに至る工程は極めて複雑で、高度な技術力が求められます。

特に微細化は半導体の製造コストの圧縮や高機能化にも繋がるため、前工程を手掛ける企業が全力で取り組んできました。TSMCは2022年12月に回路線幅3ナノメートルの最先端半導体の量産を始めています。

かつて、半導体の世界では設計から生産までを1つの企業内で手掛ける垂直統合型のモデルが主流で、1980年代には大手半導体のほとんどが垂直統合型デバイスメーカー(IDM)でした。現状でもインテルやサムスン電子がIDMとして知られていますが、エヌビディアをはじめアドバンスト・マイクロ・デバイシズ[AMD]やクアルコム[QCOM]など製造を外部に委託する水平分業型のファブレスの有力メーカーが増えています。

ファブレス企業とファウンドリーが興隆した原因の1つとして半導体の微細化の進展が挙げられます。先端分野では現在、極端紫外線(EUV)を使って超微細な回路を描ける露光装置が利用されており、こうした装置を使った量産には莫大な投資が必要です。

微細化の進展に合わせて投資する余力がある半導体メーカーは少なく、製造技術の開発と投資をファウンドリーに委ね、自らは半導体の設計に経営資源を集中したほうが効率的です。

TSMCの技術力は突出しており、ファンドリー事業も手掛けるサムスン電子に対しても優位に立ちつつあるようです。サムスン電子が自社のスマートフォンに採用するプロセッサーSoC(システム・オン・チップ)の一部について、TSMCから供給を受けるという事態も起きていると報じられています。

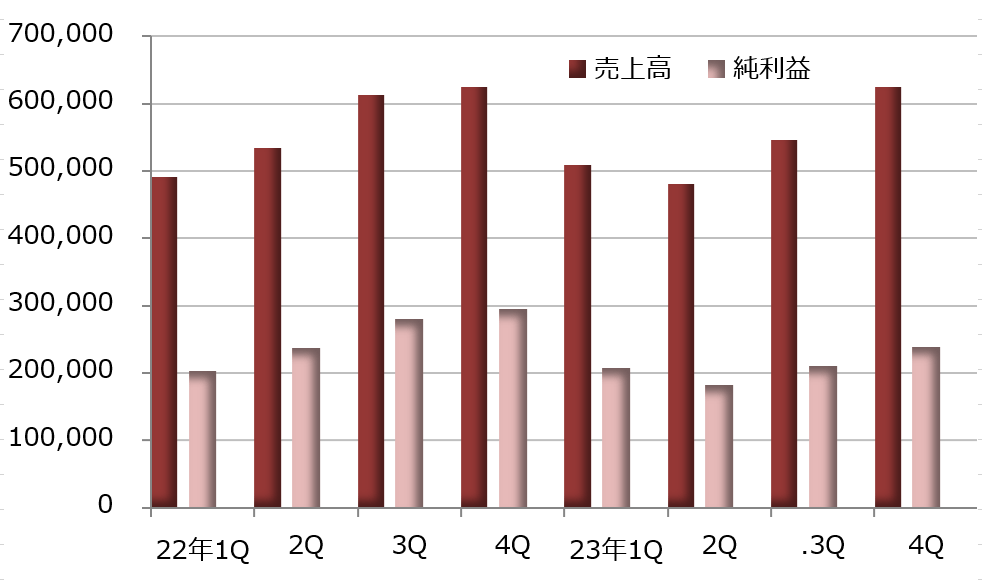

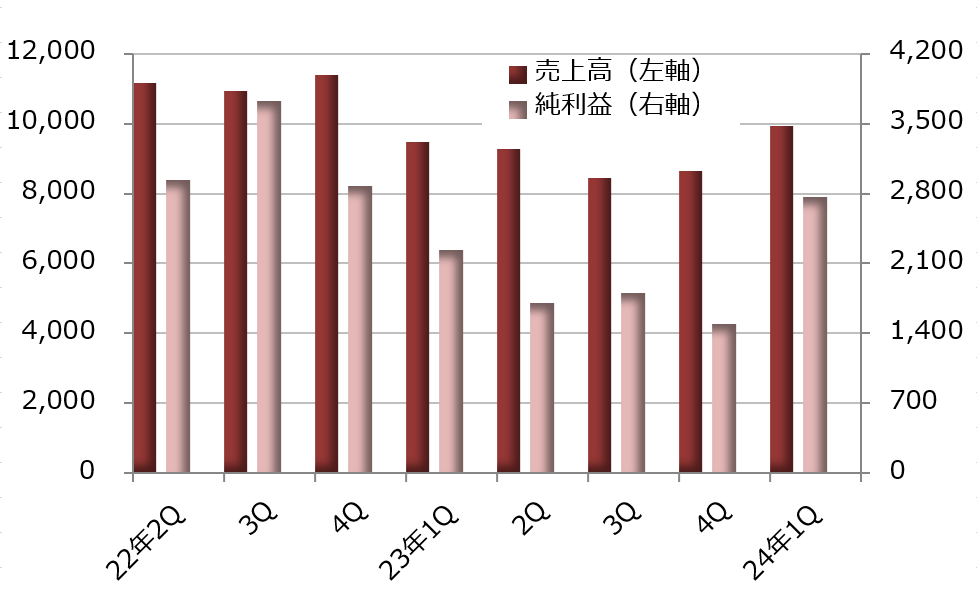

業績はエヌビディアを除くファブレスメーカーの通期決算の低迷を背景に苦戦し、2023年12月期決算は売上高が前年比4.5%減の2兆1617億3600万台湾ドル、純利益が同17.5%減の8384億9800万台湾ドルでした。前年が極めて好調だった反動も減収減益の要因です。

業績はやや苦戦しましたが、技術面では急速に進歩しています。2023年10-12月期の売上高に占める回路線幅3ナノメートルの最先端半導体の割合は15%(前年同期はゼロ)、5ナノメートルは35%(同32%)に達しました。3-7ナノメートルの製品の売上比率は合わせて67%に達し、前年同期の54%から大きく上昇しています。

※ 期末は12月

インテル[INTC]、垂直統合型メーカーの雄

ファブレス企業とファウンドリーが水平分業で成果を上げる中、インテルは開発から製造までを自社で手掛けるIDMとして対抗しています。垂直統合型のIDMには設計と前工程を社内協力で改良できる強みを持つとされますが、やはり微細化に向けた投資の確保や技術面のキャッチアップが課題です。

実際、半導体製造の前工程ではTSMCやサムスン電子の後塵を拝しています。報道によると、EUV露光を使う技術で量産を始めたのは2023年9月で、しかも回路線幅7ナノメートルのプロセス技術でした。TSMCとサムスン電子は2022年に回路線幅3ナノメートルで量産に入っており、遅れは否めません。

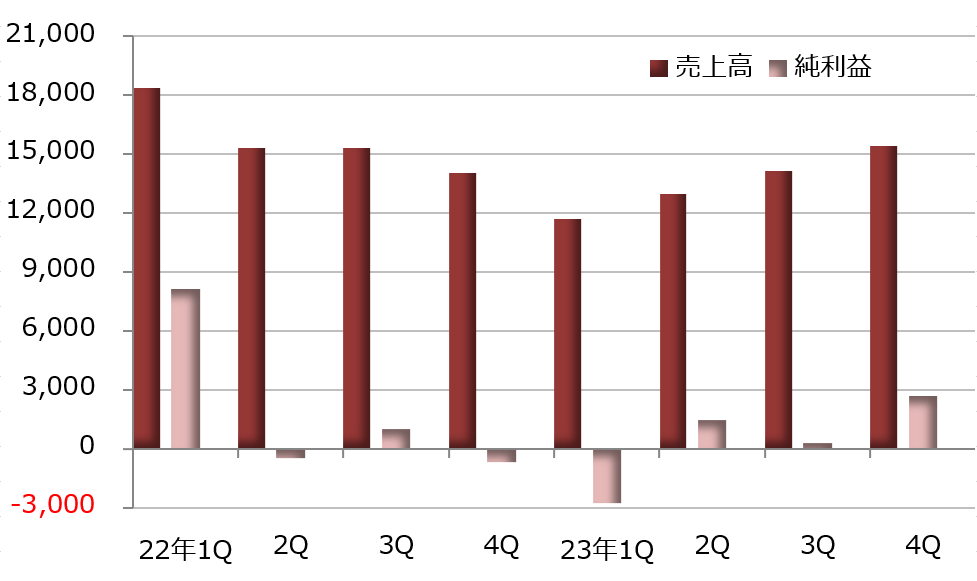

業績面でも苦戦しており、2023年12月期決算は売上高が前年比14.0%減の542億2800万ドル、純利益が同78.9%減の16億8900万ドルでした。売上高が縮小する中、営業費用の圧縮が不十分で利幅が縮小しています。

事業別では主戦場であるパソコン向けなどの「クライアントコンピューティング」部門の売上高が7.9%減の292億5800万ドル、営業利益が17.1%増の65億2000万ドルです。在宅勤務普及に伴うパソコン特需の恩恵は消えましたが、コスト抑制の効果で増益に転じています。

サーバー向けなどの「データセンター・AI」部門は売上高が20.2%減の155億2100万ドル、営業損失が5億3000万ドルと13億ドルの営業利益を計上した前年から赤字に転落しました。苦戦の原因はサーバー向けのCPUである第4世代「インテルXeon」の投入の遅れです。

一方で、2023年10-12月期決算は売上高が前年同期比9.7%増の154億600万ドル、純利益が26億6900万ドル(前年同期は6億6400万ドルの純損失)と黒字に転換しています。リストラ費用の戻し入れなどの追い風もありましたが、クライアントコンピューティング部門が3割超の増収となり、全体を牽引しています。

インテルは市場拡大が期待されるAI向けの分野で出遅れていますが、前工程のプロセス技術で2025年までにTSMCなどをキャッチアップする方針を示しています。ファブレス企業とファウンドリーにはないIDMの強みを発揮できるのか、成否が注目されそうです。

※ 期末は12月

アドバンスト・マイクロ・デバイシズ[AMD]、ファブレスに転身

AMD(アドバンスト・マイクロ・デバイシズ)はパソコン用のCPUを主戦場としてきました。全盛期のインテルには太刀打ちできず、安価な代替品としての位置づけでしたが、今は性能面でも遜色がなく、パソコン用CPUではインテルに次ぐ市場シェアを持ちます。インテルは2023年12月期の年次報告書で競合として真っ先にAMD、次いでエヌビディアを挙げています。

AMDはもともとインテル同様、開発と生産を手掛ける垂直統合型のIDMでしたが、ファブレス企業に転身しています。2009年に製造部門を分離し、アラブ首長国連邦(UAE)の投資会社と合弁でグローバルファウンドリーズ(GFS)を設立しました。その後に出資を引き揚げ、2019年までに役員の派遣も取りやめています。

グローバルファウンドリーズは2021年にナスダック市場に上場しました。AMDとの資本関係はありません。AMDはグローバルファウンドリーズに加え、TSMCにも半導体の製造を委託しています。

AMDの業績は半導体市況の回復途上を反映しています。2023年12月期決算の売上高は前年比3.9%減の226億8000万ドル、純利益が35.3%減の8億5400万ドルでした。ただ、直近四半期の2023年10-12月期決算は売上高が前年同期比10.2%増の61億6800万ドル、純利益が31.8倍の6億6700万ドルと急速に回復しています。

2023年10-12月期は特にデータセンター向け部門の売上高が37.9%増の22億8200万ドル、営業利益が50.0%増の6億6600万ドルと好調でした。パソコン向けのクライアント部門は売上高が61.8%増の14億6100万ドルに急回復し、営業損益は1億5200万ドルの赤字から5500万ドルの黒字に転換しました。

※ 期末は12月

クアルコム[QCOM]、モバイル端末用のSoCに強み

クアルコムはスマートフォンなどモバイル端末向けの半導体の開発と設計に強みを持つファブレス企業です。半導体チップ上にマイクロプロセッサーやメモリーなどシステムの動作に必要な機能を集積するシステムオンチップ(SoC)などを設計しています。

この分野では基本ソフトにアンドロイドを用いたスマートフォン向けのSoC「スナップドラゴン」シリーズが知られています。また、RF(無線周波数)製品の開発も手掛けており、こうした製品を含むCDMA技術部門が主力事業です。

2023年10-12月期の業績は回復基調にあり、売上高が前年同期比5.0%増の99億3500万ドル、純利益が23.8%増の27億6700万ドルとなりました。中でも半導体部門の売上高が6.7%増の84億2300万ドル、税引き前利益が18.8%増の25億9300万ドルと堅調でした。

一方、スマートフォンの販売不振のあおりで技術ライセンス部門はやや苦戦し、売上高が4.2%減の14億6000万ドル、税引き前利益が3.3%減の10億8000万ドルにとどまっています。

※ 期末は9月