日経平均株価は9月半ばにつけた直近の高値から、10月4日までの半月あまりで約3000円も下落した。特に9月の権利落ち日(28日)からは5日続落し、この間の下げ幅は1845円にも及んだ。

権利落ち日からの急落にある背景

高値直後からの下げは米FOMCを受けてのものだが、権利落ち日からの急落は明らかに日本株市場独自の動きだ。例年、9月期末を挟んでは荒い値動きになりやすいが、背景には年金等機関投資家の資産配分のリバランスの影響があると指摘されている。今年は特に上半期に日本株の上昇率が高かったため日本株のエクスポージャーをより大きく減らす必要があったのだろう。どのようなメカニズムかは解明できていないが、このリバランスの影響は期をまたいでも続くようである。今年と同じように上半期に大きく株価が上昇したアベノミクス相場の2013年も9月末に大幅安となったが、10月に入ってからもしばらく株安が続いた経緯がある。2023年はさらに高配当株などのバリュー株物色に傾いていたこともあり、それが権利落ちを契機に一気にポジションの巻き戻しが入ったということもあるだろう。

こうして下落トレンドが明確になると、それに応じて売りポジションを増加させる「トレンド・フォロー」という投資戦略を追求する商品投資顧問業者(CTA)などの売りによって、下げが加速したという面もあると思われる。

いずれにせよ、これらはすべて「持ち高調整」という一時的な需給要因であり、日本株の良好なファンダメンタルズ ‐すなわち、日銀の金融緩和が当面継続する見込みや企業の資本効率改善に向けた取り組み姿勢、円安による業績上振れ期待など‐ は変わっていないため、早晩、落ち着きを取り戻し、その後上昇基調に回帰するだろう。

今晩発表の雇用統計に注目

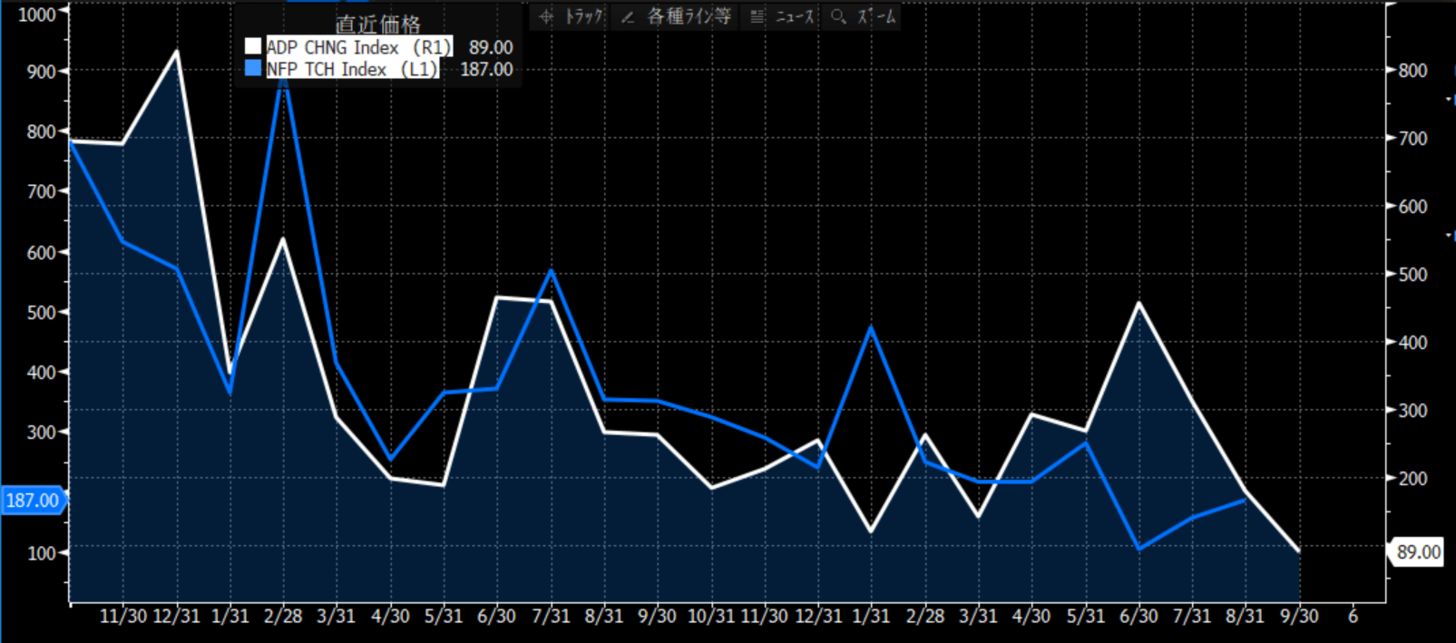

そのきっかけとなり得るのが、まず今晩発表の雇用統計だ。先行指標となるADP全米雇用レポートによると、民間部門雇用者数の前月からの増加は8万9,000人で、市場予想の15万人程度を大きく下回り、2021年1月以来約2年半ぶりの小幅な伸びとなった。労働市場のひっ迫感は確実に鈍化しているので、今晩の雇用統計でもその傾向が確認できれば長期金利の低下につながるだろう。

ただし、ADPと政府の雇用統計でのNFPが、結構、食い違ってバラバラな結果になることも多いので注意が必要である。

ただ、今週発表されたISM非製造業景気指数も鈍化しているし、その内訳である新規受注が今年最低水準に低下していることからサービス業の業況が悪化していることがわかる。雇用者数で言えばサービス業に従事している人が圧倒的に多いため、基本的には雇用統計は弱い数字と見るのが妥当だろう。

日本株が反転上昇に向かう理由

いずれにせよ、日本株は今月下旬から本格化する4-9月期の決算発表を受けて、反転上昇に向かうと考えている。その理由は、今回の中間決算の発表では業績の上方修正が相次ぐことが予想されるからである。これだけの円安を考えれば業績が上振れないほうが不思議である。大手証券各社はいずれも今年度の為替レートの前提を以前の想定から円安方向に見直しているが、それでも130円台後半まで。実勢レートよりも10円も円高であり、市場の予想もまだ保守的である。

加えて、原材料高や物流コストの上昇が一服しつつある中で値上げが進み、利幅も拡大するだろう。さらに供給網が改善していることもプラス要因。一時、懸念された中国景気ですら先行指標には改善の兆しが見え始めている。想定外の上方修正ラッシュとなる可能性がある。

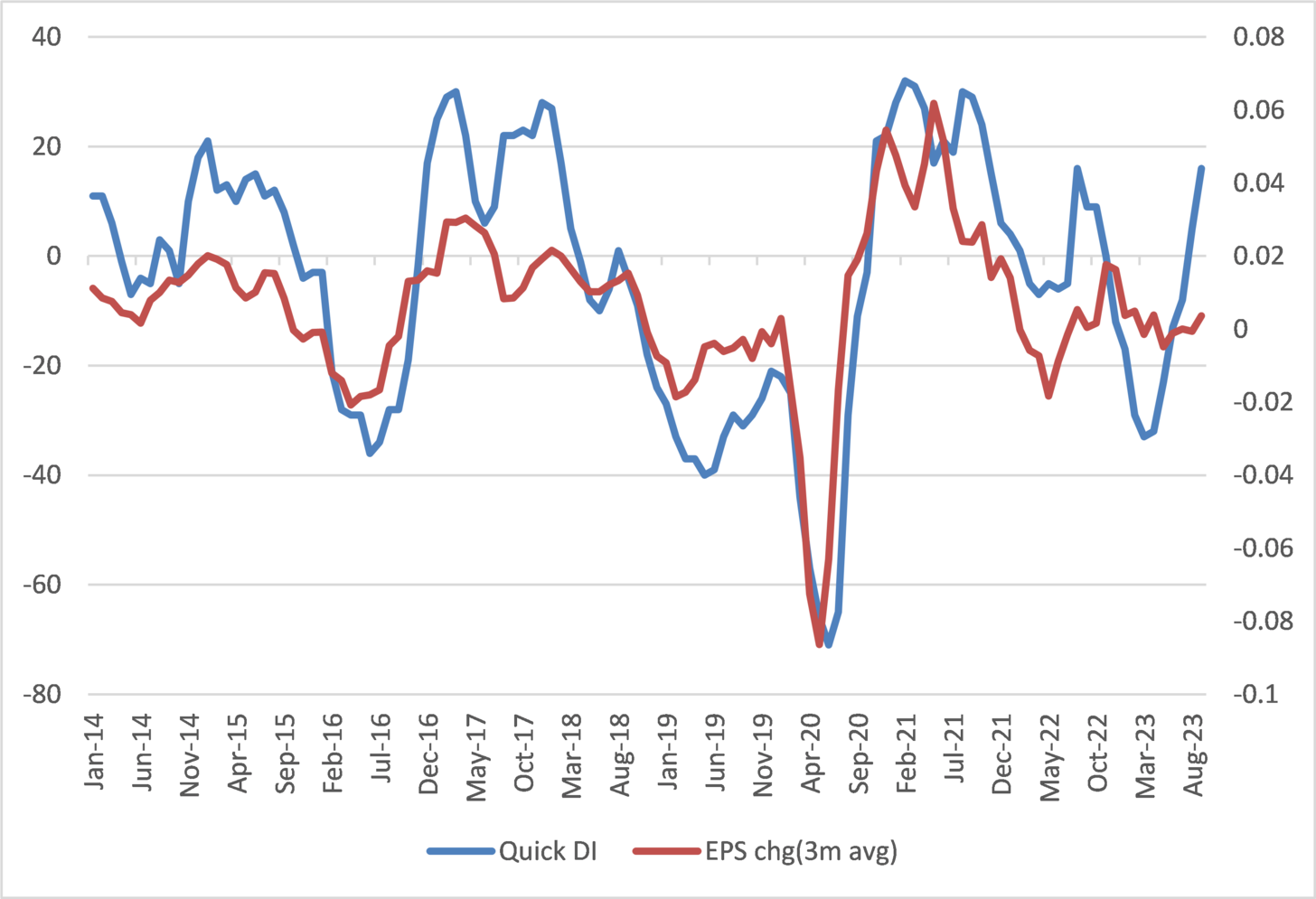

9月末のQUICKリビジョン・インデックスは大きく上昇した。業績を上方修正するアナリストが多いということである。当然だが、予想EPSの改善につながる。グラフはリビジョン・インデックスと日経平均のBloomberg BEST(予想EPS12ヶ月ブレンド、前月変化率の3ヶ月移動平均)を重ねたものである。これだけ急落で始まった年度後半の今の相場には、この業績の上振れ期待は無論、織り込まれていないだろう。好材料が目の前にあり、株価がそれを無視して需給で大きく調整している。What are you doing? 答えは明らかである。