先週の動き:米長期金利と米ドル高傾向が目立つ中、週を通してニューヨーク金先物価格市場は連日狭いレンジの取引

先週末9月15日のニューヨーク金先物価格(NY金)は前日に約3週間ぶりの安値となる1,921.7ドルまで下値を見たものの、反発し1,946.20ドルで終了した。週足は2.90ドル、0.15%の反発となった。

先週は引き続き、米長期金利と米ドル高傾向が目立つ中で、週を通して金市場は連日狭いレンジの取引が続き、その中で流れは下値を探る展開となった。今週9月19~20日の日程で開かれる米連邦公開市場委員会(FOMC)を前に、政策の方向性の手掛かり材料となる9月13日発表の8月米消費者物価指数(CPI)、および9月14日の8月米小売売上高に注目したが、いずれの結果も流れを示唆するものとはならなかった。

ただし、市場では前週から上昇基調をさらに強めている原油価格の上昇を、インフレ基調を強めるものとして警戒感が高まっていた。8月CPIに対しても、事前にガソリン高などから上振れを指摘する声もあり、米連邦準備制度理事会(FRB)が22年ぶり水準に引き上げた高金利を長く維持するとの見方が、金市場には一定の売りバイアスとして作用する流れが続くことになった。それでも1,900ドルに接近するほどの売り圧力には至らなかった。

週末9月15日に至っては、米長期金利の指標となる10年債利回りが一時4.345%と2007年11月以来の高水準近辺まで上昇したにも関わらず、節目の1,950ドルを上回る動きも見られた。結果的に米長期金利とドル指数の上昇に対する金市場の耐性を感じさせることになった。

方向感の出ないまま水準を切り下げ、週末に反発して週足はプラスということでレンジは1,921.70~1,952.40ドルとなった。先週のコラムでは想定レンジを1,940~1,970ドルに置いていたが、20ドル幅の下振れとなった。米CPIとりわけ食品とエネルギーを除くコアCPIの鈍化は続いたものの、総合指数がガソリン高から前月比加速したことが、追加利上げ懸念に焼き直され、NY金の上値を抑えたことによる。

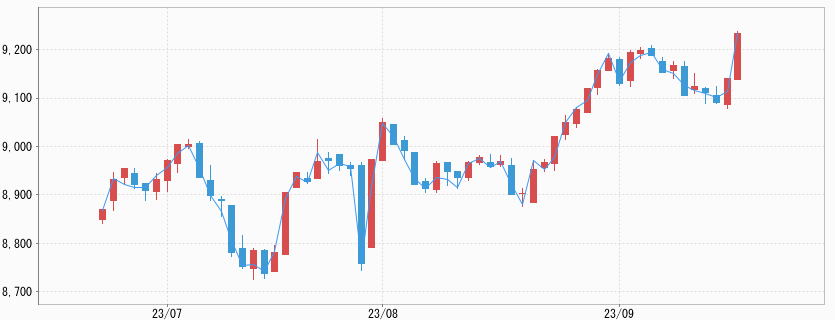

その一方、先週のコラムで高値更新を含む9,030~9,180円を想定していた国内金価格のレンジは、9,007~9,141円と引き続き上値追いの傾向が続くことになった。週末9月15日の夜間取引では一時1,966円まで買われ最高値の更新となっている。

ただし、日中取引の週足は前週比22円、0.24%安となった。ちなみに一般的に10%の税込みで消費される店頭小売価格については、8月29日に初めて1万円台に乗せて以降、9月15日までに14営業日連続で1万円超の状況が続いている。その大きな背景として、米ドル/円相場における円安がある。

9月9日に読売新聞のインタビューに答えた植田日銀総裁は2%の物価目標の達成が可能と判断すればマイナス金利を解除する選択肢もあるとの考えを明らかにした。解除の判断時期に関して、「年末までに十分な情報やデータがそろう可能性はゼロではない」とも語った。長期金利についても基本的に上昇を容認する姿勢を示したことで、一時的に円高方向への流れが起きたが続かなかった。

為替市場は年内の景気後退懸念が大幅後退するなど、米国が依然としてG10(主要10ヶ国)の中で随一の強さを誇っていることから、相対的な成長力に注目した米ドル買いが続き、円安傾向が継続され、国内金価格の強力な下支え要因となっている。

方向感の出なかった米8月CPI

8月の米CPIは前年比3.7%上昇した。伸びは2ヶ月連続で加速し、市場予想の3.6%も上回った。ただ、食品・エネルギーを除くコア指数は前年比4.3%上昇と、伸びは7月の4.7%から鈍化し、2021年9月以来約2年ぶりの小幅な伸びにとどまった。今週のFOMCで金利が据え置かれる可能性が高まった。

総合指数は前月比では0.6%上昇し、2022年6月以来最大の伸びとなった。足元の原油高で総合指数の伸びが加速することは織り込み済みだったが、実際にガソリン価格が8月に入ってから高騰し、前月比10.6%上昇と前月の0.2%上昇から急加速し、CPIの伸びの半分以上を占めた。コア指数は前月比で0.3%上昇、過去2ヶ月では0.2%の上昇だった。

このような結果を受け、この日のNY金は上下11ドルの値幅の中での小動きの末に、2.60ドル安という結果となった。

発表された内容は受け取る側の立ち位置により、良くも悪くも解釈できる方向感の出にくいものだった。ただ、1つはっきりしたのは、今週開催されるFOMCはメンバーによる経済予測の発表を含むいわば節目の会合ではあるものの、おそらくパウエルFRB議長自身も記者会見などで方向感を示唆する話はできないであろうということ。引き続き、経済データ次第の政策判断という発言になるものと思われる。

上海金価格のプレミアム高騰が示していることとは

金市場の話題として、このところ中国国内の金現物価格(上海取引所)がロンドン現物価格に対し、トロイオンス当たり50ドルを超えるプレミアムが付いていることがある。

先週は100ドルを超える荒い値動きとなっている。元々、人民元相場が対米ドルで1ドル=7.30元近辺と2022年に付けた史上最安値に接近している水準に危機感を強めた中国政府が、米ドル買いに繋がる取引を規制しているとされる。

金の輸入は米ドルでの決済となるため、人民元売り米ドル買いに繋がる。需要の引き合いの強さは認められるものの、中国国内のプレミアムの高騰は、むしろ供給不足という極端な中国国内の需給バランスの崩れを示しており、国際金需給の引き締まりを意味していないと言える。そのため、国際価格は反応していない。ただし、中国人民銀行(中央銀行)による積極買いの影響も考えられることから、動向については注視している。

今週の見通し:米FOMC政策金利見通し(ドットチャート)の変更有無に注目。NY金は1,940~1,980ドル、国内金価格は9,090~9,180円を想定

今週は日米英の金融政策会合が注目される。9月19日 、20日の9月FOMCでは金利据え置きが市場のコンセンサスとなっているが、11月FOMCに向けてメンバーの経済見通し、特に政策金利見通し(ドットチャート)に変更があるかが注目となる。

2023 年末の政策金利が、現在の水準より0.25%高い6月FOMC時点の水準(中央値5.6%)で維持されれば、市場の想定の範囲内とみられる。すでに米CPIの解説で振れたように、パウエルFRB議長は指標次第との判断を示す可能性が高く、そのためドットチャートに対する注目は高そうだ。

日本では9月21日、22日に日銀金融政策決定会合が開かれる。7月にYCC(イールドカーブ・コントロール)運用柔軟化を決定したばかりでもあり、植田総裁のタカ派的発言があったとはいえ、9月会合での政策修正は見込み難いと考えられる。

このような中、今週のNY金のレンジは1,940~1,980ドル、国内金価格についてはNY金の上昇を反映しやすい環境を読み、9,090~9,180円のレンジと想定している。