米ドル/円 週間予想レンジ:144.50~146.50

メインストラテジー:レンジ取引

・高値圏での保ち合い

・オーバーボートの状況を暗示

・転換点は後ずれか

アナリシス:

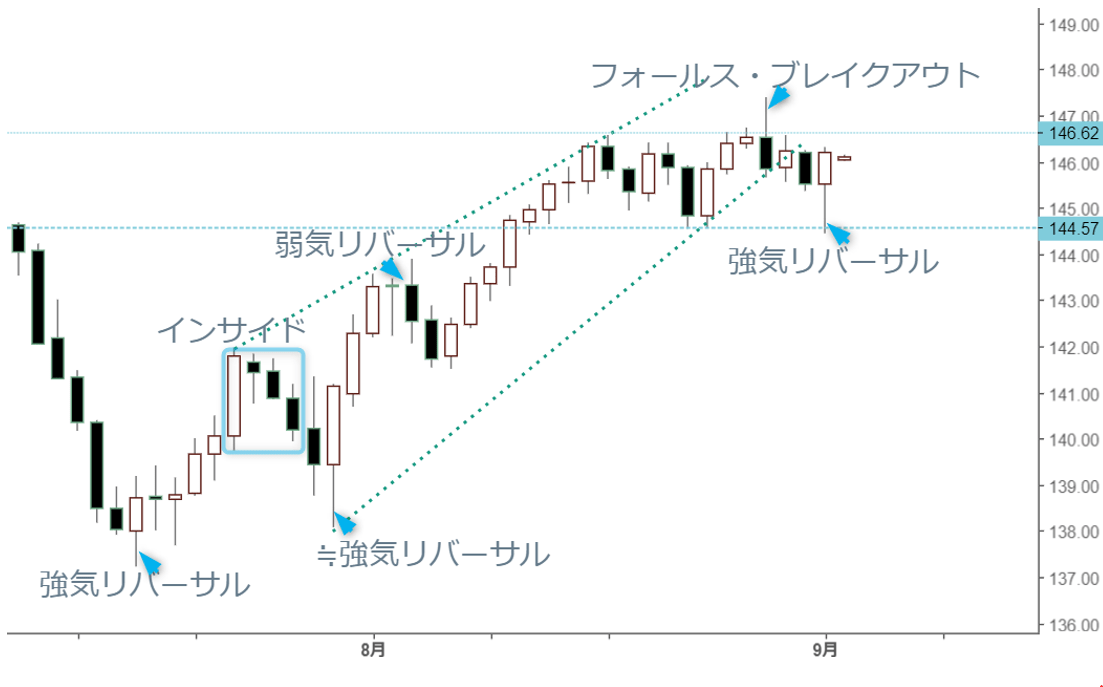

米ドル/円相場は先週高値を再更新したものの、波乱した上、週足では陰線で大引けした。オーバーボート(買われすぎ)の状況を暗示し、また高値圏にて波乱があったからこそ、相場の転換点に近付いたと思うが、タイミングの後ずれも覚悟しておきたい。

もっとも、先々週の高値更新があったからこそ、先週の一旦続伸自体はむしろ当然の成り行きだったと思う。しかし、8月29日に一旦147.38円をトライしたものの、当日に反落、9月1日安値の144.44円の打診に繋がった。それは他ならぬ、高値圏にて抵抗を確認したことであり、また高値更新自体が「ダマシ」の可能性を暗示していたとみている。

しかし、9月1日に米雇用統計を受けた切り返しがあって、高値圏の波乱があったものの、目先としてはレンジ変動の先行も示唆していた。言ってみれば、今週早期に高値再更新をしなければ、弱含みな市況になりやすいが、反落の市況へ転換するのも性急であり、そのタイミングが後ずれになる可能性を示唆したと思う。

とはいえ、米ドル全体はかなり買われ過ぎの段階にあり、すでに終盤に差し掛かっている。早期高値を再度更新しない限り、8月29日のサインが継続的に効いてくるかと思われる。

また、米長期金利の上昇に伴う米ドル全体の切り返しとリンクした側面が大きかった上、中国の景気後退懸念や人民元安につられた円売りのほうが一段と盛んになったという実情もあった。ただし、先週の高値波乱に鑑み、すでに限界を果たした可能性が大きい。

また、高値再更新はしたものの、7月安値を起点とした「上昇ウェッジ」のフォーメーションはむしろ強化され、しばらく高値圏での保ち合いが先行されても、同フォーメーションの否定にならなければ、米ドルの上値が限定されるだろう。米インフレの高止まりが懸念材料である上、米ドル全体の買われ過ぎは、やはり夏枯れ相場における事情もあったかと思われる。薄商いだからこそ、買われ過ぎというのか、オーバーした値動きになりがちなので、147円台以上の定着は思うほど蓋然性は大きくないだろう。

日銀のイールドカーブ・コントロール(YCC)の柔軟化自体は円売りの材料ではなかった。しかし、目先としては日本の事情が無視され、米ドルの頭打ちがあっても円が積極的に買われることはないことも確かだ。米ドルの頭の重さが再度確認されても、しばらく横這いの市況を覚悟しておきたい。

豪ドル/円 週間予想レンジ:93.50~96.50

メインストラテジー:押し目買い

・再び底固めか

・上値志向を維持

・上放れの機運へ

アナリシス:

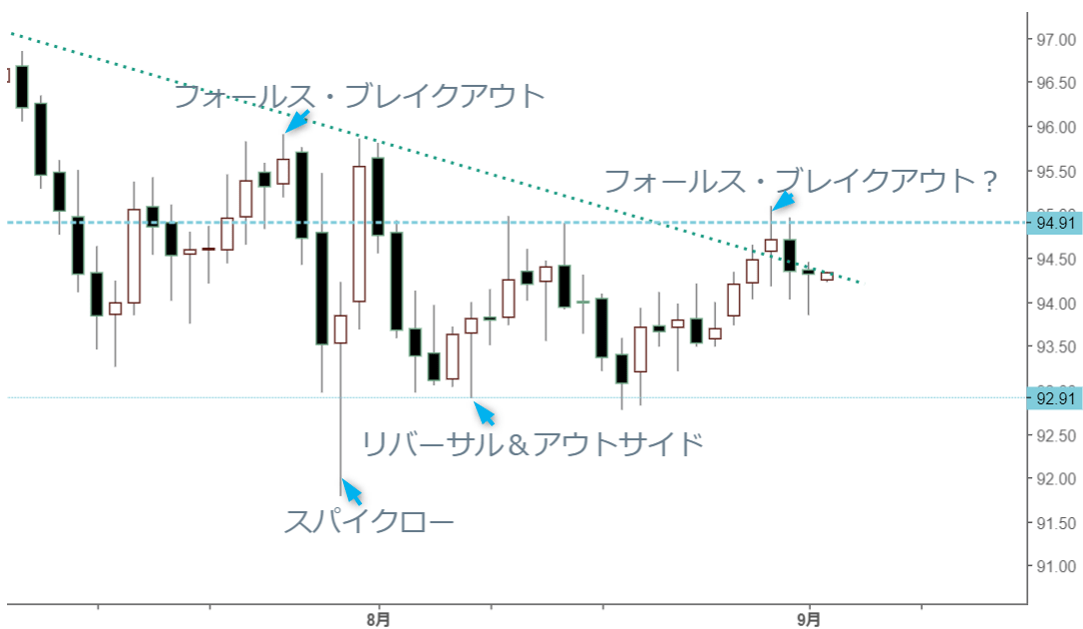

豪ドル/円相場は先週続伸した。ただし、95円関門の回復にはならず、なお保ち合いの一環と見なされる。先々週と同様、先週の値幅もなお限定的であったものの、底割れ回避や底固めに成功した、という意味合いでは、続伸自体が大きなサインを点灯し、今週続伸の可能性も示唆している。

もっとも、8月第3週に再度反落があったため、一旦この前の上昇幅を帳消しした。そのため、先々週の値動きが重要であった。切り返しがあれば、基調の維持でなお上値志向を示し、市場参加者らの思惑にも寄与することから、先週の続伸や一旦95円関門のトライ自体が強気変動へ転換するサインと読み取れる。

というのも、8月第2週の切り返しにより、陽線で大引けした。同週の値幅こそ限定だったものの、底割れ回避という意味では大きな存在感を発揮し、これからの均衡状態を作り出したところで、本来続伸しやすい環境にあった。そのため、先週の一旦95円関門のトライは、底割れ回避の蓋然性を強く示唆したとみている。

8月最初の週は、一旦95.86円をトライしたものの、一転して大幅反落し、週足では「スパイクハイ」の大陰線を形成した。さらに、7月最終週の週足ではより値幅の大きい大陰線を形成したことから「インサイド」のサインが形成され、目先までの値幅を含めて同サインを形成中である。先週の続伸があったからこそ、上値志向の維持を確認できる。

また、先週の続伸があったからこそ、一層楽観的なシナリオにも傾ける。これまで、週足における「インサイド」、母線の「スパイクロー」のサインに鑑み、弱含みとはいえ、基調が崩れたことでベアトレンドへの復帰を認めなかった。この視点において、遅かれ早かれ上放れを果たすだろう。

豪ドルの頭の重さを想定していたが、底割れではなかったこともこれまで繰り返し解説してきた。また、6月高値の97.75円を起点とした反落は、あくまで調整子波の位置付けであると繰り返し強調してきた。日銀会合後の波乱は、一旦行き過ぎ(92円関門割れ)であった上、7月31日に一旦95.86円まで戻り、7月28日罫線の意味合いを証明したと解説していた。同日は典型的な「スパイクロー」のサインを点灯し、また大引け値をもって大幅切り返しを果たしたため、事実上「フォールス・ブレイクアウト」、即ち安値トライ自体が「ダマシ」であったことを証明したため、調整子波の完成が想定できたわけだ。

そのため、8月8日に再度「強気リバーサル」のサインが点灯し、また95円関門直前までの上昇をもたらし、一段と底割れ回避を示唆しただけに、先週の95円関門の再トライ自体がサインと化すだろう。高値追う段階ではないかもしれないが、96円半ばへの上昇余地の拡大は十分想定できる。押し目買いのスタンスは不変である。