なぜ米金利はすぐ下がり過ぎるのか?

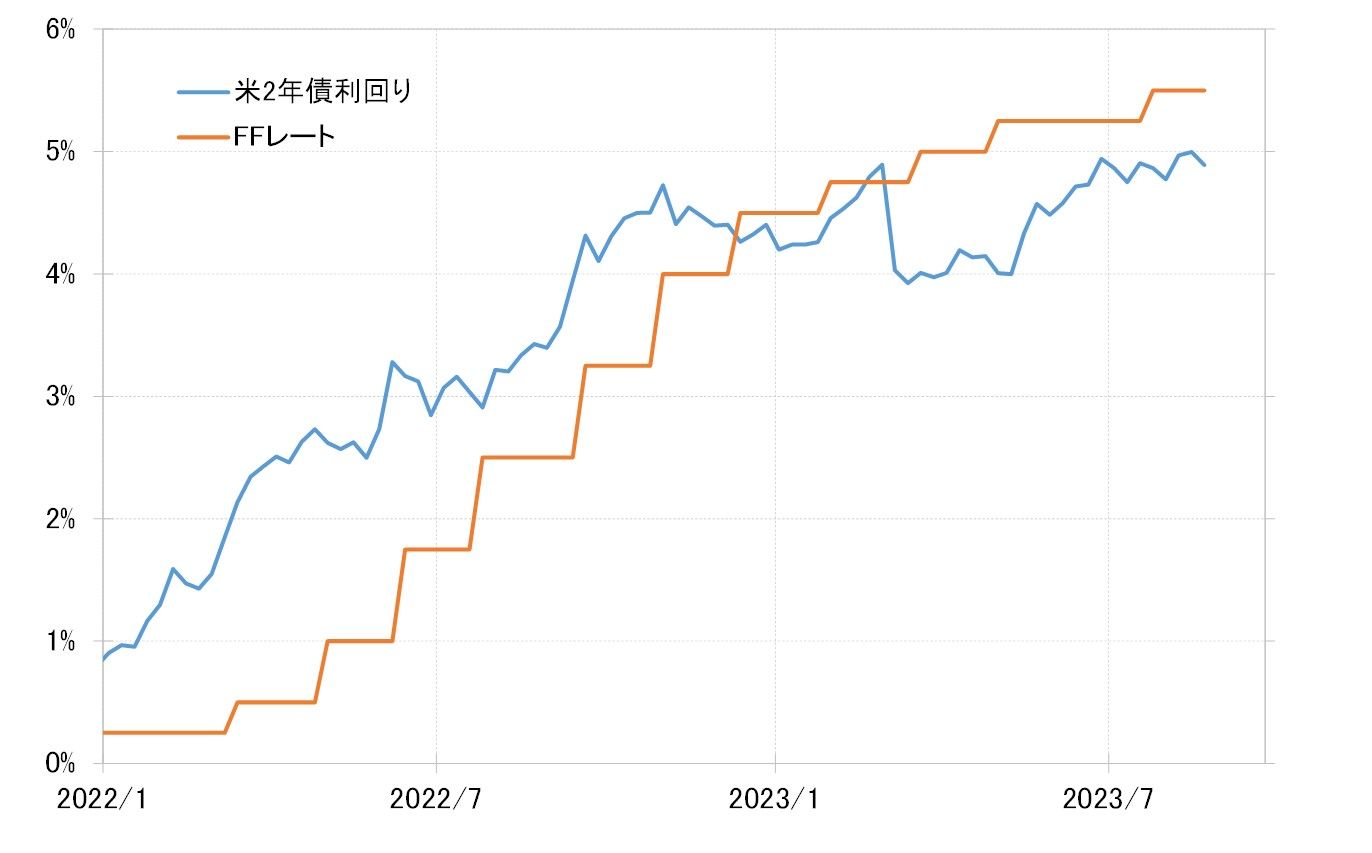

2022年12月頃から、米国の金融政策を反映する2年債利回りは、政策金利のFFレートを大きく下回り、FFレートの引き下げといった利下げを先取りしたような動きが何度か見られた。代表的なケースは、2023年1月と3月だろう(図表1参照)。

この中で、2023年3月のケースは、金利低下の理由自体は一般的には理解しやすいものだった。このケースは、シリコンバレー銀行(SVB)の経営破綻を受けて金融システム不安が急浮上したことがきっかけで、金融機関の貸出姿勢の厳格化により米景気は先行き後退に向かうとの見方が広がり、その意味では金利低下に違和感はなかった。

ただ当時、米2年債利回りはFFレートを最大で1%以上も下回り、早期の大幅利下げを先取りしたような動きとなった。実際に米金融政策を決めるFRB(米連邦準備制度理事会)関係者が繰り返し年内の利下げの可能性に否定的な見方を示す中での大幅な金利低下には、客観的に違和感があるものだった。

それより以前、最初に米2年債利回りがFFレートを下回ってきたのは2023年1月にかけての局面だったが、当時はなぜ普通なら利下げを織り込む際に起こるこのような金利低下となったか納得できる説明はあまりなかった(実際、私は2月3日付けで「米ドル/円の鍵を握る『謎の米金利低下』というレポートを書いていた」)。

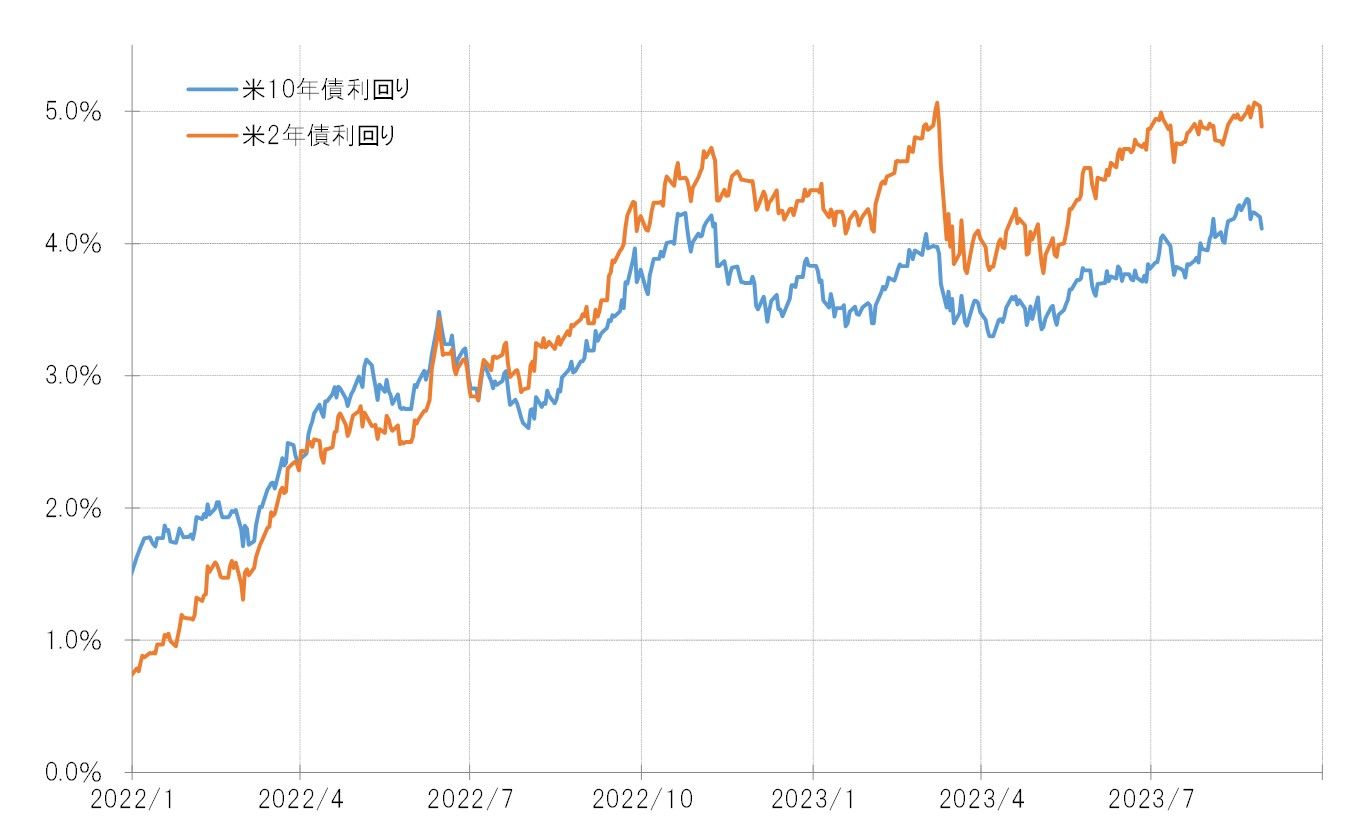

今から振り返ると、この頃の米金利は全体的に2022年11月にかけてピークアウトし、低下傾向に向かう局面にあった。中でも長期金利の米10年債利回りは2007年以来、実に約15年ぶりに4%以上に上昇したところから低下となっていた。こうした大幅な金利上昇など景気を減速に向かわせることを先取りした金利低下が、勢い余って利下げを先取りするまでの大幅なものになったということではないか(図表2参照)。

以上の2つのケースから分かるのは、米金利は低下のきっかけがあると「行き過ぎる」動きになったということだ。それは単なる偶然ではなく、理由があったのではないか。

空前規模の「売られ過ぎ」から買戻しの加速へ傾く市場

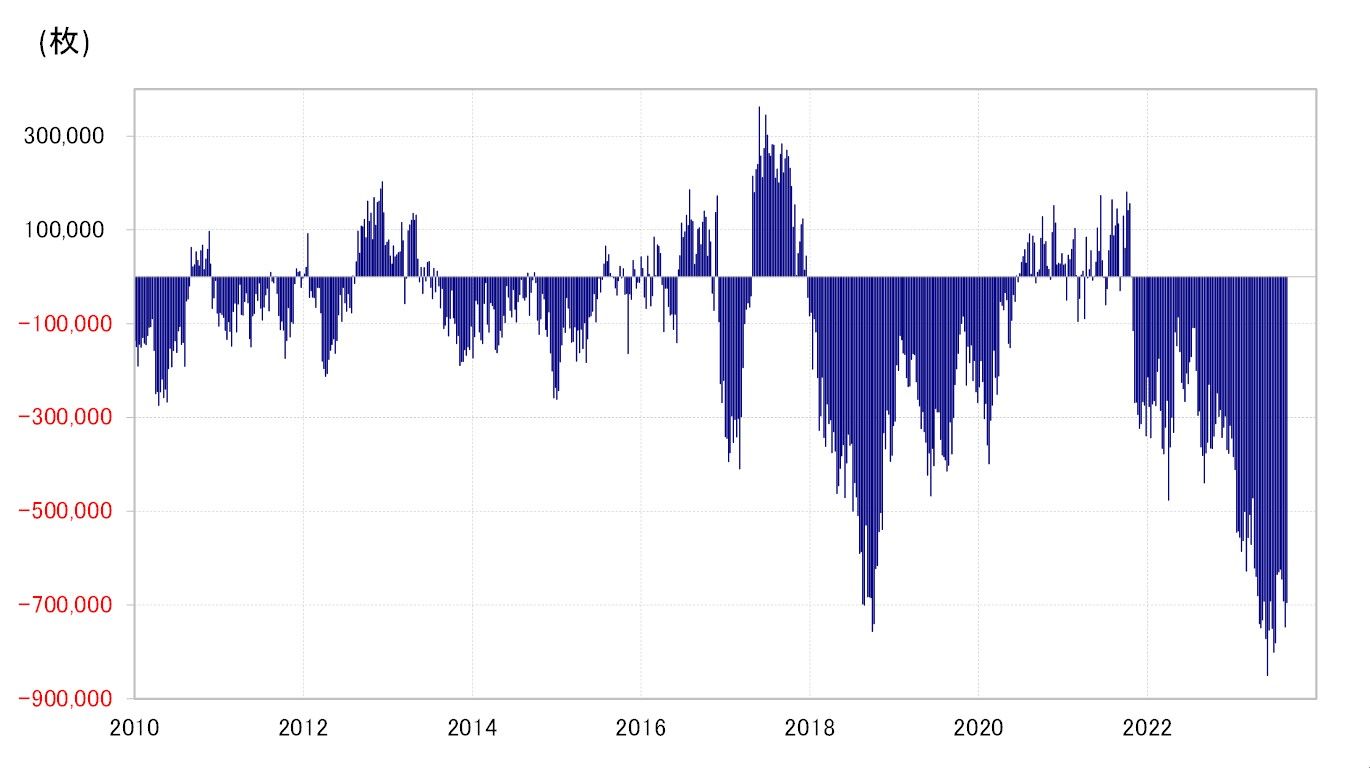

例えば、米国債券市場は記録的な「売られ過ぎ」になっている可能性がある。CFTC(米商品先物取引委員会)統計の投機筋の米10年債ポジションは、一時売り越しが80万枚以上と確認できる限りでは空前の規模に達した(図表3参照)。歴史的インフレ局面で、米金利の上昇トレンドが展開する中で、債券利回り上昇=債券価格下落が展開し、債券市場が売りを続けた結果、記録的な「売られ過ぎ」になったということではないか。

「売り」に傾斜した市場にとっての「恐怖」は相場が上がること。債券価格の上昇は利回り低下となるため、空前規模の「売り」に傾斜した債券市場は、金利低下局面では買い戻しが加速しがちで、それが金利の「下がり過ぎ」をもたらしたのだろう。

金利低下局面では、FRBの強い否定にもかかわらず、すぐに利下げへの転換を織り込むほど米金利が大きく低下するのは、このような債券市場のポジションといったテクニカルな事情が大きかったのではないか。

経済実態以上の大幅な金利低下は景気を刺激し、予想以上の景気回復をもたらす。7~9月期の米GDPは5%を大きく超える高成長との予想も一部で出ているが、これはまさにそういったメカニズムの影響が大きいのではないか。

その一方で、予想以上の景気回復は改めて大幅な金利上昇をもたらし、それが今度は景気を減速させる可能性が出てくる。こうした金利低下は、すでに見てきた債券市場のポジションなどテクニカルな事情から行き過ぎる可能性がある。以上のように見ると、次の米金利の焦点は、2023年に入ってから3度目の「謎の米金利低下」が起こるかということではないだろうか。