52週MAの1.06米ドルが分岐点=ユーロ/米ドル

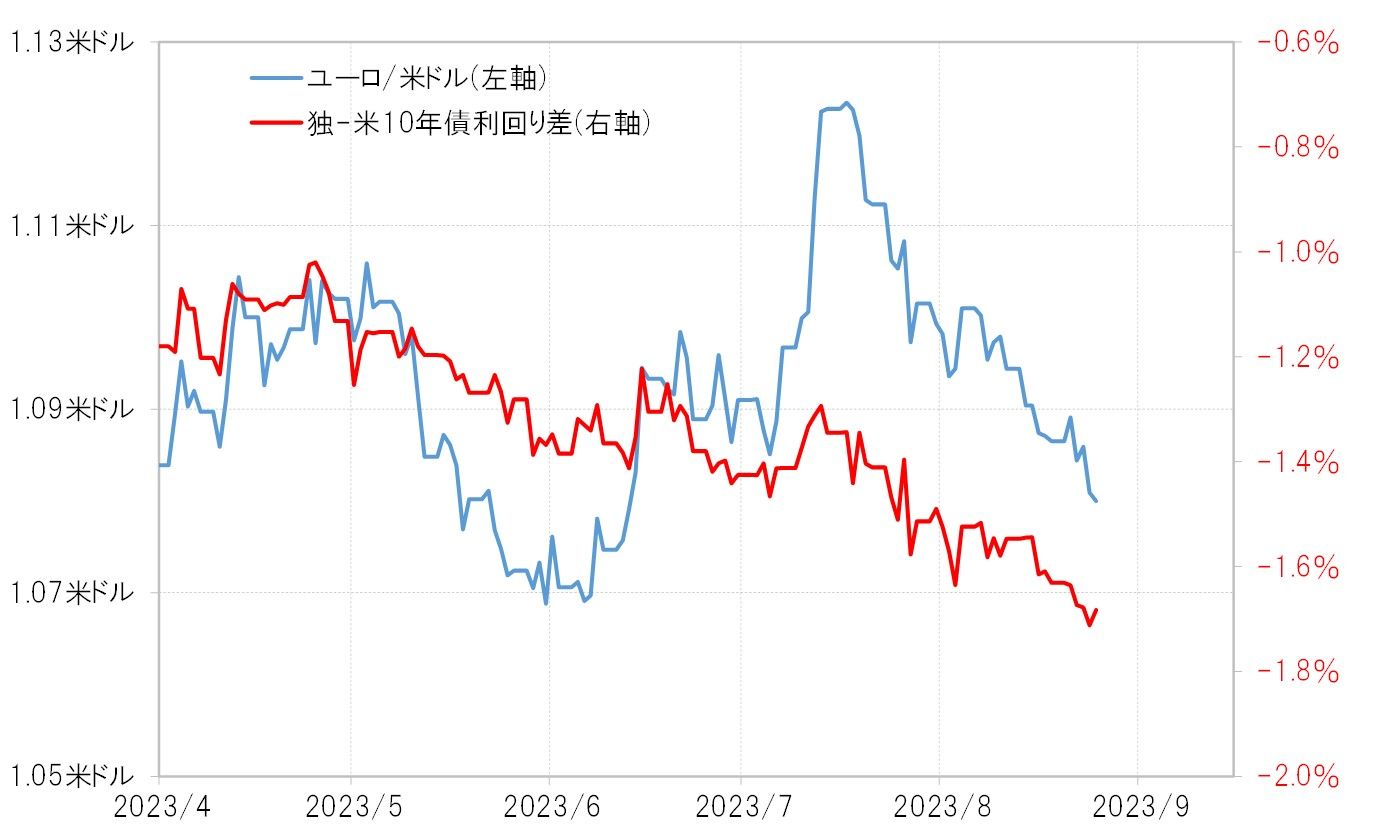

ユーロ/米ドルは、7月中旬には1.13米ドルに迫るまで上昇した。ただその後は6週連続でユーロ陰線となり、6月中旬以来の水準まで下落した。約1ヶ月半もユーロ続落となったのは、ユーロ圏の景況感悪化の影響が大きいだろう。それを受けて独10年債利回りが低下し、独米10年債利回り差ユーロ劣位が拡大する動きに、ユーロも追随した形となった(図表1参照)。

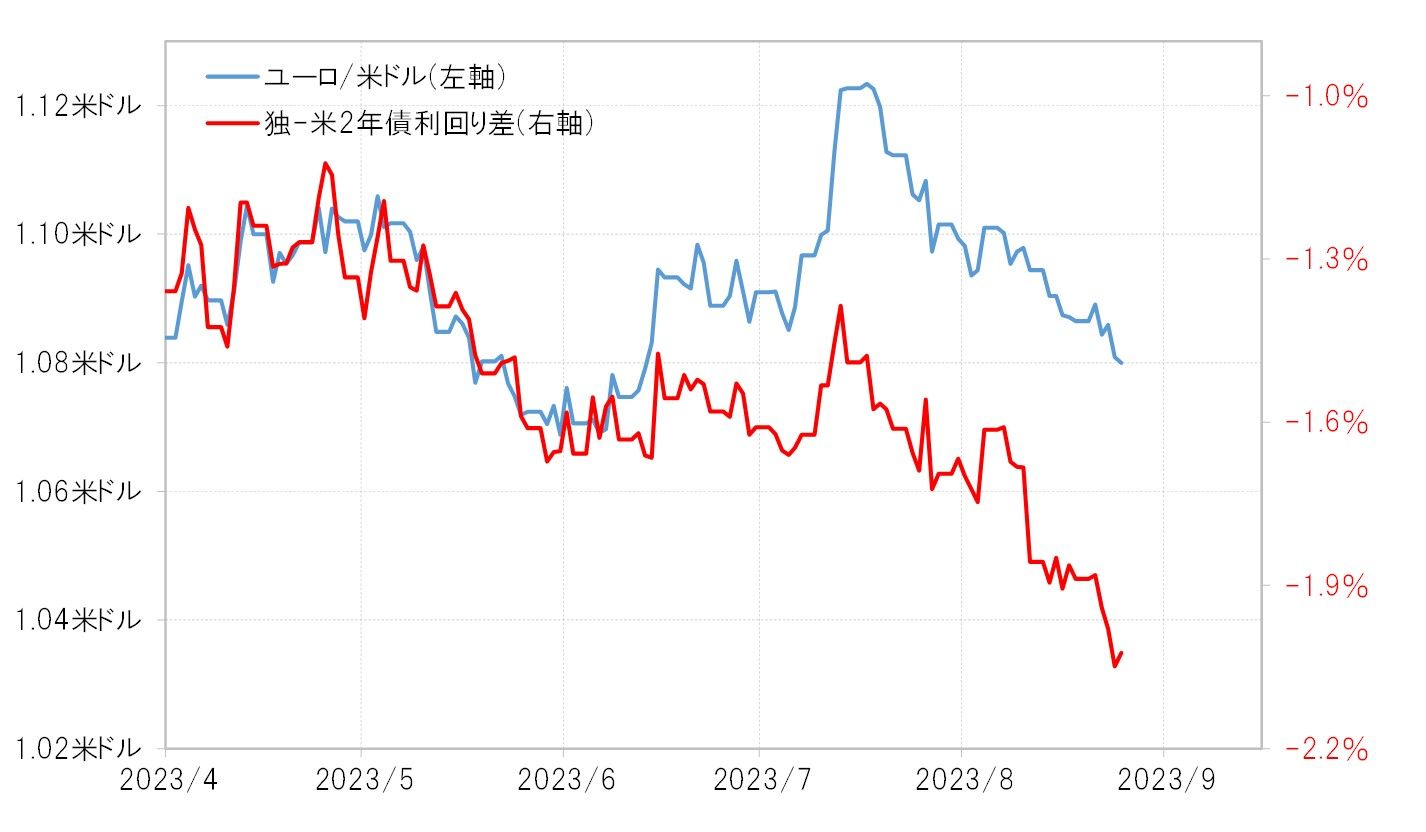

こうした中で、ECB(欧州中央銀行)のインフレ対策の利上げ見通しも下方修正が広がった。これを受けて金融政策を反映する独2年債利回りが低下、独米2年債利回り差ユーロ劣位は大きく拡大した(図表2参照)。

インフレ是正の遅れから、ECBのインフレ対策の利上げは、FRB(米連邦準備制度理事会)より長引くとの見方が、これまでユーロ高を後押ししてきたと見られたが、その辺が7月中旬以降大きく揺らぎ出したと言えそうだ。

「買われ過ぎ」での一時的な売りか、ユーロ高トレンドは既に過ぎたのか?

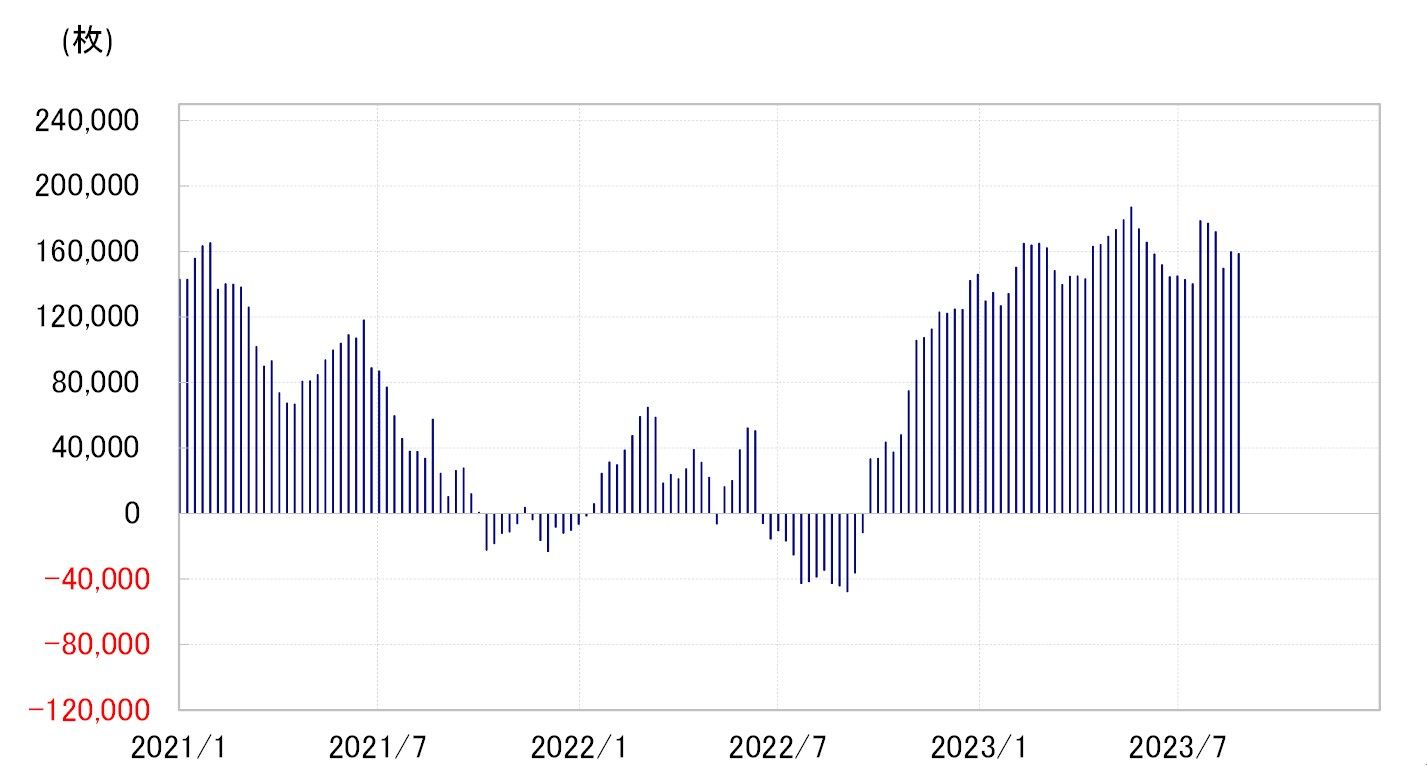

ユーロ/米ドルは、2022年9月に0.95米ドルで底を打ってから、2023年7月の1.12米ドルまで上昇トレンドが展開してきたが、それを支えた大きな要因が前述したようにFRBよりECB利上げが長引くとの見方だった。そうした中で、CFTC統計の投機筋のユーロ・ポジションも、まさに2022年9月から買い越しに転換し、その後は買い越しの拡大が続いた(図表3参照)。ただその結果、ユーロは足元で「買われ過ぎ」懸念も強くなっており、その分のユーロ売りが最近にかけてユーロ続落を後押しした面もありそうだ。

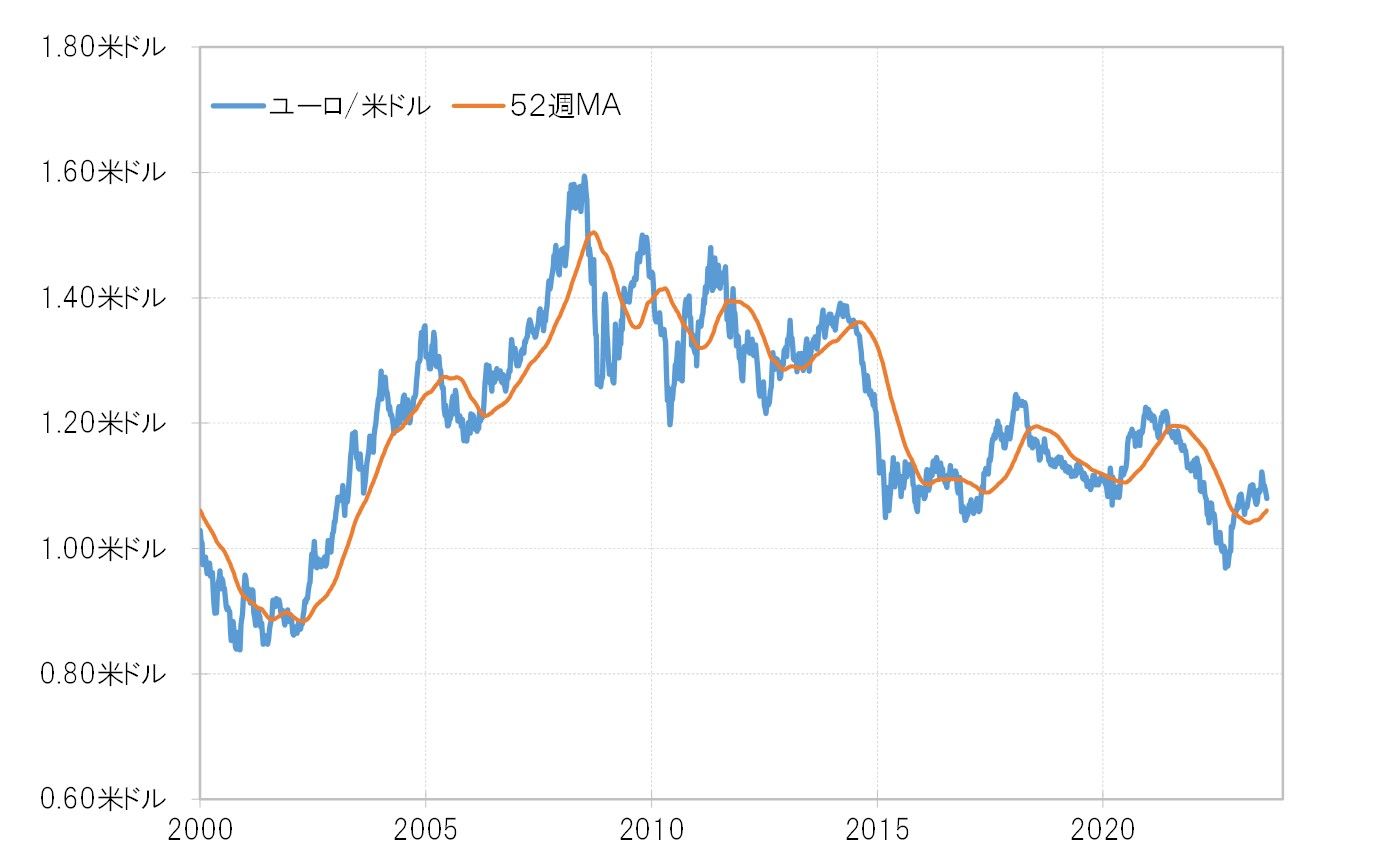

ユーロ/米ドルが続落する中で、足元1.06米ドル程度の52週MA(移動平均線)も視界に入ってきた(図表4参照)。今回のユーロ下落が、あくまでユーロ高トレンドにおける一時的な動きなら、経験的には52週MA前後までがせいぜい。ただ、52週MAを大きく割り込むようなら、すでにユーロ高トレンドは1.12米ドルで終わり、ユーロ安へトレンド転換した可能性が高まる。その意味では、ユーロ高トレンドの正念場を迎えている可能性がありそうだ。