米ドル/円 週間予想レンジ:139.50~144.00

メインストラテジー:レンジ取引

・米金利上昇でも反落

・頭の重い構造を確認

・介入なしでも頭打ち?

アナリシス:

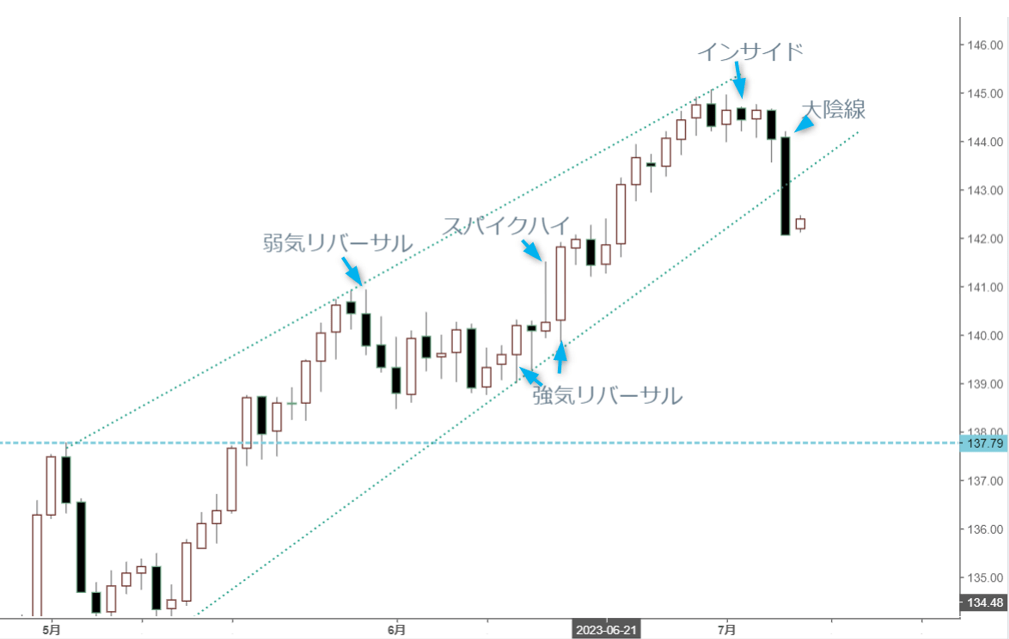

米ドル/円相場は先週反落し、142円関門手前までの打診をもって頭の重い構造を示した。もっとも、先週米長短金利は上昇したものの、米ドル全体は逆に反落したため、円高ではなくあくまで米ドル安の側面が大きく、同視点をもってフォローしていきたい。

先々週続伸したものの、値幅限定となり、145円大台以上の売り圧力に抑えられたところも大きかったと思う。日銀介入を警戒する向きがある一方、当分はないという見方もあったが、市場関係者の思惑で左右されやすいだけに、高値を追えない、というスタンスを維持したのが正解であった。

先月は米連邦公開市場委員会(FOMC)や日銀会合の無風通過があったものの、日銀政策維持自体が円売りを加速させた側面が大きかった。日銀政策自体のサプライズはなかったが、欧州中央銀行(ECB)の利上げ継続や英国のインフレ傾向に鑑み、金利差の拡大で円キャリトレードが刺激され、米金利据え置きでも、円安本流の一段加速で米ドル/円の上昇をもたらした、という流れは先々週まで続いていた。

しかし、先週から流れは明らかに変わった。米ADP雇用統計や米雇用統計がもたらしたサプライズがあったものの、米長短金利は総じて上昇する傾向を維持した。さらに、米長短金利の上昇があったものの、米ドル全体はむしろ売られており、米ドル全体の弱さが露呈された。

そのため、円の視点より米ドル全体の視点のほうがこれから重要になり、円は二の次になってくるだろう。7月7日の大陰線は、日足における「上昇ウェッジ」の下放れを決定させただけに、144円関門以上の回復は難しくなってくるだろう。この意味合いにおいて、これから日銀の介入なしでも「行き過ぎた」円安がなかなか見られないのではないかと思う。

一方で、米ドル全体の反落があっても米ドル/円がたちまちベアトレンドへ転換することもないだろう。日銀政策の大きな修正なしでは積極的に円を買う理由がなく、あくまで米ドル高に対する修正や反動、という範囲に留まるだろう。140円心理関門の割り込みがあれば、逆張りの米ドル買いが見られる見通しだが、夏枯れ相場とはいえ、一方通行な市況はみられないだろう。しばらく高値圏におけるレンジ相場の形成を有力視し、短期トレードに徹すべきだと思う。6月以来の安値は138.46円前後になるが、一気に同安値へ逆戻りすることは、何らかの材料なしでは容易ではないとみている。

豪ドル/円 週間予想レンジ:93.00~96.50

メインストラテジー:レンジ取引

・97円関門以上の重い構造

・強気の流れは一旦休止

・豪ドル対米ドル次第か

アナリシス:

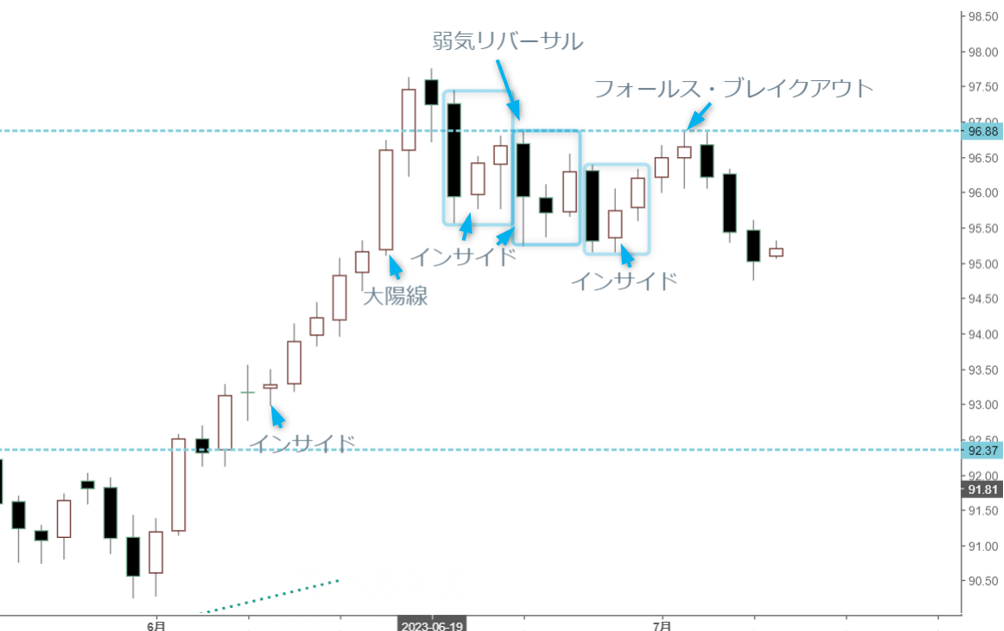

豪ドル/円相場は先週再度反落し、週足では「弱気リバーサル」のサインを点灯、上昇トレンドの一服を示唆した。これは言ってみれば、再度頭の重い構造を確認したわけで、しばらくは高値打診を見られない公算が大きい。

もっとも、先々週一旦切り返したものの、値幅は極めて限定的で、頭の重い構造を示しており、先週の弱いサインを自然な成り行きとみている。6月19日に高値を一旦更新してから反落し、上昇一服を示唆、また日足において一旦頭打ちのサインを鮮明化させたため、先週まで調整が続き、またこれからも続くだろう。

日足では、6月19日に高値を更新してから反落し、6月20日の続落で頭の重さを示唆、そして、6月23日の陰線が「弱気リバーサル&アウトサイド」のサインと化し、一旦頭打ちを決定させた。そうなると、先々週の切り返しがあっても、しばらく再度高値更新の可能性が後退し、むしろ一段調整の余地が警戒していたため、先週の値動きは想定通りだった。

そのため、これから97円関門の回復なしではしばらく高値トライの機運は高まらないだろう。7月4日の「フォールス・ブレイクアウト」のサインの点灯、また94円後半への反落が見られただけに、93円台への続落を覚悟しておきたい。

その半面、頭の重い構造の確認があっても、それはこの前の急伸に対する反動であり、たちまちベアトレンドへ転換することもないだろう。さらに、ベアトレンドへの展開自体ハードルが高く、米ドル全体が軟調な推移になってきた以上、豪ドル/米ドル次第の可能性も大きい。この場合、しばらく高値圏でのレンジ変動に留まり、93円関門割れなしではなお強含みの展開だろう。そのため、短期トレードに徹し、レンジ取引が選好される。