円安151円更新には6%への米利上げ必要か

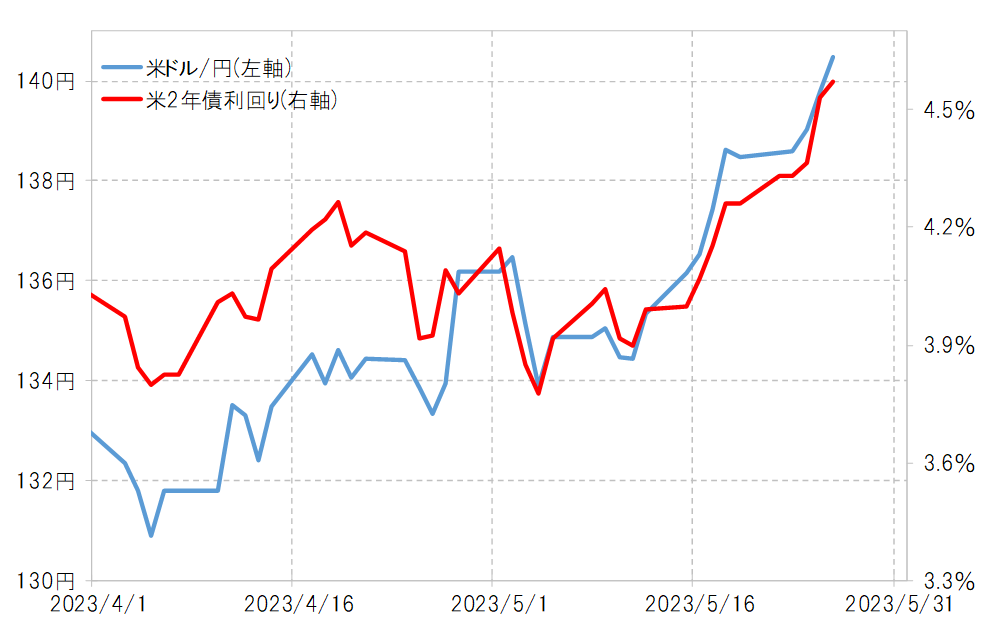

図表1は、4月以降の米ドル/円に米2年債利回りを重ねたものだが、5月以降の米ドル/円の動きは、ほぼ米2年債利回り上昇で説明できると言えそうだ。米ドル/円は先週にかけて年初来の米ドル高値を更新。140円を上回ってきたが、それは基本的に米2年債利回りが4.5%以上に上昇したことと重なるものだった。

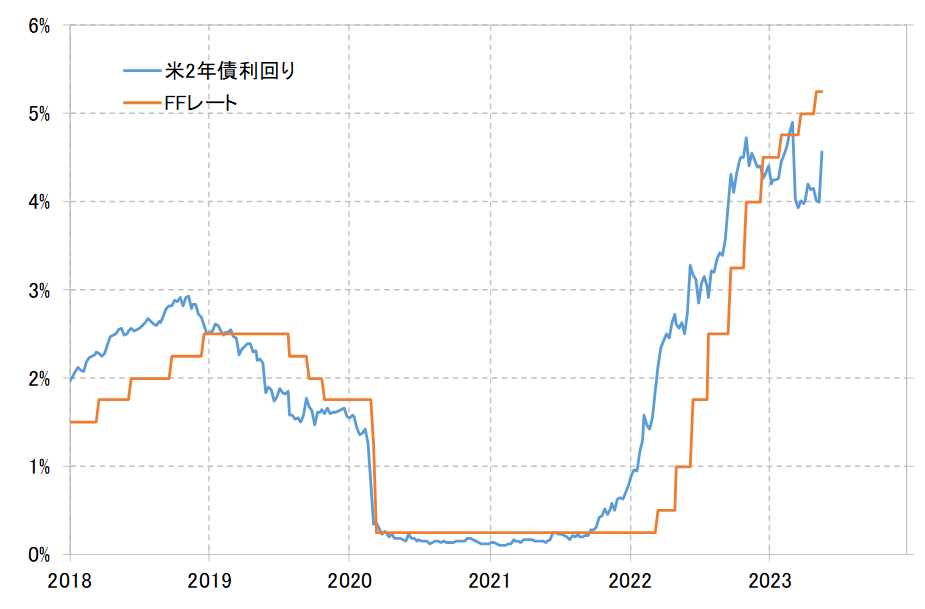

米2年債利回りは基本的には米金融政策を反映して変動するが、一時は政策金利のFFレートを1%以上と大幅に下回っていた。FFレートが早期に大幅に引き下げられることを見込んだ動きだったと言えるだろう。

そんな米2年債利回りは、上述のように先週にかけて4.5%以上に上昇した。これは、早期利下げを見込んだ金利低下の修正と位置付けられそうだ。それにしても、米2年債利回りはすでに誘導目標を5~5.25%まで引き上げたFFレートをまだ下回っている(図表2参照)。

5月26日発表されたPCEコアデフレーターなど、このところ米インフレ指標の結果が予想より強いものもあったことから、6月FOMC(米連邦公開市場委員会)以降の利上げ予想が再燃している。FFレートの誘導目標上限が、現行の5.25%から5.5%以上に引き上げられる可能性が出てくるようなら、米2年債利回りも5%以上へ一段の上昇に向かう可能性はあるだろう。

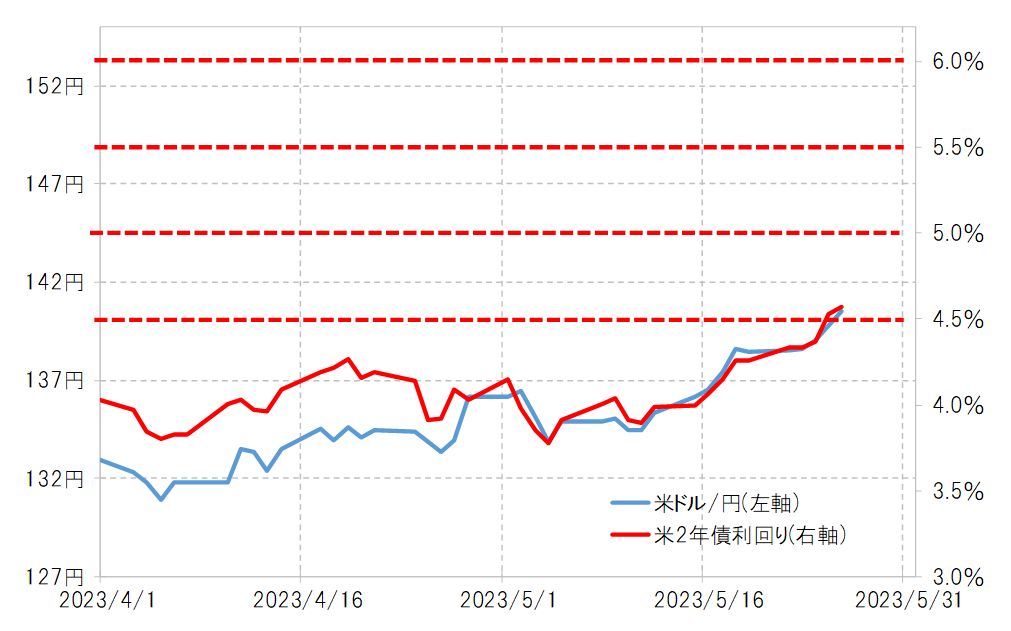

最近の米ドル/円と米2年債利回りの関係を前提にすると、大まかな目安として米2年債利回りが5%まで上昇するなら米ドル/円は145円程度へ上昇する見通しになる(図表3参照)。その上で、米2年債利回りが6%まで上昇するなら、2022年10月に記録したこの間の高値である151円を更新するといった見通しになる。

米2年債利回りが6%まで上昇するのは、FFレートの誘導目標上限が現行の5.25%から6%以上に引き上げられるという見通しが前提になるだろう。FFレートの年末予想について、3月FOMCが公表したメンバーの予想、「ドット・チャート」の中央値は5.1%となっていたが、それが大きく上方修正されることが、151円の更新には必要となりそうだ(図表4参照)。

FRB(米連邦準備制度理事会)利上げは、5月で一段落したと見られていたが、ここに来て6月以降も利上げ継続との見方が浮上しているのは、「ドット・チャート」で予想していたほど、インフレ率が低下しないとの見通しが影響していると考えられる。

その一方で、米債務上限問題についての政府と議会の交渉で歳出の削減、つまり政府支出を削減する見通しとなるなど景気へのマイナス要因も出てきたことから、FRBとしてはインフレ対策の利上げがしにくくなっている面もありそうだ。