今後成長が見込まれる、再建型整形外科用インプラント市場で世界トップクラス

ストライカー(SYK)は、再建型整形外科に強みを持つ医療機器メーカーです。整形外科関連(人工関節、骨折治療材料、脊椎固定システム)、脳外科・口腔外科関連(マイクロインプラントなど)、サージカル(手術)関連(電気ドリル、内視鏡)、病院用ベッドや担架、脳血管関連(インターベンション)など、「骨」を軸に脳血管分野まで多岐に渡る製品やサービスを展開しています。人工関節や骨折治療材料など、再建型整形外科用インプラント市場では世界トップクラスのシェアを獲得しています。

同社が強みを持つ整形外科用インプラントの市場は、高齢化を背景に長期での成長が予想されています。グローバルインフォメーション社によると、市場規模は2020年の450.5億ドルから2030年には688億ドルになると予想されています。10年間の年平均成長率(CAGR)は4.7%となる見通しです。同じ期間において、医療機器全体での市場成長率が2.2%と予想されていますから、整形外科用インプラント市場の勢いが強いことが分かります。

こうした市場の成長は、高齢化により、関節や脊椎の疾患や整形外科的障害を起こしやすい老年人口が増加していることによってもたらされています。また近年は、ロボット支援手術機器の普及や人工関節に対する受容性の高まりも市場の成長を促しているようです。

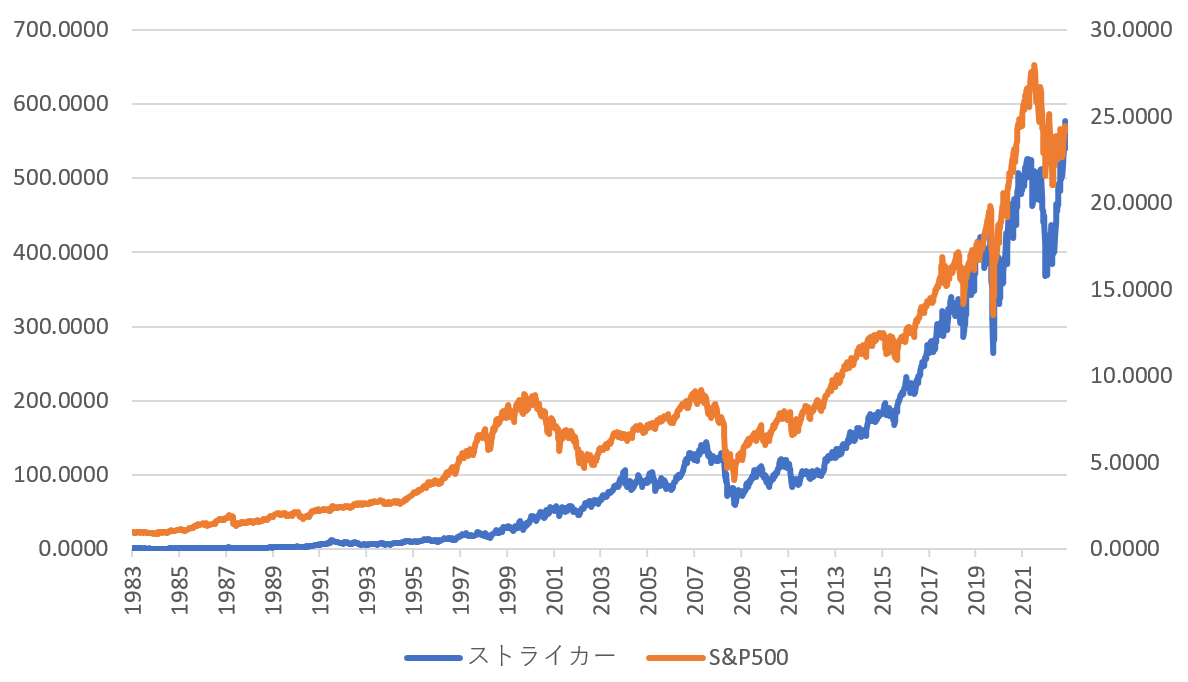

今後もさらに需要が増加すると見られます。外科医が関節置換術や脊椎手術で使う医療機器を提供している同社は、長期に渡って需要の恩恵を享受していくことができる立場にあります。実際、同社はこれまで長期間に渡って需要を享受してきました。

戦略的買収により事業基盤を強化、整形外科手術用ロボット市場もリードする存在へ

こうした老年人口の増加に伴う整形外科需要の拡大を見据え、同社は戦略的買収で事業基盤の強化・拡大を進めてきました(この10年間で行った買収は46件)。特に2013年末のMako Surgicalの買収は、高齢者に見られる股関節および膝関節置換術の増加に対応したものでした。

Mako(メイコー)ロボットアーム支援手術システムは、外科医が制御するロボットアームと、 外科的処置の全段階でリアルタイムのフィードバックと3D画像を提供するコンピュータシステムで構成されます。患者固有の解剖学的なばらつきを考慮する能力により、患者の転帰を大幅に改善し、合併症のリスクを劇的に減らすことができると言います。

米国では、膝の関節置換術で薬55%、股関節の関節置換術で約30%がMakoを使用して実行されたと報告されています。今後、2024年後半に脊椎と肩用の発売が予定されています。そのため、競争の激しい整形外科手術用ロボット市場をリードする立場にあると言って良いでしょう。また、2020年にはライトメディカルを買収したことで、肩用インプラント分野で主導的地位に躍り出ました。

2023年12月期の一株当たり利益(EPS)は83.3%増

2023年12月期(第1四半期1~3月)の業績は、いずれのセグメントも好調に推移し、売上高は前年同期比11.8%増の47億7800万ドル、営業利益は59.4%増の7億3500万ドル、純利益は83.3%増の5億9200万ドル、一株当たり利益(EPS)は83.3%増の1.54ドルとなりました。

売上高を前期比8.5%増の200億ドル(中間値で)、EPSを前期比64.5%増の10.15ドルと予想しています。予想は前回から上方修正されており、中間値で売上成長率が0.75%、EPSが2.1%へ各々引上げられました。

業績は好調で、今期も増収増益の見通しです。金利上昇は逆風ですが、コロナ禍で減っていた診療数や術数の回復による需要増、またプライム価格で発売される新製品の貢献も見込まれ、見通しは明るいでしょう。

今期は2022年第4四半期に発売されたSystem 9 power toolsの売上寄与が見込まれる他、同じく発売初期にあるProcuityベッドの寄与も期待されます。また、新製品の発売も複数件予定されており、第1四半期にはNeptune S(電気メス)、第2四半期後半に1788カメラ、および2023年末~2024年初めにLIFEPAK除細動器の発売と、徐々に売上への寄与が増していくことになります。

今期で連続増配30年の配当貴族、強いキャッシュ創出力と健全財務に高い評価

事業好調により、キャッシュ創出力も強いです。営業キャッシュフローは、2022年度はサプライチェーン問題への対応で在庫を増やしていた関係から25%の減少となりましたが、2023年度第1四半期は4億4500万ドルと前年の2倍以上に回復してきました。それに伴いフリーキャッシュフローも3.8倍になっています。

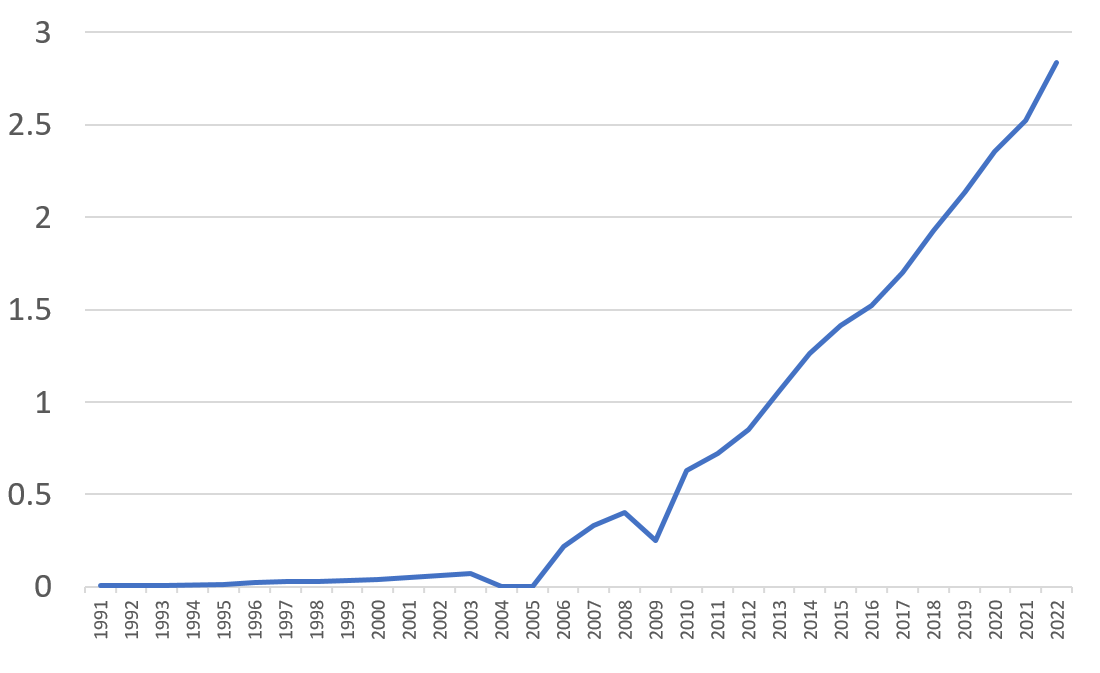

そして稼いだ利益は再投資の余裕を残しながら、しっかりと株主に還元されています。同社は今期で連続増配30年の配当貴族となります。ただ単に増配をしているだけでなく、その成長率が高いことが評価されるところだと思います。配当成長率は長年にわたって安定しており、2010年から2022年までの年間平均配当成長率は12%を超えているためです。

また、財務状況についてですが、堅実な収益力によって健全財務が維持されています。2023年3月末時点においては、借入に118.5億ドル、現金等が約17億ドルとなっています。ネットの有利子負債自己資本比率(ネットDE)は0.6倍と、やや財務レバレッジの効いた構成となっています。自己資本比率45.9%、流動比率は1.73倍と健全な水準を維持しています。

フォーチュン誌「世界で最も称賛される企業」に22年連続ランクインの受賞歴を持つ堅実な企業であり、S&P500(SPY)の構成銘柄で、30年連続増配の配当貴族銘柄です。企業としての信頼度が高く、株主への還元も抜かりないというところを評価し、調整時には仕込みたい銘柄の1つかと思います。