今日の東京株式市場で日経平均は続伸し、前日比261円高の2万9388円で終えた。年初来高値を更新し、2021年11月下旬以来、約1年半ぶりの高値を付けた。前回のレポート「日本株の強さ」で指摘した通り、相場の地合いが良くなっている。背景にはほぼ出そろった決算発表の内容が悪くなかったこと、外国人の買いが継続していることなどがある。東証が発表した5月第1週の投資部門別売買動向によると、海外投資家は現物株を1602億円買い越した。買い越しは6週連続で、その累計額は2兆3183億円に達している。今週の堅調相場から察するに、外国人の買い越しは7週連続となったことは想像に難くない。

さらに言えば、欧米では依然として金融引き締めの状況が続く一方、日銀は金融緩和を少なくとも向こう1年以上は続ける見通しであることや東証の資本効率改善要請を受けた企業が自社株買いなど株主還元策を強化していていることなどが日本株相場の根底を支えている。

ここまで来れば、日経平均3万円は指呼の間だ。実際、あと2%上昇すれば届く。この勢いなら2、3営業日もあれば届きそうである。来週にも日経平均3万円の大台回復が見られるかもしれない。

ちょうど3ヶ月前に「5月に3万円」というレポートを書いた。自分のヨミ通りの展開だから違和感はないのだが…。

しかし、正直に言えば、「3万円」の「中身」が違う。僕の予想は企業業績が回復してEPSが向上し、バリュエーションの切り上がりがないままでも自然体で3万円に届くだろうというものだった。確かに、企業業績は悪くない。しかし、決算がほぼ出そろって、今期の予想EPSが切れ下がってしまったという点は予想に反する。それほど問題にしなくてもよいかもしれない(この点は後述する)が、事実は事実、数字は数字である。

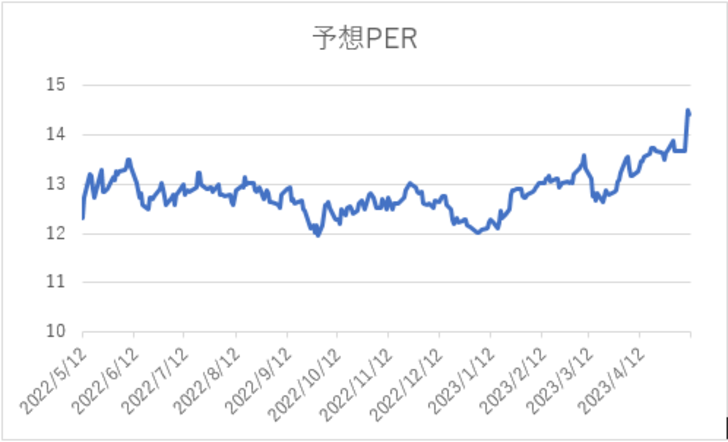

この結果、日経平均の予想PERは14倍台半ばに上昇した。

これは過去1年間の予想PERの平均12.8倍と比べて、いかにも割高に見える。

ここまで日本株が買われてきた背景のひとつに、「

予想PERの上昇で、

決算発表も一巡し、業績絡みの材料も出尽くすタイミングだ。3万円の大台を前にして、ここからは利益確定売りも増えてくるだろう。仮に3万円をつけたとしても、一気に上値追いというよりは、目標達成感からの売りが優勢になるかもしれない。

しかし、このEPSの低下要因は、前期に好況を謳歌した業界の反動減である。具体的には商社と海運だ。

バフェットの投資で注目されている商社株。大手総合商社の4社が純利益で過去最高を更新するなど前期は文句なしの好決算だった。しかし、2024年3月期は一転して全社が減益を見込む。資源高の一服やコロナウイルス禍で増えた一時的な需要の反動などが要因だ。

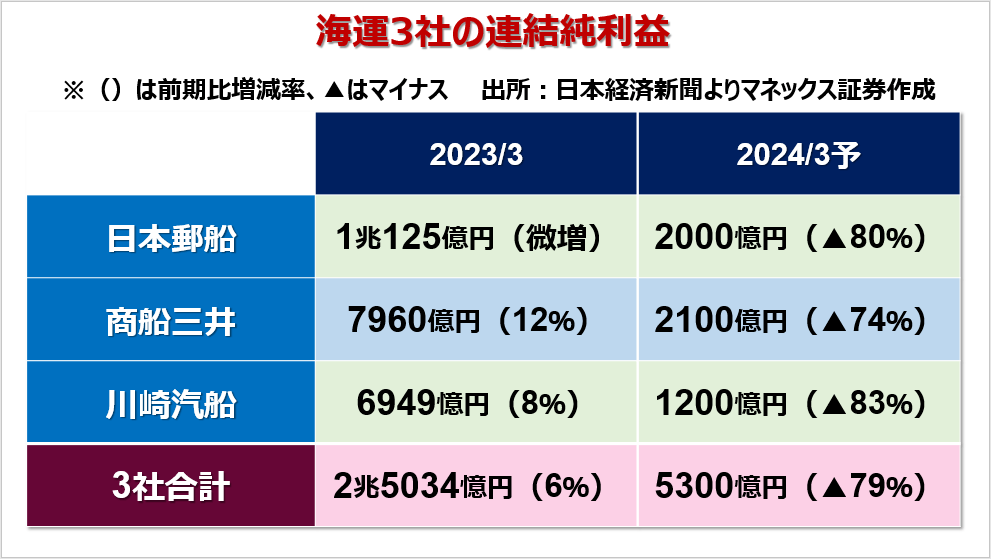

同じ構図が海運株だ。前期は大手3社とも純利益で過去最高を更新したが、2024年3月期はそろって大幅減益を見込む。物流の正常化に伴い、高騰していた運賃が下落したことが要因だ。純利益の合計は前期比8割減の5300億円に落ち込む。

ただし、商社にしても海運にしても、好調だった市況が悪化、しかもコロナ禍の特需が剥落したといえばそれまでのことだ。原材料高に苦しんできた自動車をはじめ、グローバル製造業は稼ぐ力が戻ってきた。市況産業の大幅減益によるEPS低下より、主力産業の業績回復に目を向ければ日本株はまだまだ買える。

PERも過去1年で見れば、割高に見えるが、アベノミクス相場開始以来の2013年から過去10年の平均PERは15倍強である。まだ過去平均の平均に戻る過程である。極端に割安ではないが、割高というわけでは全然ない。日本のゼロ金利を考えれば、日本株のバリュエーションはむしろまだ割安なままである。