デジタル決済領域で近年、大きな注目を集めたのがBNPLサービスだ。商品購入時の「後払い」に新たな選択肢をもたらし、株式市場でも脚光を浴びた。

しかし例によって、市場は極端にふれる。米国のBNPL専業Affirm Holdings(アファーム・ホールディングス)は、株価がピーク時の17分の1以上にも落ち込んだ。直近の時価総額は27.5億ドルである。

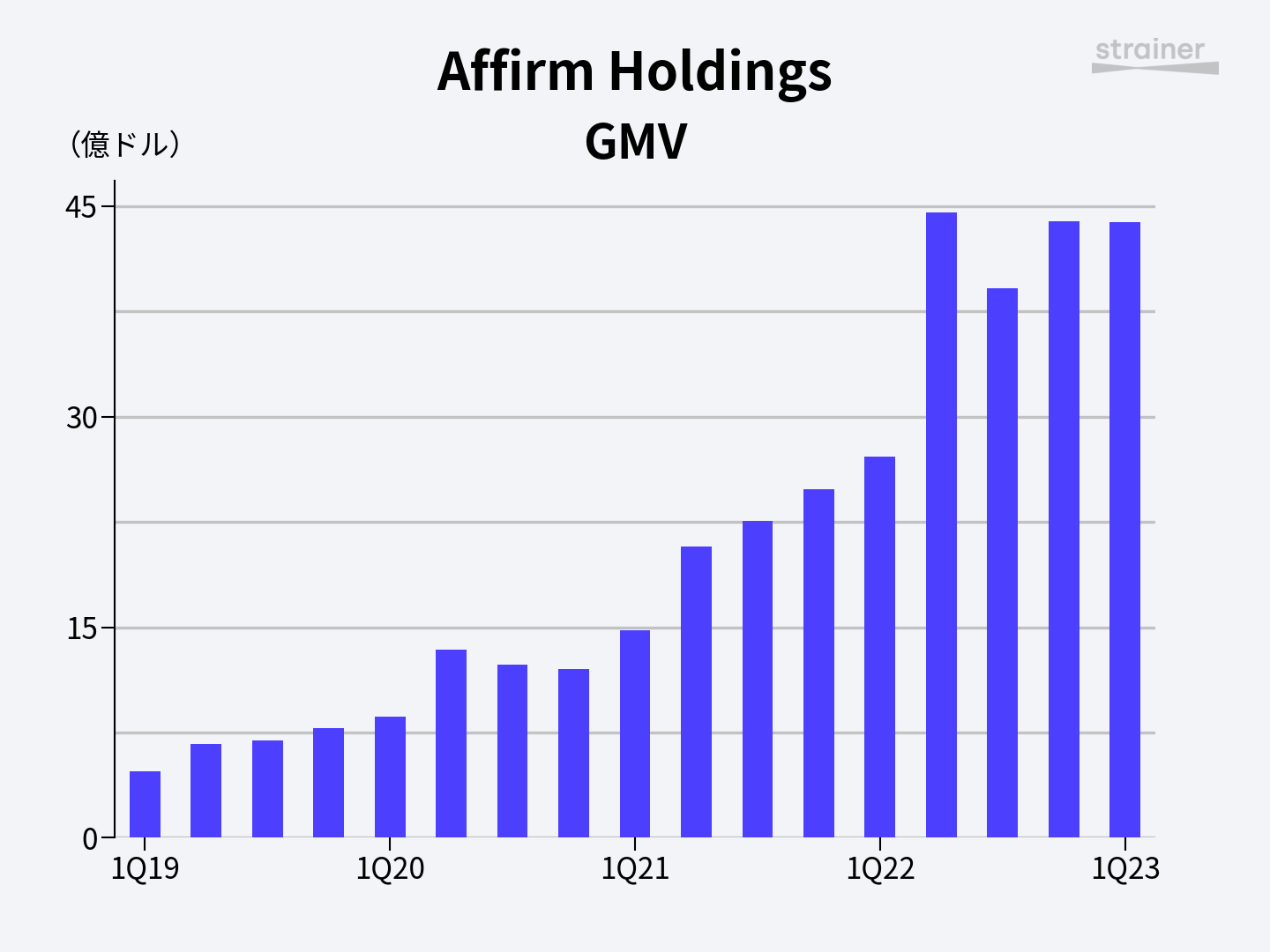

流通総額は伸びている。赤字は前からのことで、変わったのは市場の反応だ。とはいえ今が妥当な評価なのか、あるいは過小評価に振れてしまったかは判断の分かれるところとなるだろう。

CEOのマックス・レブチンは同社の展望について前向きな態度を保つ。今期中には営業黒字化(Non-GAAP)を宣言するなど、収益改善にも自信を見せている。

今回の記事では、まずAffirmのビジネスモデルについて改めて整理する。その上で、BNPL領域の市場環境と今後の展望、マックス・レブチンが語る今後の道筋について徹底解説する。

透明性高く、シンプルな後払い決済

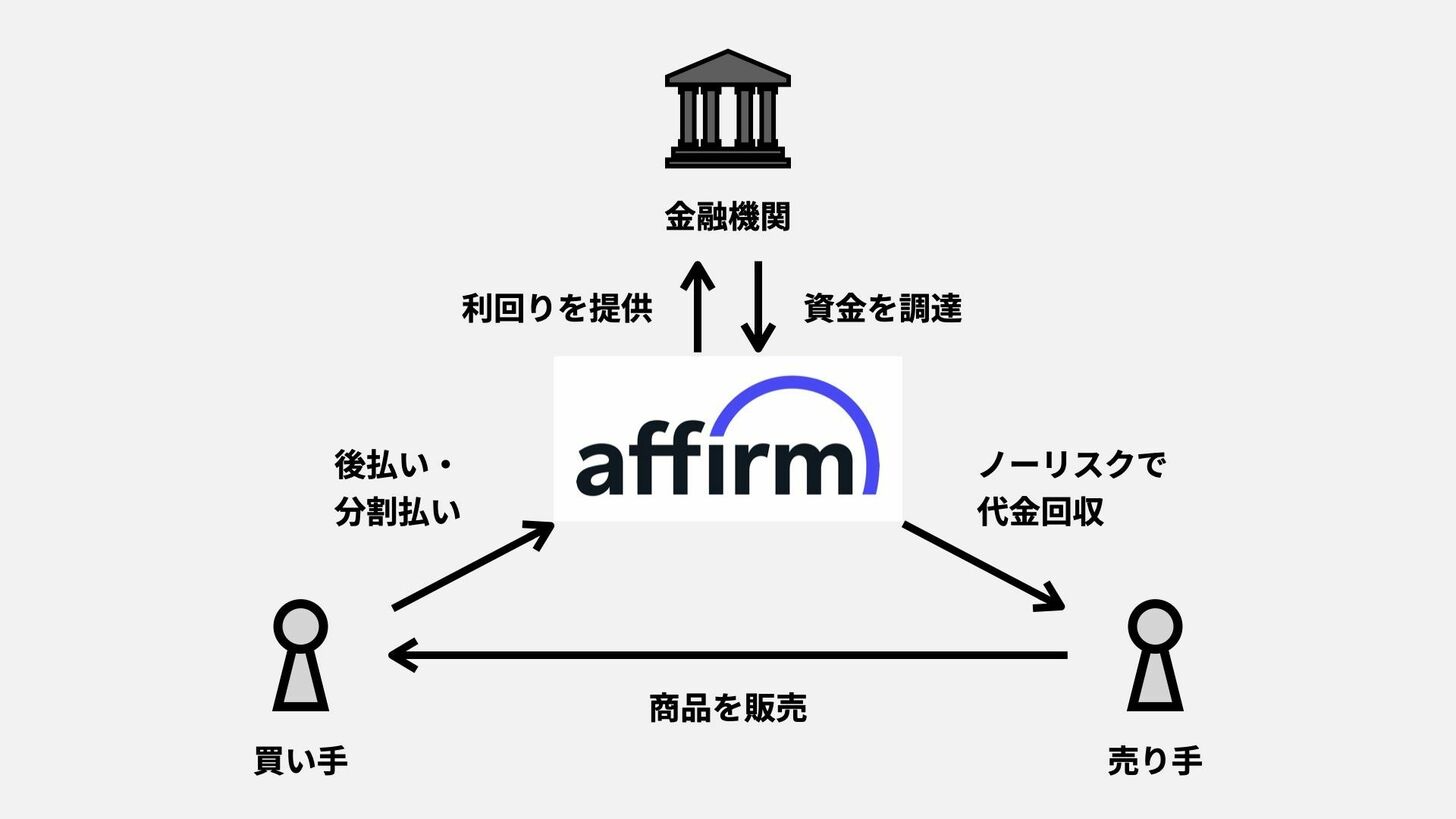

Affirmのビジネスモデルは、大まかに次のようなものだ。買い手(消費者)と売り手(マーチャント)をつなぎ、間に入ったAffirmが後払いサービスを提供する。

後払いサービスにも色々な形があるが、彼らの信条は「誠実さ」である。支払いが遅れた場合のレイトフィーは課さず、事前に合意しておいた金利だけを徴収する。

売り手から見たBNPLサービスの価値は、購買意欲の促進にある。高額商品でも買ってもらいやすくなるが、売り手は信用リスクを負わない。買い手から見た金利をゼロに設定する代わり、売り手が手数料を払う場合もある。

Affirmが急成長した背景には、クレジットカード全般が抱える問題がある。米国の消費者は、「今購入して、永遠に払い続ける(Buy Now, Pay Forever)」ケースが少なくないのだ。

そこでAffirmは「透明性」「シンプルさ」を前面に押し出し、買い手が返済地獄に陥らなくて済むようサービスを設計した。こうして得たのは、「柔軟性」「コントロール」に関する評価だ。消費者思いであること。これこそが、Affirmが崩してはいけない会社としての価値観である。

Affirmの後払いサービスが有する特徴

Affirmが展開する一見シンプルなサービスの裏側には、金融サービスならではの複雑さが潜んでいる。

まず重要なのが「貸し倒れ」の問題だ。同社において「クレジットパフォーマンスの最適化」は、最優先事項にすら掲げられる。貸したお金の回収確度を高め、儲けを生まなくてはならない。

彼らが扱うクレジットには大きな特徴がある。貸し出し期間の加重平均は4.6ヶ月。金融機関が数年から数十年というローンを貸し出すのに比べれば、とても短いのだ。

回収サイクルが短いことは、Affirmのようなテクノロジー企業にとって重要な意味を持つ。貸し出しの頻度が多くなり、得られるデータが増え、リスク算定に活用しやすくなる。

Affirmは、過去データ等をもとに取引をスコア化し、リスクの大小を測る。その上で、どこまでリスクを許容するかを決めるのだ。CFOのマイケル・リンフォード(Michael Linford)は、「貸し倒れによる損失の度合いは、選択の問題だ」と言う。

経済環境の変化にも対応しやすい。失業率の上昇、急なインフレ、金利上昇といった変化があれば、それらを反映する。信用リスクの測り方という面でも、貸し出しサイクルという面でも、伝統的な金融機関と比べてはるかに小回りが効くのである。

事業を伸ばす上で重要な「もう1つの存在」

貸し出し原資は「資本パートナー」、つまりは金融機関から調達する。バランスシート上に載るものもあれば、そうでない(証券化された)ものもある。割合的には後者が大きい。

Affirmが持つもう1つの事業的側面は、消費者から得た債権を通じて、資本パートナーに利回りを提供すること。資本パートナー側も、自分では手を出せない貸出で収益が得られるなら協力して損はない。

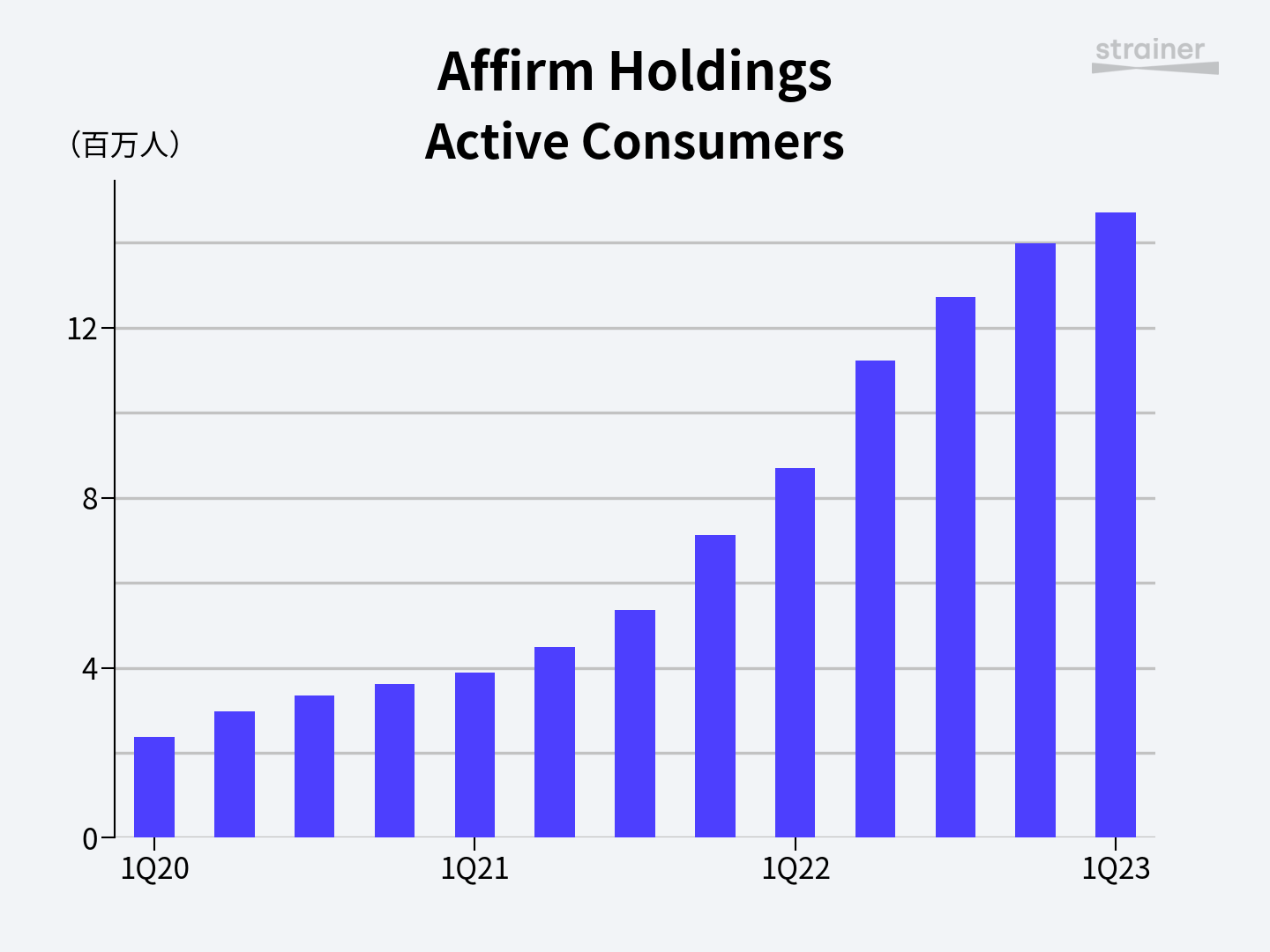

消費者と事業者、金融機関の間に立って「利鞘」を稼ぐことこそ、Affirmの生業と言える。だから同社では「貸し倒れを減らしつつ多くの消費者を集める」ことが重要だ。多くの買い手がいれば、売り手も集められる。

直近四半期、Affirmは貸し出しキャパシティを4.7億ドル増やし、総額111億ドルとした。足元の急変する市場環境にも関わらずだ。これによって実現可能な年間GMVは240億ドルを超える。

Affirmの貸し倒れ(Delinquency)率は、給付金などの影響もあってパンデミック下で大きく低下。その後は上昇した。しかしそれでも、コロナ前の水準よりは低く抑えられている。

コロナ禍で貸し倒れ率が低下した背景には、ホームフィットネス「Peloton」の売上依存度が大きく上昇したこともある。高額なPelotonのフィットネスバイクを買う人は、それまで対象とした消費者と比べ良好な信用スコアをもつ人が多い。必然的に貸し倒れ率も低下することになった。

BNPLの真価は景気後退下でこそ発揮?

株式市場において、Affirmへの評価が低迷することになった要因はいくつも思い浮かぶ。赤字のテック企業全般への逆風、売上成長の鈍化とテイクレートの低下、金利上昇による取引コスト上昇も懸念だ。

競争環境の厳しさも、よく指摘される。Blockが買収したAfterpay、欧州発のKlarna、レブチン自身が創業メンバーだったPayPalなど。どこも勢いがあり、資本力だけを見ればAffirmに優位性はない。

2022年の中頃には、AppleがBNPLサービスに参入することも明らかになった。金利や手数料なしで分割払いが可能になるというチート的競合の出現だ。マスターカードとの連携によって実現し、事業者側の対応も必要ない。

それでもレブチンは、楽観的な姿勢を崩さない。1つの理由は、BNPL市場がまだまだ未開拓で伸び代を残していること。もう1つは利用場面の違いだ。「Apple Pay Later」は最大6週間での分割払いにのみ対応し、高額な商品を買うには適さない。

そもそも、AppleユーザーとAffirmの利用者では、消費者としての層が大きく異なる点も重要だ。Appleユーザーには、ピカピカの信用力を持った人が多い。しかし、Affirmは必ずしもそうではないのだ。

景気後退とインフレが、BNPLサービス全般への懸念につながっている点にも、レブチンは疑問を呈する。こうした局面でこそ、消費者にとって「購買力の確保」が喫緊の問題となる。適切な方法で後払いができることは、消費者にとって真に必要なことであると断言する。

レブチンは、経済環境が不透明になるほど、BNPLサービスの需要は拡大するとすら言う。重要なのは「返済できそうな決済だけを受け付ける」こと。むやみに流通総額を肥大化させたBNPLと、そうでないものの差がいずれ顕在化するかもしれない。

CFPBレポートにも「方針に変化なし」

2022年、米国の消費者金融保護局(CFPB)はBNPLサービス全般に関するレポートを公開。急激に拡大したBNPLの現状を確認するとともに、消費者に害をなす可能性に警鐘を鳴らした。

象徴的なデータを幾つか紹介しよう。

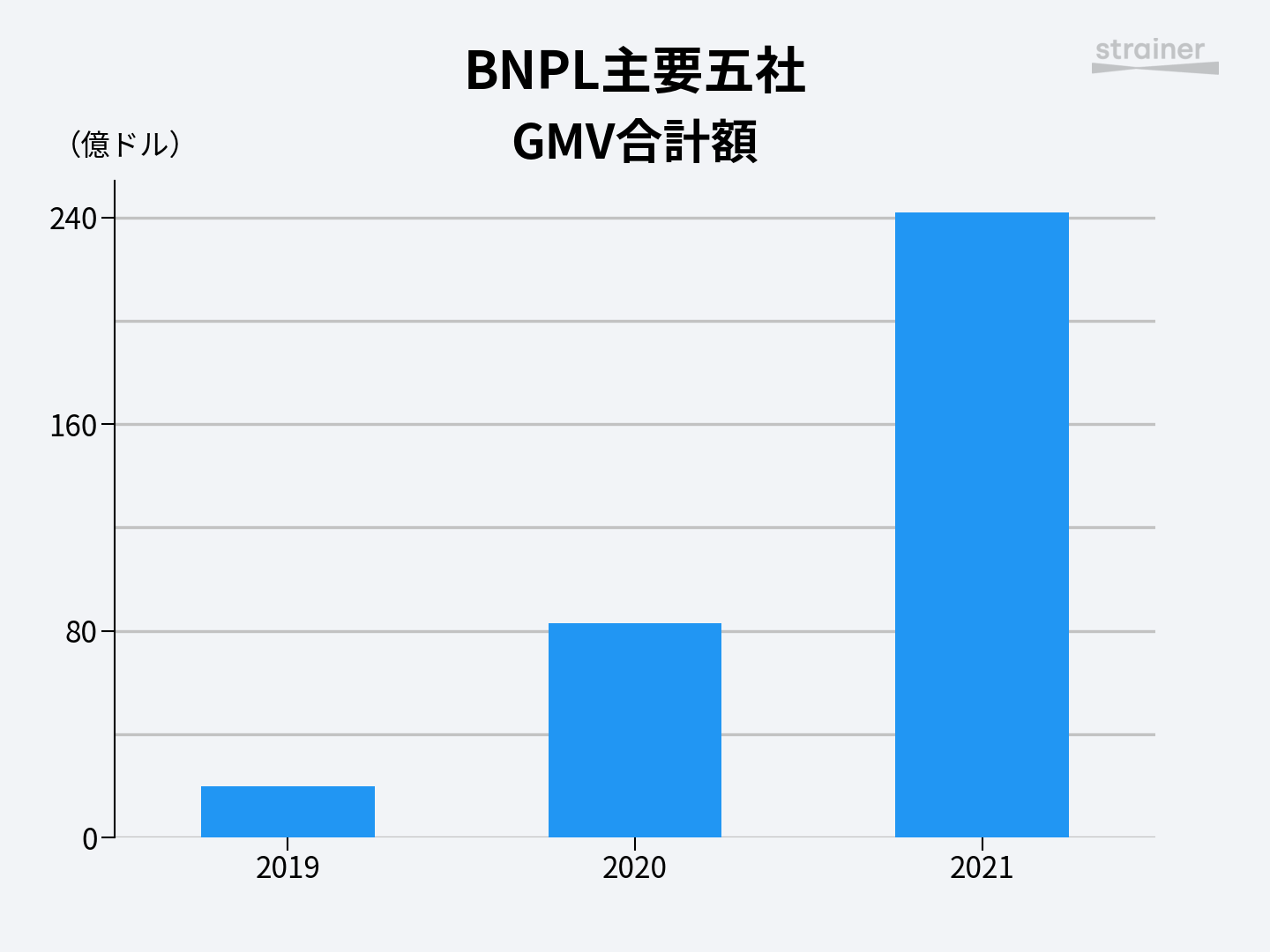

まず1つは、5つの主要プレイヤー(Affirm, Afterpay, Klarna, PayPal, Zip)の取扱総額だ。2019年にわずか20億ドルだったのが、2020年には83億ドル。2021年には242億ドルと、爆発的に拡大したことがわかる。

米国以外もあるため単純比較はできないが、Affirmの2021年GMVは合計119億ドルほど。Afterpayの北米GMV(2021年6月期)は98億ドルだった。

BNPLが広く浸透しつつあることの証拠として、利用カテゴリの多様化も指摘する。2019年にはアパレル・美容が80.1%を占めていたが、2021年には58.6%まで低下した。

続いて「レイトフィー」に関する状況だ。2020年、BNPL利用者のうち7.8%が一度以上レイトフィーを課されたことがあり、2021年には10.5%に拡大した。

最後に、後払いを申し込んだ利用者の承認割合である。2020年には69%だったのが、2021年には73%へと拡大した。政府からの支援金が打ち切られ、消費者の懐事情が厳しくなっていたにも関わらずだ。

レブチンは、自分の発言がレポートで引用されたことを喜んでいる。「クレジットカードその他の金融サービスは、消費者の誤った行動から利益を得る有害な金融商品だ」という箇所だ。

レポートは、必ずしもBNPLサービスに対して否定的ではなかった。「貸し出しを通じて信用履歴が積み上げられると良い」という箇所は、レブチンも「最も面白いポイントだ」とコメント。規制当局との対話にはオープンだが、目指すところは変わらないと強調した。

スーパーアプリとDebit+の進捗

レブチンは、Affirmが「BNPLサービス」として一括りにされるのが好きではないようだ。彼が解決したい課題は、旧来のクレジットカード産業が持つ「負」。後払いはその大きな要素だが、それが全てでもない。

貼られたレッテルを払拭するように、Affirmは2つの野心的な取り組みに進んでいる。1つは「スーパーアプリ」への展開だ。2022年初めに発表したもので、後払いだけでなく、買い物やキャッシュバック、3.25%の金利がつく貯蓄口座としても使える。

もう1つは「Debit+」というデビットカードである。レブチンは、クレジットカードが持つ問題を再三主張しながらも、「カード1枚で決済できる」手軽さが良いものであることを認める。

デビットカードによって対面決済での存在感を高められれば、Affirmの事業も更なる広がりが生まれる。Debit+での支払いは、後から「分割払い」に変更することも可能だ。

直近では、利用者を限定しながらユニットエコノミクス(ユーザーあたりの経済性)が必要な水準になるよう試行錯誤を進める。今までとは毛色の違う損失が発生することが分かり、一般公開は少し先になりそうだ。

Affirmは今期末までにNon-GAAPベースでの営業黒字化を宣言する。この予想にDebit+は含まれない。「Debit+の損失が予想以上だったので赤字になりました」ということがないよう慎重に事を進めている。

創業10年で米EC市場の2%を担う存在に

Affirmが一時期、市場での評価を高めた理由の1つに大手プレイヤーとの連携がある。Amazonやウォルマート、ターゲット、エクスペディアなど、名だたる事業者に対応している。

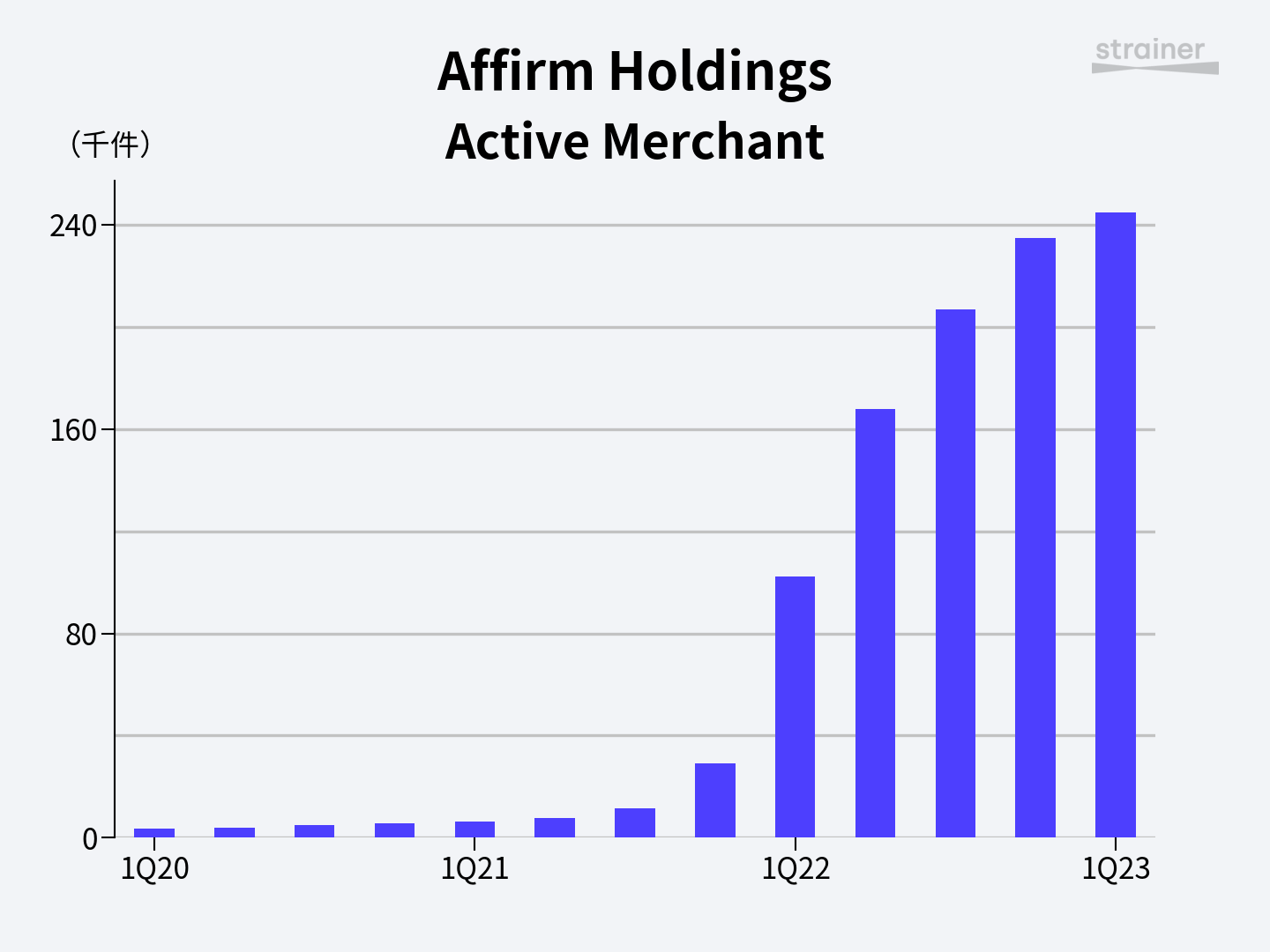

ShopifyやBigCommerceとの連携でも、対応するマーチャント数を大幅に増やした。米国のオンライン通販では、実に60%が何らかの形でAffirmと連携しているという。

直近では非物販、サービスコマースの利用が増えている。代表的なのは旅行サービス全般で、チケット販売も堅調。航空業界やホテル業界は、BNPLサービスが最も浸透していない業界だと期待を見せる。

Affirmは創業10年にして、米国のEコマース市場全体の2%を担う存在になった。前述のとおり、事業者の連携自体は60%に対応可能で、BNPL自体がどれだけ普及していくかが最大の焦点と言える。

直近の注目は、今期中の営業黒字化(Non-GAAP)が現実になるかだ。現時点でAffirmは、従業員のレイオフを行わない。新規採用は抑制するというが、黒字化にはさらなる収益の拡大が必要だ。

よく指摘されるテイクレート(※ RLTCベース)の動向も注視したい。Affirm自身はテイクレートとして「3〜4%」を長期的な目標としているが、現状は4.2%。第2四半期には下がる見込みだという。

理由の1つは、売上比率が利付ローン(interest-bearing loans)に傾く見込みだから。利付ローンでは売上も分割計上される。反対に、ゼロ金利販売(0% APR)だとGMVと売上が同時計上され、後者のテイクレートがより高く見える。金利上昇によるテイクレートへの影響もあるという。

※ RLTC(Revenue Less Transaction Costs)

売上から取引コストを除いたもので、Affirmにとっての粗利に相当。今期は通期6.75億ドルで着地する見込み。