企業決算めぐりをしていたところ、目についたのが「Lovesac(ラブサック)」だ。ややマニアックな銘柄だが、米国の家具販売メーカーである。

祖業は巨大なビーズクッション。「人をダメにするソファ」の元祖とも言えるものだ。その後は組み合わせ可能なソファ「Sactionals」へと展開、独自の成長を続けてきた。

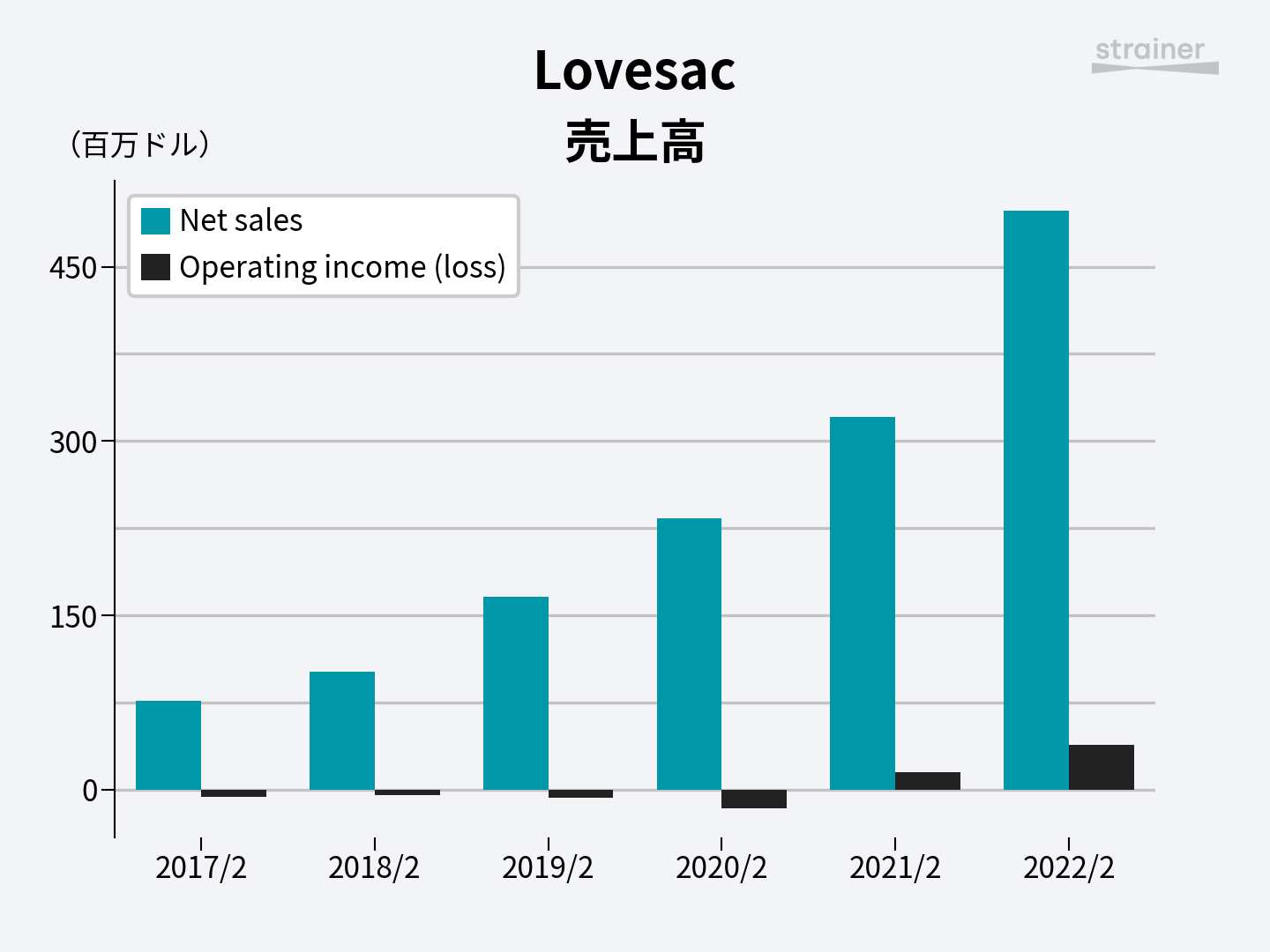

ところが、株式市場の評価は厳しい。2020年からの巣篭もりで20倍以上に膨れ上がった株価は、4分の1以下に下落。時価総額は3億ドルを下回るまでに低迷した。

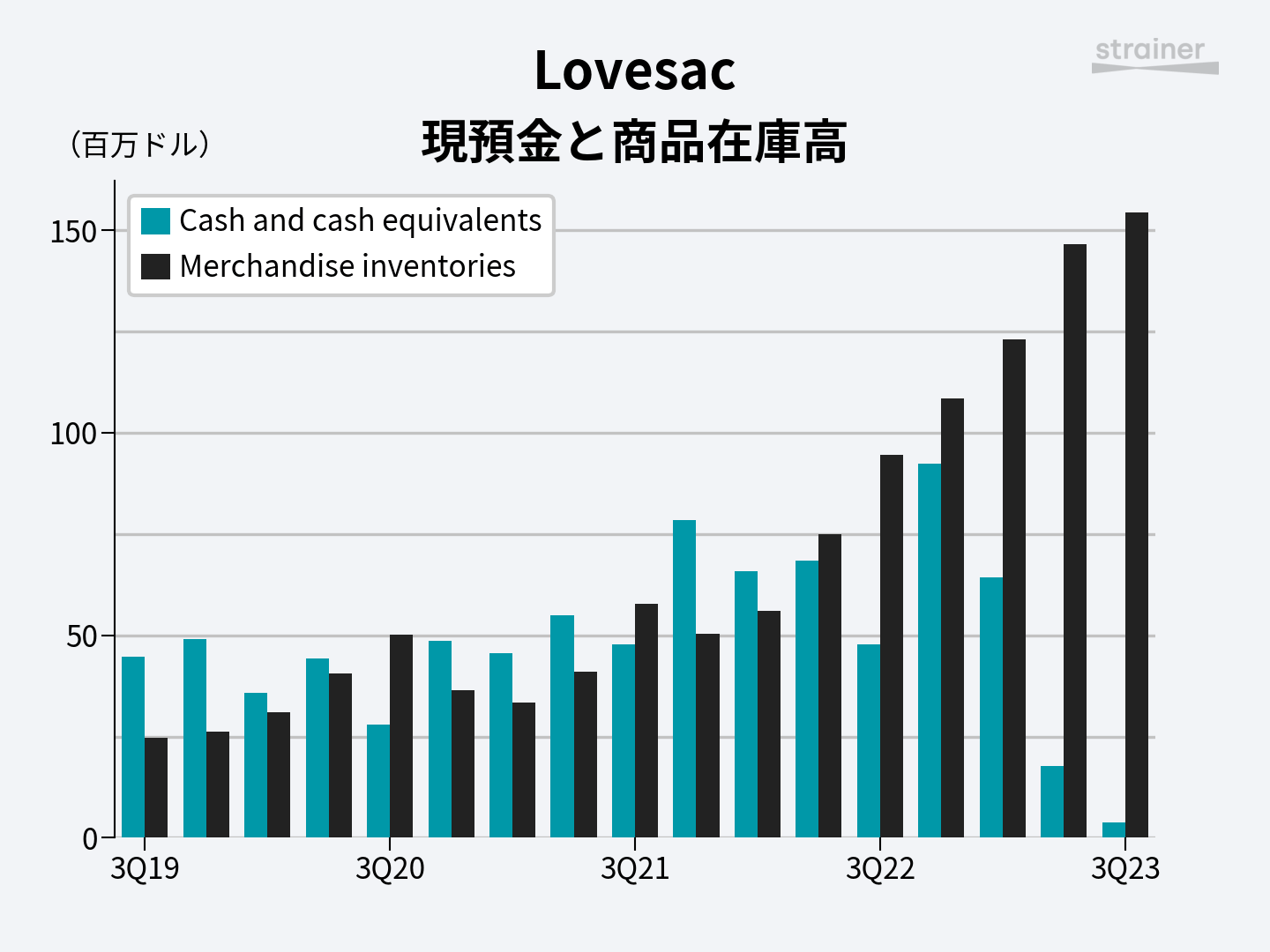

さらに気になるのは、同社のキャッシュポジションである。2022年10月末時点での金額は、わずか380万ドル。売上高5億ドル規模の小売企業としては、どう考えても不安だ。その一方、在庫は増えている。

決算発表でCEOは、自信満々なコメントをしている。曰く、在庫を増やしているのは意図的で、来たる4Qには絶好調が見込まれる。果たして彼の発言は信用できるのだろうか?

Lovesacのユニークなビジネスモデル

まずはLovesacの近況について、簡単におさらいしよう。先述した「Sacs」「Sactionals」に加え、2021年発売した「StealthTech」の3つを主に販売している。

Sactionalsは「組み合わせ自由」なパーツとして購入でき、思い思いの形にソファを組み立てられる。この拡張性が、創業者ショーン・ネルソンがこだわって作り上げた独自のビジネスモデルにつながる。

まず、商品の形が一貫しているので在庫管理が楽だ。賞味期限なんてものはないので、倉庫に積み上げておけばよい。配送も(大型家具ではなく)通常の物流サービスを使って送ることができる。

ヘビーユーザーほどパーツを「追加買い」するため、家具でありながら「アップセル」の側面が強いのも大きな特徴だ。

世間で“サステナブル”が声高に叫ばれる前から、Sactionalsは「一生使える家具」として設計・製造されてきた。それができるのも、この拡張性ゆえだ。全て買い替えてもらう必要はなく、ただパーツを追加すればいい。

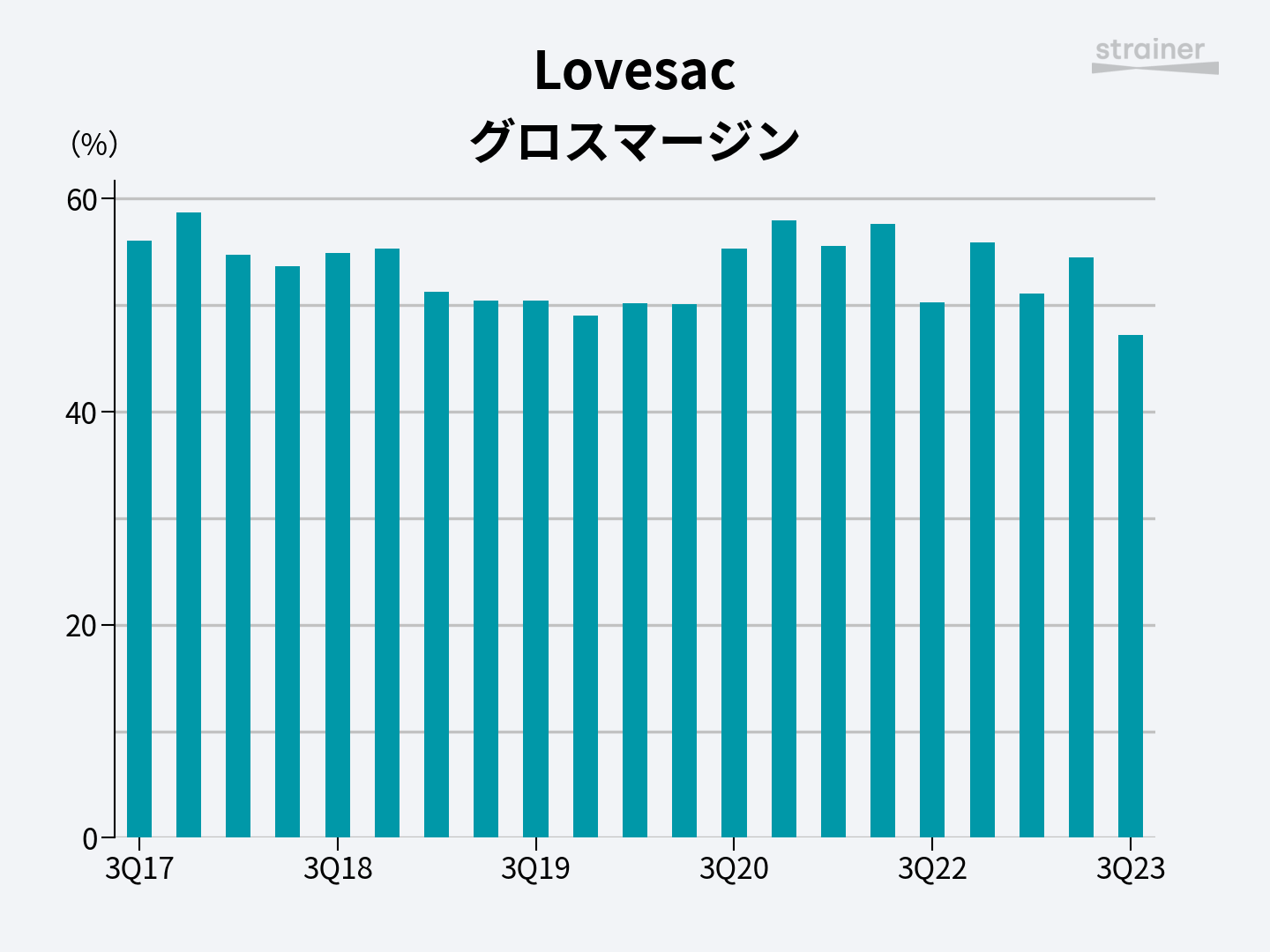

配送料が低いことは、送料無料・60日トライアルという太っ腹な顧客サービスにもつながる。それでいて、売上原価率(配送費込み)はおおむね45%から50%と、安定した収益性を維持し続けてきた。

家具であり家電の新商品「StealthTech」

創業して25年を経過したLovesacが昨年、満を持して発売した新商品が「StealthTech」だ。形はSactionalsと同一だが、オーディオ再生機能付きという、これまたユニークな商品である。

商品名の通り、一見すると通常のソファと変わらない。それでいて、一度スイッチをオンにすればリッチなオーディオに包まれる(らしい)。数を増やせば、それだけ出てくる音も豊かになるという。

オーディオはスマートフォンアプリで操作でき、室内で映画やテレビを見るときの体験をさらに高めてくれる。「ただ聞くんじゃない。感じるんだ」というのが謳い文句だ。

StealthTech発売で販促方法にも変化

StealthTechの発売は、Lovesacにとって「ゲームチェンジャー」だとCEOショーン・ネルソンはいう。

ただ組み合わせられるソファなら、模倣も難しくない。ネット通販上には、Sactionalsのコピー商品が大量にある。StealthTechでは、鍵となる部分の特許をLovesac自身が取得しているという。

顧客単価を高める効果も表れている。SactionalsとStealthTechを組み合わせると、平均注文単価が9,000ドル近くなる。これはSactionalsだけを買う場合の平均と比べて3倍近い。

オーディオ機能との組み合わせで、販促にも広がりが出てきた。2022年9月には、Disney+の新作『Hocus Pocus 2』とコラボ。実態は単なる販促で、応募抽選で最大1万ドル相当のSactionals + StealthTechがもらえるというものだった。

電化製品とは関係ないが、米ブランド『アリス アンド オリビア』とのコラボも実現、Sacsがド派手なビーズクッションになった。9月のニューヨークファッションウィークでは、数十億件というインプレッション(表示回数)を獲得したという。

ショールーム軸に「タッチポイント」拡大

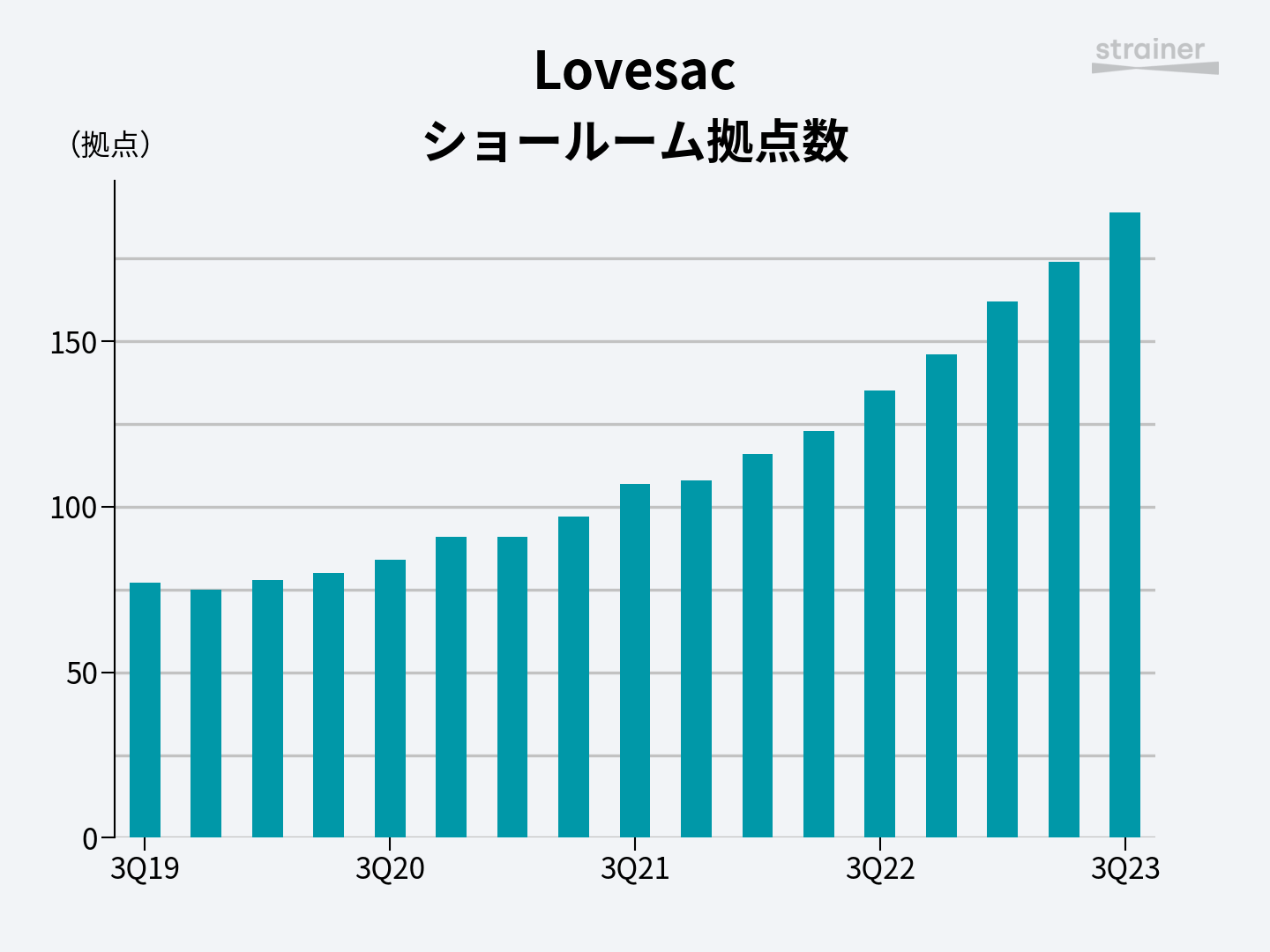

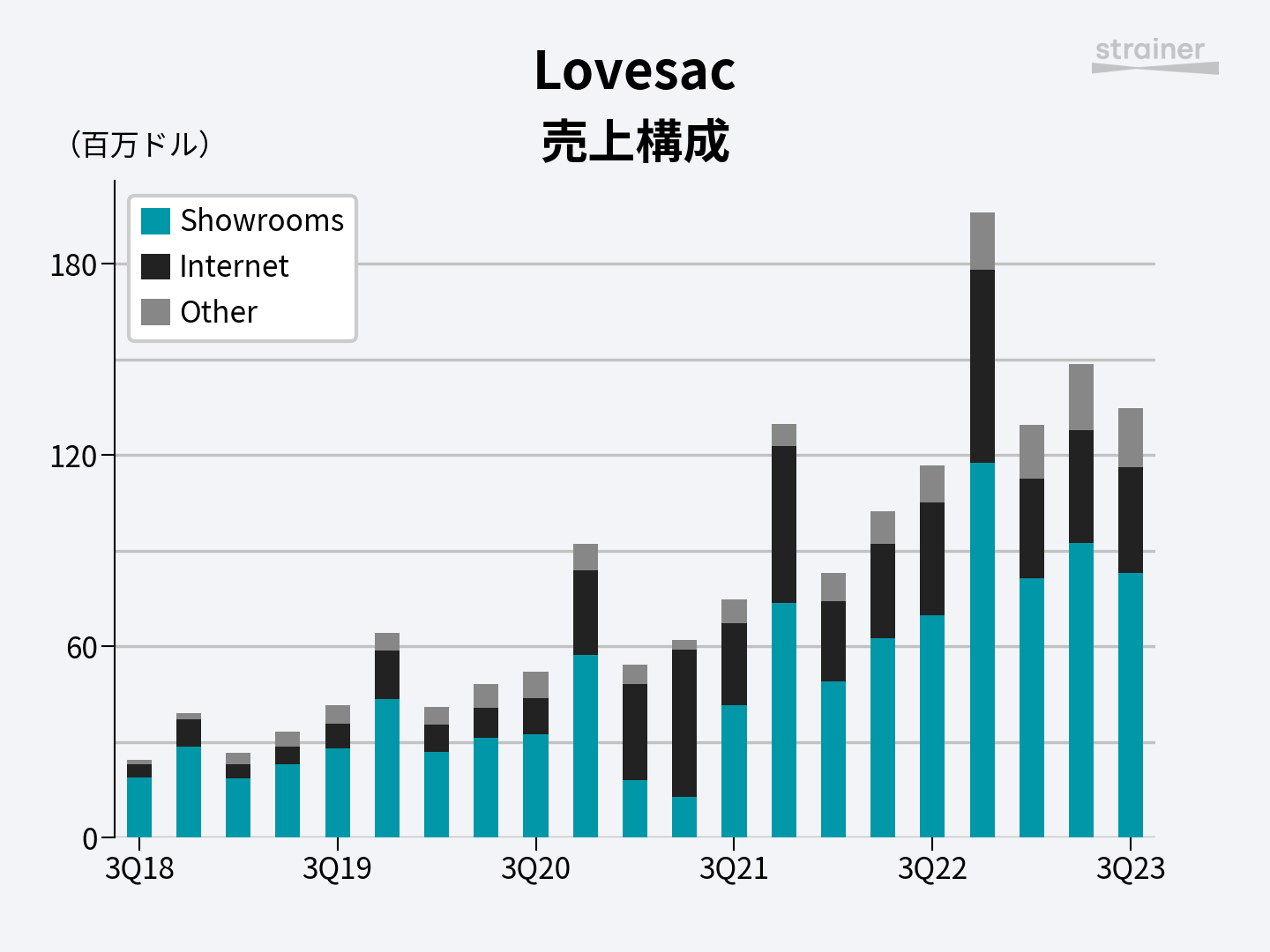

成長戦略として重視するのがショールームだ。販売チャネルとして機能するのはもちろん、ブランドを知る起点になる。新商品「StealthTech」の良さを知ってもらうには「感じて」もらうのが1番だ。

開設初年度のショールーム売上は拠点当たり140〜150万ドルほどで、投資回収にかかる期間(Payback period)は2年以内だ。直近の3Q23決算では、約1年にまで短縮されたとアピールしていた。

ショールーム以外に、「キオスク」「モバイルコンシェルジュ」などと呼ばれる小規模のタッチポイントも積極的に展開。モバイルコンシェルジュというのは、自動車積載型の移動ショールームである。

コストコでのポップアップ営業も再開し、確かな手応えを掴んでいるという。家電量販店ベストバイでも17のショップ内店舗を追加、計22店舗をベストバイ店内で営業する。これらはショールームではなく「その他」のチャネルとして分類される。

マーケティングにも力を入れる。テレビやデジタルでの認知獲得広告に加え、SNSや検索エンジンによる成果向上にも取り組む。Facebook、Instagramのフォロワー数は各85.4万人、51.4万人に達するなど存在感も拡大した。

「カツカツ」の現預金、その理由とは?

さて、冒頭の問題に立ち戻ろう。Lovesacのキャッシュポジションが、恐ろしいまでの勢いで減少している。こんなものを見せられたら、誰だって不安になるに違いない。

ところが、決算での言動を見る限りショーン・ネルソンCEOは自信満々だ。発言の一部を以下に列挙する。

「Lovesacの商品は、フェデックスなど通常の配達サービスで、注文からたった数日で届けられる。配送が遅れて売上の足かせになることが多い競合とは、そこが違う」

「210を超える物理拠点を有し(多くはショッピングモール)、我々は売上と利益、キャッシュフローに関して過去最大の四半期のど真ん中にいる。年度末時点での流動性は計7500万ドルで着地する見込みだ」

「我々の在庫には季節性がなく、流行リスクがないよう意図的に作られいる。その大半は数点のSKUからなる。Sactionalsをはじめとする商品群は、陳腐化のアンチテーゼのようなものだ」

「十分な在庫を積み上げておくことで、市場シェアを十分に掴める。年末ホリデーシーズンを経て在庫水準は平常に近づき、運転資金のキャッシュフローはプラスに転じるだろう」

「我々の市場機会(ソファ + ホームオーディオ)は462億ドルと巨大だ。成長の余地はまだ長く残されている」

なお、サプライチェーン逼迫により、Lovesacのグロスマージン(粗利率)は直近5年間で最低水準に低迷している。物流上の優位性があるのは確かだろうが、問題と無縁でいられるわけでは勿論ない。

信じるも信じないも、あなた次第

ネルソンCEOが言いたいのは、要するにこういうことだ。「大量に在庫積んでるけど、在庫リスク低いから大丈夫!年末ホリデーシーズン、めちゃ売れると思う!俺たちの市場機会、めちゃでかい!」

CFOのドナ・デロモも「積み上がった在庫は競争優位性になる」と胸を張る。商品が足りなくなるよりは良く、仮に売れ残っても割引販売する必要がないと考えているようである。

足元のキャッシュ残高は380万ドルだが、3600万ドルの信用枠を確保しており、現時点での借入はない。なので、ギリギリまでキャッシュを使い切っても大丈夫(?)というわけだ。

上記は「信じるも信じないもあなた次第」という類のものだ。少なくとも株式市場は信じていないように見える。Lovesacの時価総額は前述した通り3億ドル程度で、実績PER(株価収益率)は10倍を割っている。

4Qの売上成長率は、前年比で一桁台後半〜二桁台中盤%を見込む。3Q決算発表時点ではレンジ上限近辺で推移しているというが、ホリデーシーズン本番はまだこれからだ。

どんな結果になるかは、数ヶ月後の決算で明らかになるだろう。