コストコ・ホールセール(以下、コストコ)といえば、米国ワシントン州に本拠をおく小売チェーン企業だ。日本でも北海道から九州まで31もの「倉庫店」を展開し、将来的には50倉庫店を目指すとみられる。

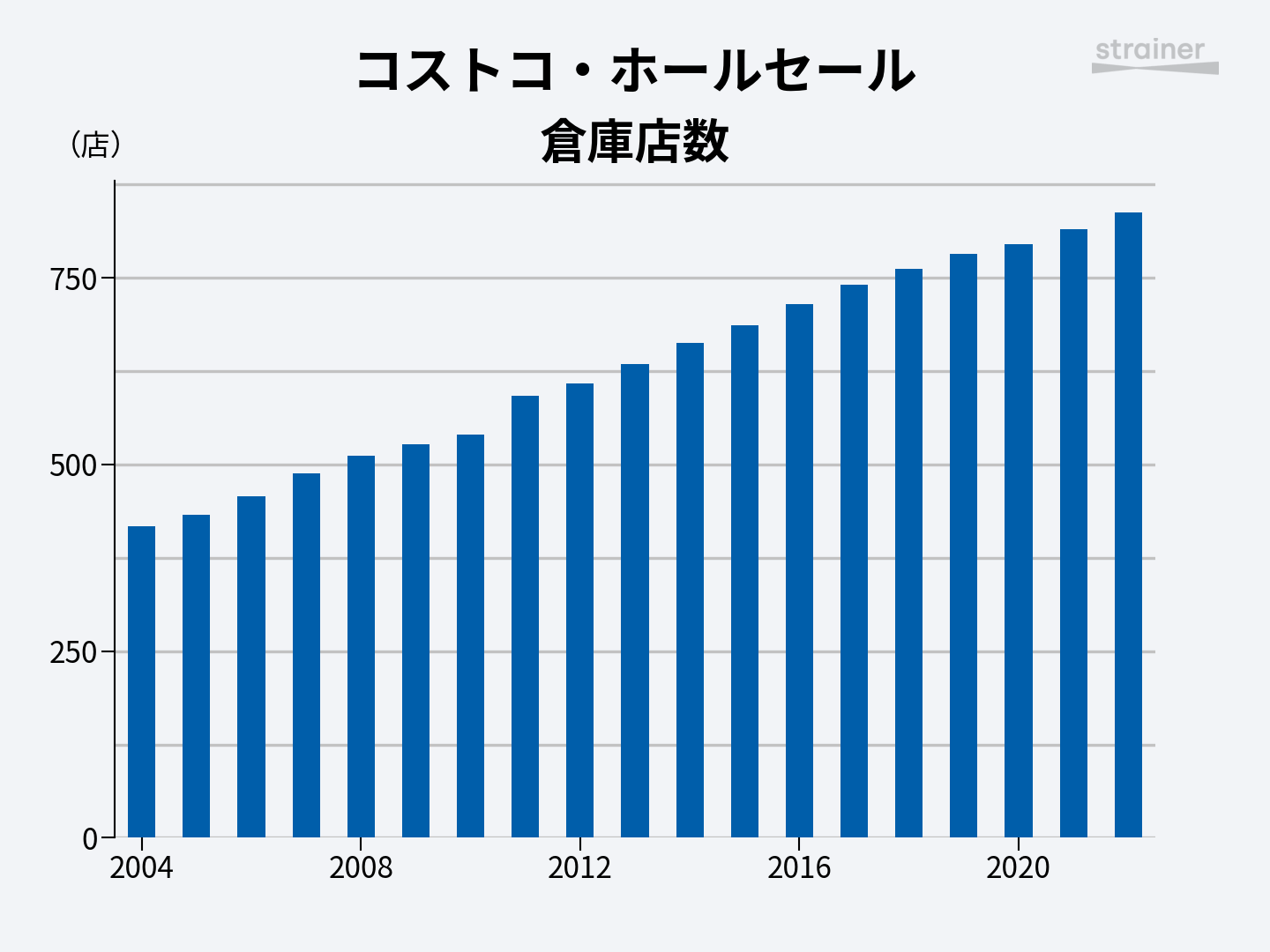

2022年8月時点での倉庫店数は世界で838店。世界的小売チェーンとしては決して多い数ではない。米国一の小売チェーンであるウォルマートは、世界中に10,500もの店舗を抱える。

それでもコストコは、株式市場でトップ級の評価を有する。時価総額は2164億ドルにのぼり、小売チェーンとしてはウォルマート(3992億ドル)、ホームデポ(3343億ドル)についで世界で3番目に大きい。

今回は、そんなコストコのビジネスモデルについて改めて解説する。彼らはいかにして、デジタル時代の波を乗り越える強さを維持しているのだろうか。

メンバーシップ型の倉庫店「コストコ」

コストコは小売チェーンの中でも異質な存在だ。1983年にシアトルで創業し、「メンバーシップ型(会員制)倉庫」というユニークな事業モデルを確立した。

アイデア自体はオリジナルではなかった。カリフォルニア州には1955年に事業家ソル・プライスが「フェドマート」を創業。これが会員制大型ディスカウントショップに発展、コストコの創業者もそこに勤めていた。

ちなみに、ウォルマートという名前は、サム・ウォルトンが「フェドマート」という名前に憧れてつけられた。そのくらい、「フェドマート」は当時の米国小売業界では著名な存在だった。

プライスは1976年、飛行機の格納庫を改造した倉庫店「プライスクラブ」を開店。そして1983年、プライスクラブを模倣する形でコストコが誕生した。やがて1993年にはプライスクラブと合併している。

コストコの事業は、一見とてもシンプルだ。会員制の大型倉庫を展開し、会員に向けて商品を安価で販売する。これによって生まれるビジネスモデル上の強みには、次のようなものがある。

コストコが有するビジネスモデル上の強み

コストコの戦略は、限られた数のナショナルブランドや、プライベートブランド品を大量に仕入れ、会員向けに安価で販売すること。商品カテゴリ自体は多様な一方で、「取り扱う商品数を絞る」のがポイントだ。

倉庫店あたりのSKUは平均して4,000点ほど。一般的なスーパーマーケットのSKUは1万〜数万程度と言われる。コストコはコンビニエンスストアと大差ないことがしばしば指摘される。

こうして生まれる1つ目の強みは、商品当たりの売上高が非常に大きくなることだ。扱う売上が大きいほど、メーカーへの交渉力(バイイングパワー)が強まる。より安く商品を仕入れられれば、倉庫店での販売価格をさらに安くすることもできる。

2つ目の強みは、「在庫の高速回転」だ。限られた品目で大きな売上をあげるため、商品在庫がとてつもないスピードで捌けていく。コストコを訪れる時には気合が入っている会員も少なくなく、「まとめ買い」前提の客も多い。

在庫の回転があまりに速いため、仕入れ費用を支払うより早く商品が売れることも多い。メーカーは早期支払いをすると割引してくれたりするが、その早期支払い期日より早く在庫を捌くことも可能だという。

これによるキャッシュフロー上の優位性は、いくら強調してもし過ぎることはない。結果としてコストコは、非常に薄いグロスマージン(粗利率)で商品を販売しても、利益を出すことができる。

大量の在庫を捌けるため、メーカーから安く商品を仕入れることができ、会員はお得に買い物ができる。会員がたくさん商品を買えば、さらに有利な条件で在庫を仕入れられ...と、見事なまでの好循環がそこにはある。

アマゾンにとって一定の脅威となりうる

物流面の優位性も見逃せない。コストコの店舗は「倉庫店」のため、美しく飾る必要はない。メーカーから送られる在庫は「デポ(depots)」と呼ばれる倉庫、あるいは直接「倉庫店」へと送られる。

各デポには巨大な在庫が積まれ、必要に応じて倉庫店やEコマース購入者へと送られる。(Eコマースでは、サプライヤーからドロップシッピング形式で直送されるケースもある)

平均的な倉庫店のサイズは14.6万平方フィート(≒1.36万㎡)で、東京ドームの10分の3ほどの広さだ。店内はシンプルだが、会員制ゆえの出入り制限があるため、在庫の逸失は業界標準よりも大幅に少ないという。

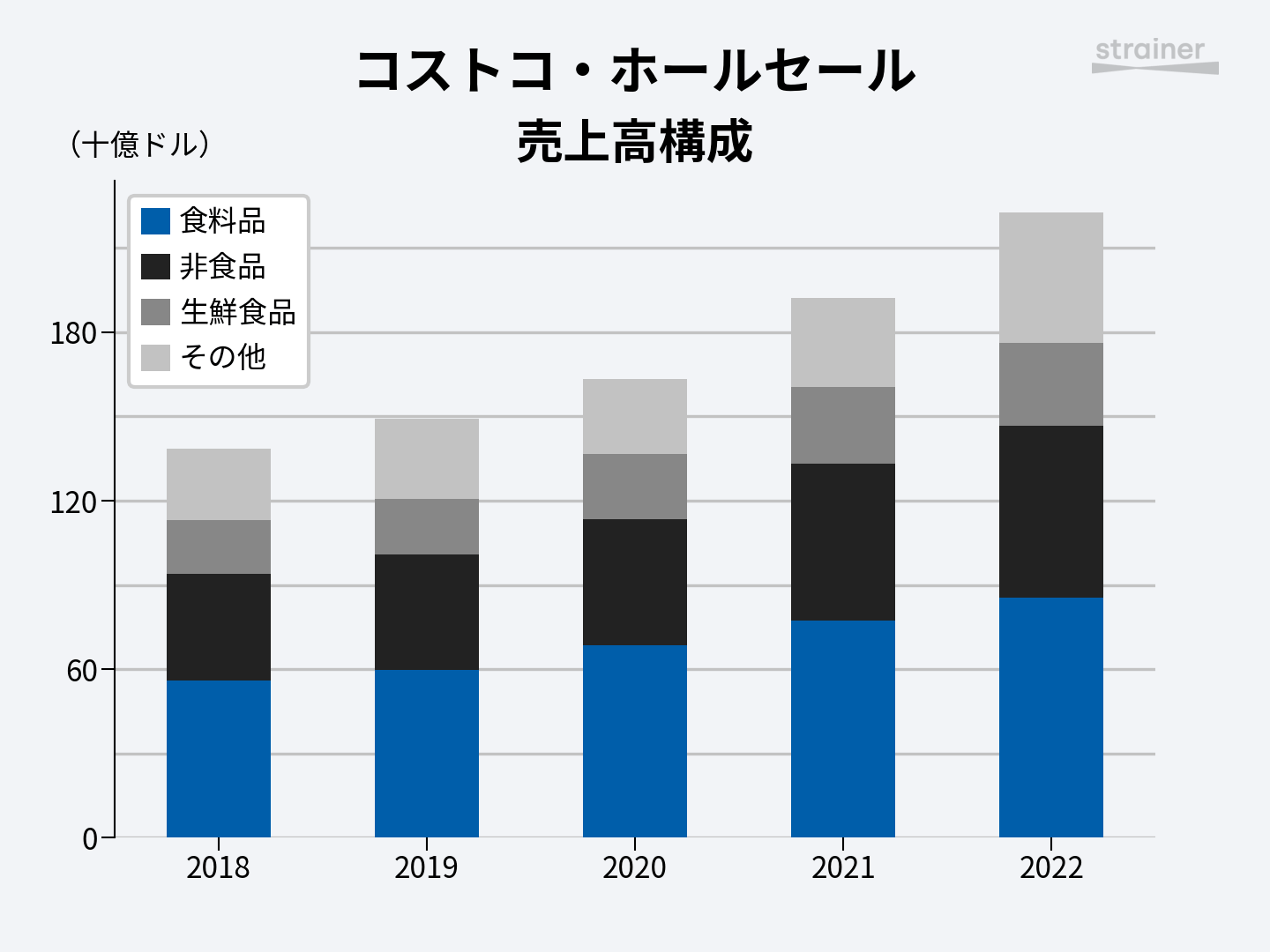

コアとなる商品カテゴリは「食料品(乾物、冷凍食品、飲料、タバコなど)」「非食品(家電、美容品、スポーツ用品、玩具、事務用品、衣服、家具、宝石など)」「生鮮食品(肉やパン)」の3つだ。

ガソリンや薬など「その他」カテゴリもある。2022年8月末時点で、ガソリンスタンドを併設する倉庫店は668拠点。ガソリン売上は2022年8月期に全体の14%を占めるなど、損益上のインパクトも大きい。

Eコマースは2022年8月期、売上全体の7%を占めるまでに拡大した。オンラインショップは10,000〜11,000SKUと、倉庫店(4,000SKU)と比べると大きな在庫を有する。グロスマージンは倉庫店よりも低く、収益力では見劣りする。

それでも長期的にみて、同社のEコマース事業は有望だ。売上の7%というのは、金額にすると156億ドル(≒2.1兆円)である。

バフェット率いるバークシャー・ハサウェイの副会長チャーリー・マンガーは、コストコの取締役会にも名を連ねている。マンガーは次のように述べている。

「コストコには、アマゾンが持たない強みが明らかにある。大きな付加価値をもたらしてくれると消費者が真に信頼しているのだ。それゆえに、コストコはアマゾンにとって一定の脅威となりうる」

コストコが「会員」を大事にする現実的理由

コストコの商品原価は、商品売上に対して90%前後で安定している。ウォルマートの商品原価が約76%だと言えば、この数値がいかに驚異的なものかが分かるだろう。

一般的に、グロスマージンが低いビジネスは価格競争に巻き込まれやすく優位性が弱いと言われるが、コストコの場合は逆である。低いマージンでも儲かることこそが、巨大な優位性を生んでいる。

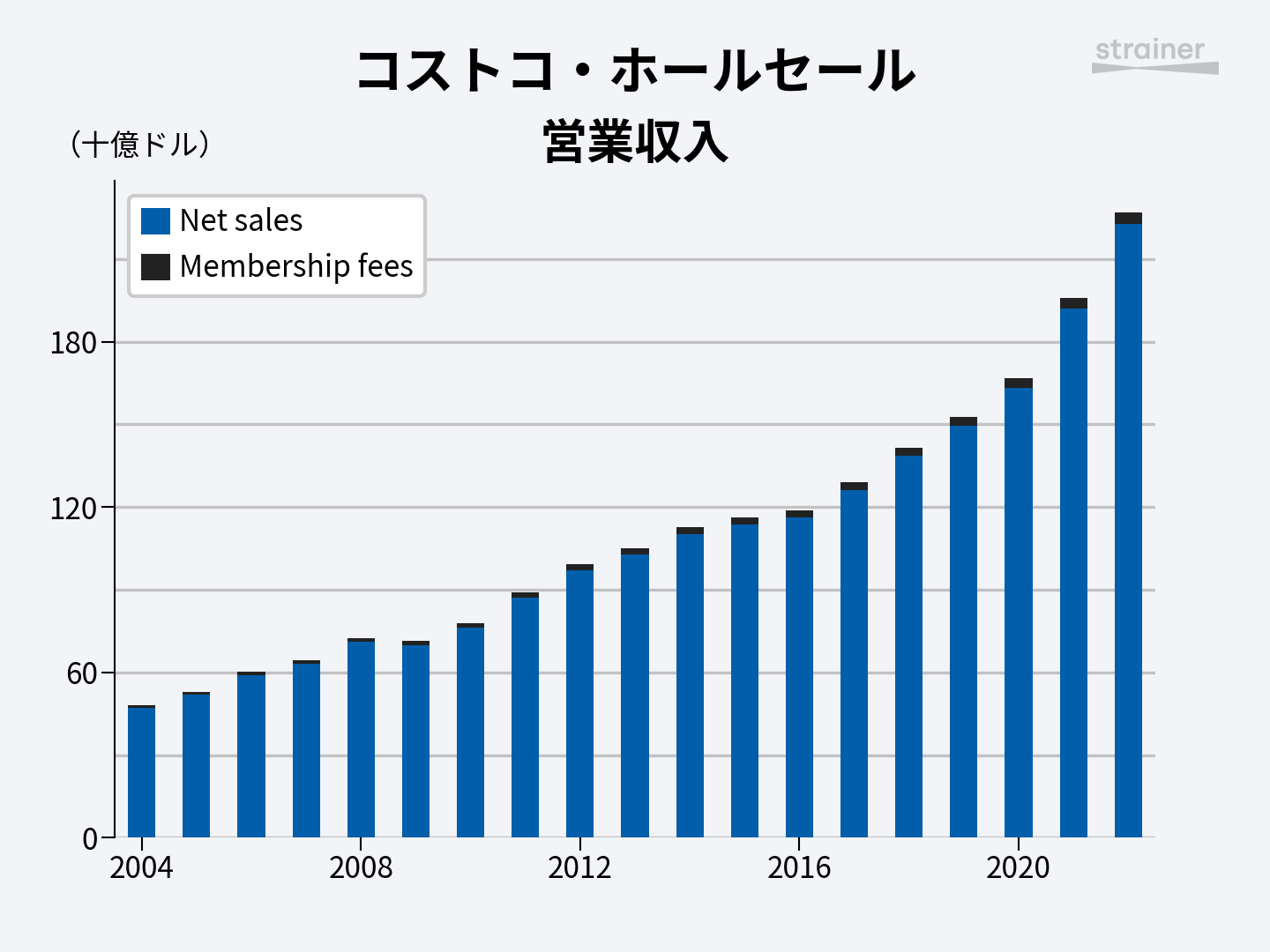

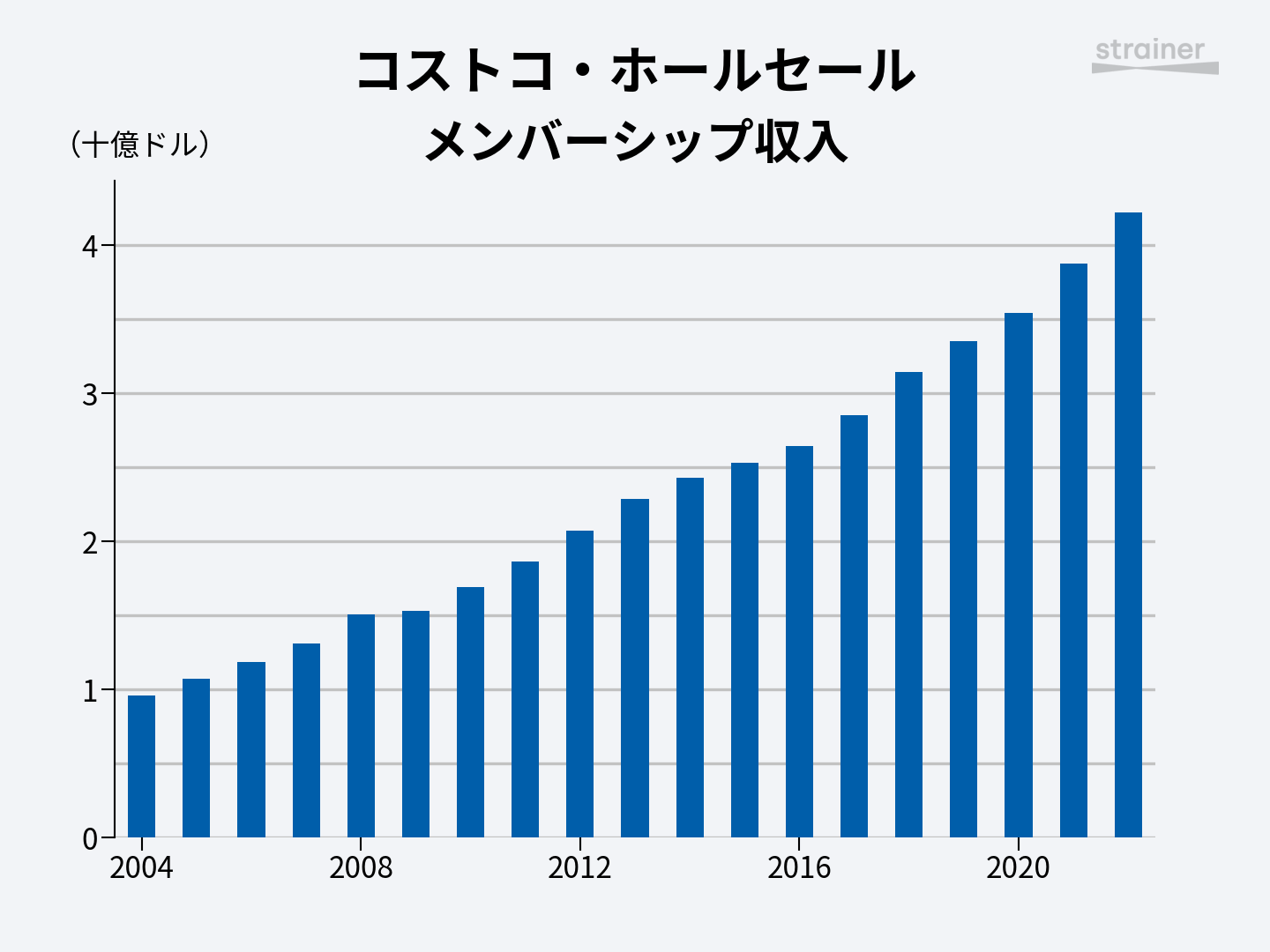

ここに加わるのがメンバーシップ(会費)収入だ。2022年8月期の営業利益78億ドルに対して、メンバーシップ収入は42億ドル。稼ぎの大部分を占めている。

コストコの事業運営には店鋪含め巨大なインフラが必要であり、減価償却費も19億ドルと大きい。その他の非キャッシュ費用も入れると、メンバーシップ収入がなくても十分キャッシュフローが回る水準にある。

コストコのビジネスモデルは、次のようにまとめられる。まず「会員制倉庫」で圧倒的な安さを実現し、確固たる会員基盤を掴む。物販自体は概ねトントンで回しながら、会費収入をキャッシュフローとして積み上げる。稼いだキャッシュフローは、更なる倉庫店の出店などに投資される。

別の角度から見ても、コストコが「会員」を大事にする理由がよくわかる。

https://s201.q4cdn.com/287523651/files/doc_financials/2022/ar/Costco-2022-Annual-Report.pdf

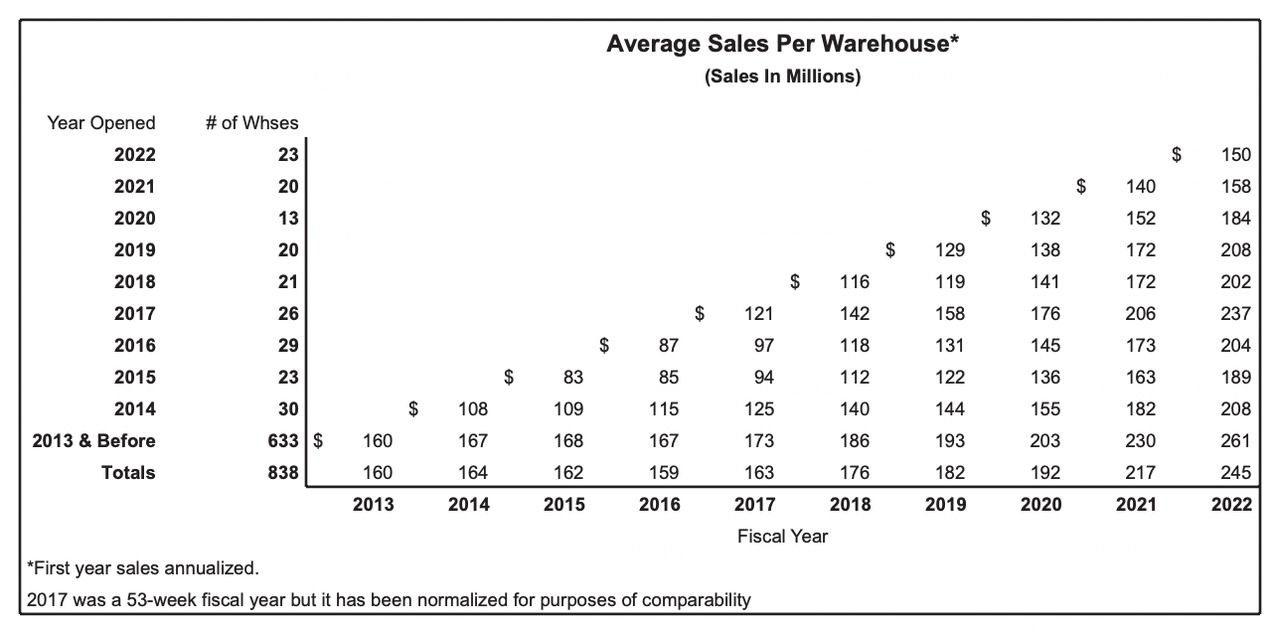

図の縦軸は「倉庫店」をオープンした年、横軸は「会計年度」を表している。倉庫店を開いた当初は売上高がやや低いが、年々拡大していっていることが見て取れる。

その金額たるや、ものすごい大きさである。5年以上前にオープンした倉庫店では、平均売上が220億ドル(≒300億円)を超えているところも少なくない。これが1店舗あたりの平均売上なのだから恐れ入る。

巨額売上の源泉「エグゼクティブ会員」

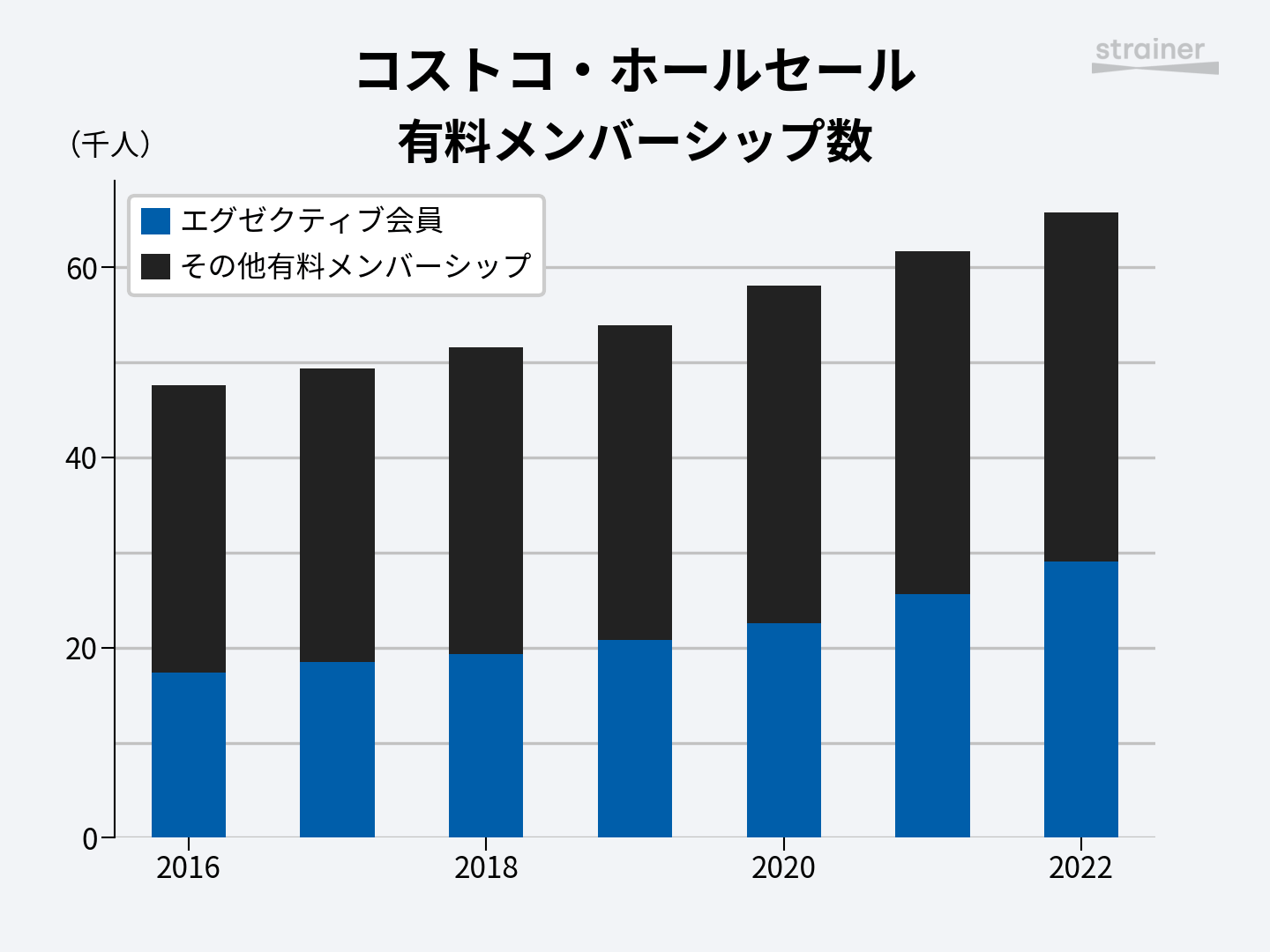

8〜10月期の決算によると、カード保有者は1億2090万人、有料メンバーシップは6690万世帯が利用。ともに前年比7%増と堅調だ。しかし、全ての人たちがコストコを日常利用するわけではない。

むしろ重要なのは、最上位の会員資格である「エグゼクティブ会員」だ。有料メンバーシップ会員のうち45%(3000万人)がエグゼクティブ会員だが、売上全体に占める割合は73%弱と大きい。

エグセクティブ会員になるには、日本だと9,900円(税込)の年会費を支払う必要がある。最大の特典は買い物金額の2%(上限10万円)が還元されるというもの。その他にも限定クーポンなどの特典がある。

ちなみに、米国・カナダでのメンバーシップ更新率は92.6%。消費者向け事業としては極めて優秀な水準だ。

安定拡大を続け、株式市場の評価も堅い

冒頭で触れたように、コストコは2022年8月時点で世界に838もの「倉庫店」を展開する。そのうち米国は578店、カナダが107店、メキシコが40店。31店を展開する日本は、実は4番目に大きい。

大手チェーンと比べ店舗数が少ないということは、拡大の余地を残しているということでもある。

コストコは安定して概ね20店鋪前後の「倉庫店」純増を続けており、2023年8月期には24店の純増を計画。そのうち15店が米国内だ。うち2店は中国での展開も予定しており、完了すれば4店目となる。年間の資本支出(設備投資)は38〜40億ドルを予定している。

コロナ禍が始まって以来のサプライチェーン逼迫による問題は、徐々に解消しつつある。6〜8月期決算では、これらの課題に立ち向かうため、3隻の船と数千ものコンテナを新たにリースしたことを公表。その後、さらに4隻と必要なコンテナを追加したという。

株式市況が厳しさを増す中、コストコの株価収益率(PER)は37倍という高い水準を保っている。時価総額は会費収入51年分。とても低利益率の「薄利多売」とは思えない評価だ。コストコに対する株主の信頼は、そう簡単には揺らがないようである。