日経平均は短期的にはもみあい基調か

日経平均は11月の戻り高値から調整局面が続いています。しかし、先週末は75日移動平均線(12月9日の27,571円)などを下値で意識し、25日移動平均線(12月9日の27,903円)まで反発する、最近では比較的長い陽線を形成して終えました。

短期的には、もみ合い基調に入った可能性が高いのですが、12月8日の安値(27,415円)を下回らずに値固めできるかが目先のポイントとなります。反発が続く場合でも、12月2日の急落で形成したマド埋め(28,226円)が、上値のフシとして意識されると考えられます。

11月24日の高値も9月14日の急落時にできたマドを完全に埋め切れず、マド埋め手前から調整局面に入った経緯があります。そのため、今回も上値のフシを考える上でマド埋め水準が重要となります。マドを完全に埋め戻すと、8月高値(29,222円)が視野に入ってくるでしょう。

ナスダックの盛り返しが「掉尾の一振」のカギに

さて、前回は日経平均の70日前後の安値周期を取り上げましたが、今回は「掉尾の一振」(大納会に向けて株価が上昇する)に必要な条件について考えてみます。

米国市場では、ダウ平均とナスダックの10月以降の値動きの差が大きくなっています。ダウ平均は8月高値をすでに上回る上昇となっているのに対し、ナスダックは底値圏でのもみ合いに近く、8月高値まではまだかなりの距離があります。結論から言うと、このナスダックの盛り返しのあるなしが、日経平均の掉尾の一振につながるかどうかのカギになるとみられます。

その意味で重要になるのは、12月13日発表の米11月消費者物価指数(CPI)や、13日~14日に開催される米連邦公開市場委員会(FOMC)の結果です。ナスダックの上昇を促す結果となれば、東京株式市場は電気機器・精密・サービスなど、グロース業種への買い戻しを通じて、日経平均へのインパクトが大きくなりやすいからです。

テスラ、アマゾンの「ある一点」の変化に注目

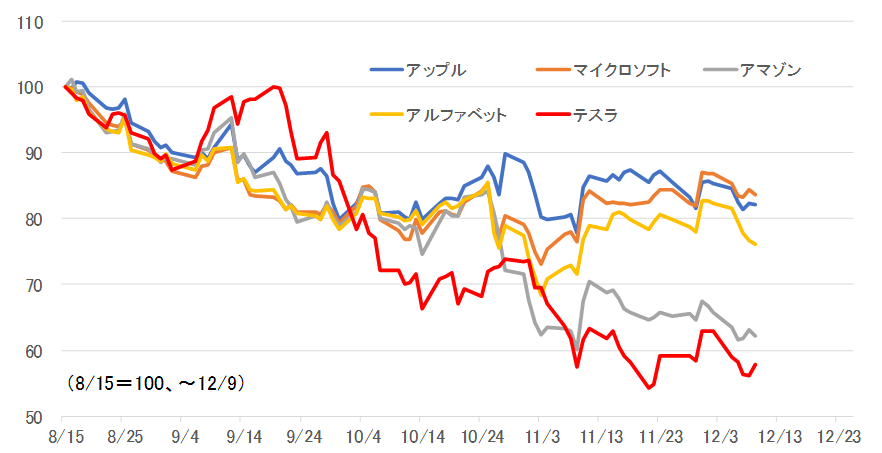

以下の図表は、ナスダックに採用されている時価総額上位銘柄の株価推移です。ナスダックが戻り高値をつけた8月15日を100として指数化しました。アップル(AAPL)、マイクロソフト(MSFT)、アルファベット(GOOGL)の株価は11月に入り水準を切り上げてきていますが、テスラ(TSLA)とアマゾン・ドット・コム(AMZN、以下アマゾン)の株価は相対的に弱いことがわかります。このように指数を構成する上位銘柄の株価の方向が一致していない状況では、ナスダックの力強い上昇にも限界が生じます。

一方、テスラやアマゾンはテクニカル面では売られ過ぎの水準にあります。それは、長期トレンドをみる200日線からのかい離率がマイナス30%前後まで広がっている点です。両社とも5月や6月からのリバウンド相場はマイナス30%前後から始まった経緯があります。今回もほぼ同じパターンになると想定すれば、まもなく両社の株価は持ち直し、ナスダックに好影響を及ぼすことが予想されます。

テスラやアマゾンだけで全体を語ることはできませんが、決して小さくない重要な変化だと私は考えます。「相場の一点」を見て、発想を広げる醍醐味とも言えるでしょう。