米株価はリバウンドを試す動きも

先週末にかけて、NYダウ平均やナスダック総合指数など主要な米株価指数は大きくリバウンドを試す動きとなりました。その一方で、米ドル/円は大きく下押す展開となり、週末7月29日には一時132円台半ばの水準を試す場面もありました。

双方に共通する要因は、1つに市場で米利上げペース鈍化への期待が一気に高まってきていることです。やはり、先週行われた米連邦公開市場委員会(FOMC)後の会見で、米連邦準備制度理事会(FRB)のパウエル議長が「利上げペースを緩めていくことが適切となる可能性がありそうだ」と述べたことが市場にとっては大きかったと言えそうです。

FOMC前のブラックアウト期間中、米ブルームバーグがエコノミスト44人を対象に実施した最新調査では、政策金利の引き上げ幅について「9月が0.5ポイント、11月と12月は0.25ポイントになる」と見る向きが多かったと伝わっており、奇しくもFOMC後のパウエル議長の発言は当該調査の結果を追認するような格好となりました。

なお、パウエル議長は同時に「米国が景気後退に向かっているとは思わない」とも述べており、その発言が市場に安心感をもたらしたことも米株価にリバウンドを生じさせる一因になっていると見ることができるでしょう。

先週7月28日に発表された4-6月期の米実質国内総生産(GDP)が2四半期連続のマイナスとなったことは事実ですが、いわゆる「リセッション入り」を定義する前提が過去とは大きく異なることもまた事実です。

先週末、イエレン米財務相も「大幅な景気減速と雇用喪失は見られない」と述べており、確かに足元の米雇用の底堅さは米国経済が為す術もなく不況に陥って行くといった状況にはないことを物語っていると考えられます。

米ドル/円の調整局面からの動きとは

ともあれ、FRBによる積極利上げ期待が一服したことで米ドル/円は目先の調整局面を迎え、先週7月28日の日足ロウソクはかなり長めの陰線を描くこととなりました。

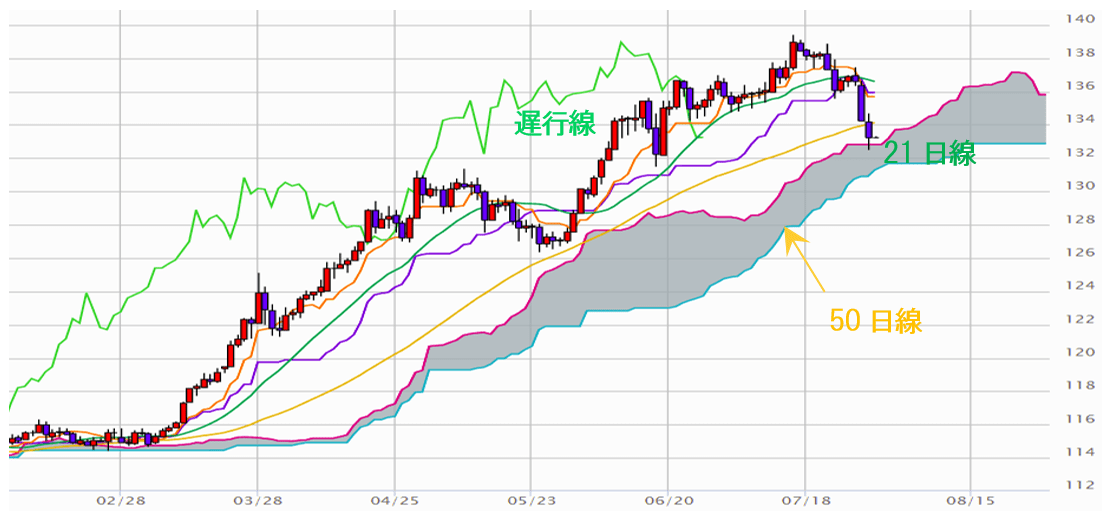

その結果、21日移動平均線から明確に下放れる動きを見せると同時に、一目均衡表(日足)の「遅行線」が日々線を下抜ける弱気の動きも見られています。

さらに、7月29日には海外ファンド勢が意識しているとされる50日移動平均線を下抜ける動きとなり、テクニカル的な見切り売りが加速したものと見られます。もちろん、先週末は「月末」のポジション調整に絡んだ動きが加速したという事情もありました。

その後、米ドル/円が一時的にも一目均衡表の日足「雲」上限を下抜ける場面もありましたが、そこからは切り返してとりあえず同水準が下値をサポートする格好となっています。

こうした値動きは5月24日安値から7月14日高値までの上昇に対する「半値押し」の水準を試すものでもあり、これら複数の重要な節目に一旦到達したことを考えると、米ドル/円の調整はひとまず一巡した可能性が高いのではないかと個人的には考えます。

8月1日以降、あらためて50日移動平均線(現在は134.30円処)を上抜ける動きが見られれば、そこから136円あたりまでスルスルと値を戻す可能性も十分にあると思われます。

ユーロ/米ドルは方向感を出しにくい展開

一方、ユーロ/米ドルは一段のインフレ高進と折からのエネルギー危機に対する懸念との板挟みで、なかなか方向感を見出しにくい展開に終始しています。

今しばらくは1.0100-1.0250ドル処のレンジ内での値動きを続ける可能性が高いと見られ、レンジ上限付近まで値を戻す動きが見られた場合には、そこでひとまず戻り売りを仕掛けるのが有効であると個人的には考えます。

先週は、米10年債利回りが一時2.62%台まで低下する場面もありましたが、そろそろ利回り低下も一巡して一定水準までの戻りが見られる可能性もあるでしょう。結果、再び米ドルが強含みとなればユーロ/米ドルの下値余地も再び拡がる可能性があると見ます。