大きく変わった株価と為替の関係

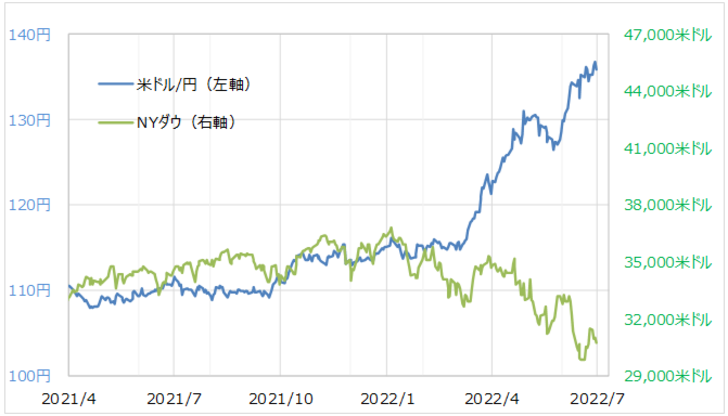

米ドル/円と株価の関係は、2021年で特に世界を代表する米国の株価指数であるNYダウとは順相関、つまり株高=米ドル高・円安、株安=米ドル安・円高の関係が基本だった。これは主に、「リスクオフ(株安)に伴う安全資産としての円買い」による結果と理解されていた。いわゆる「有事の円買い」ということだっただろう。

ところが、それは2022年に入ってから大きく変わった(図表1参照)。米国株の一段安が広がる動きを尻目に、米ドル/円はむしろ歴史的な米ドル高・円安に向かうところとなった。

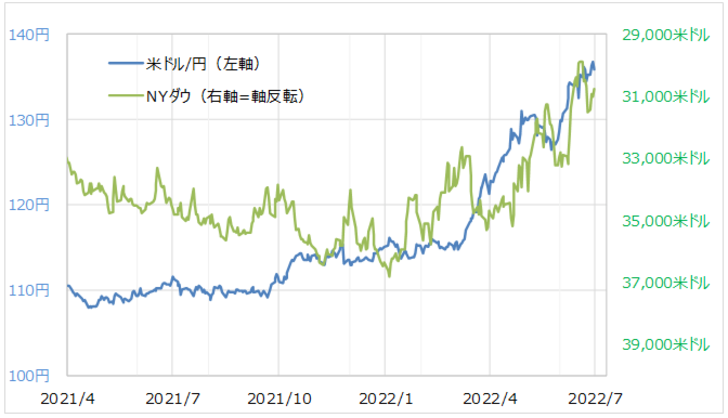

それどころか、2022年に入ってからは、米国株を軸反転した方が米ドル/円との相関性は高まったようにすら見える(図表2参照)。細かい差異はあったものの、「株安=米ドル高(円安)」ということで、それまでの「有事の円買いより」、むしろ「有事の米ドル買い」が優勢になってきた可能性がある。

米ドル/円と米国株の関係が、それまでの順相関、つまり「米国株高=米ドル高(円安)」から、「米国株安=米ドル高(円安)」に変わったとしたら、最近にかけての米ドル高・円安の行方は、米国株安がどこまで続くかも1つの目安になりそうだ。

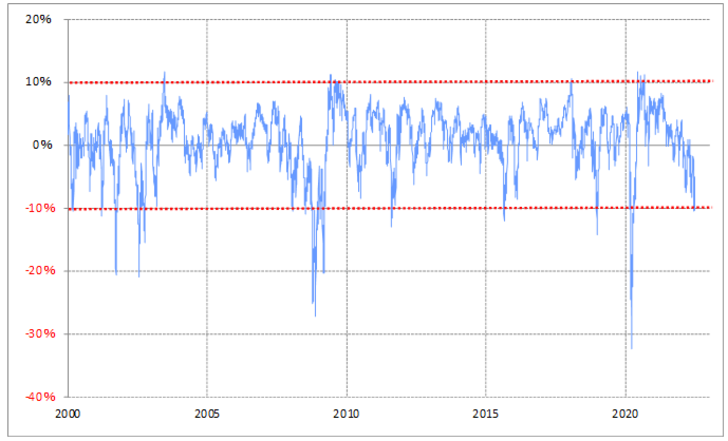

その米国株、NYダウの90日MA(移動平均線)かい離率は、足元でマイナス10%程度まで拡大し、短期的な「下がり過ぎ」懸念が強くなっている可能性があるようだ(図表3参照)。

では、「米国株安=米ドル高・円安」も一段落が近いのかというと、より長期間といった意味でNYダウについて5年MAかい離率などを見ると、この間の下落は基本的には「上がり過ぎ」の反動であり、それはまだ途上のようにも見える(図表4参照)。米国株下落がまだ続くことで、「株安=米ドル高・円安」もさらに続くだろうか。

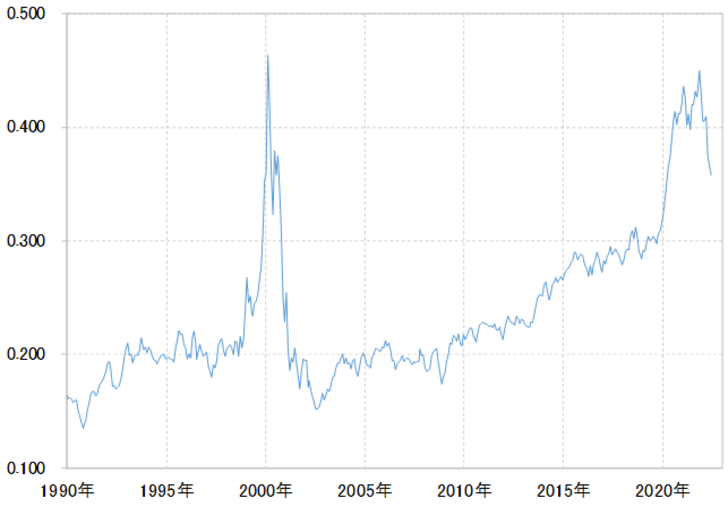

気になるのは、NYダウに対するナスダック指数の相対株価だ。この相対株価は、ナスダック指数の割高が、2021年末にかけて2000年ITバブル以来の水準まで拡大したが、最近にかけてその是正が大きく進んだ(図表5参照)。これを見ると、最近にかけての米国株安は、ハイテク銘柄の構成比率の高いナスダック指数主導だったと言えるだろう。

相対株価のナスダック割高はかなり是正されてきたものの、それでもまだ2020年3月「コロナ・ショック」以前に比べると、ナスダックは大幅な割高の状況にある。引き続き、ハイテク銘柄の割高是正が主導する米国株安が展開するなら、それは株安=米ドル高・円安、別な言い方をすると「有事の米ドル買い」として、米ドル高・円安をサポートする可能性があるだろう。