「株安でも円高は限られる」といった変化

一時121円を大きく超えるなど、ここに来て米ドル高・円安が大きく進んだ。ただ相場には反動がある。急激に進んだ円安の反動の円高リスクはどのように考えたら良いだろうか。

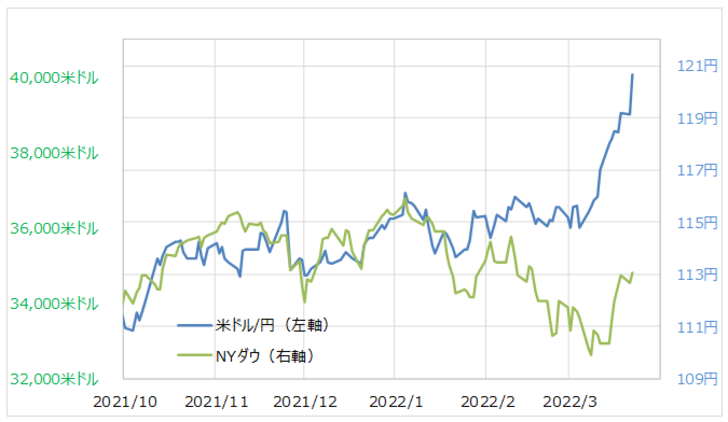

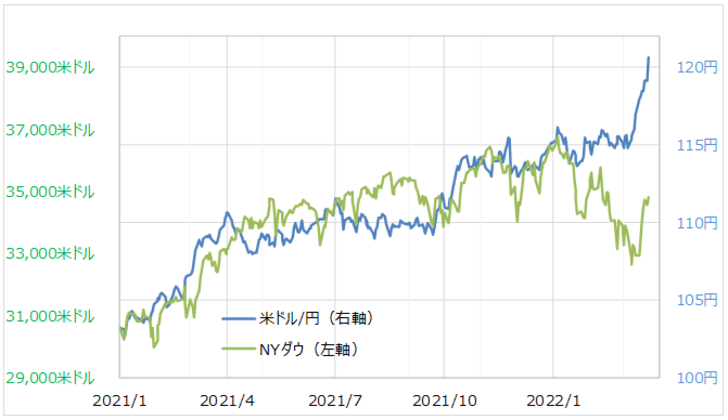

円高リスクの代表格が、これまでの場合なら株安、リスクオフへの反応だった。ところが、最近にかけてそれが大きく崩れた。2021年からの米ドル/円とNYダウの関係を前提にすると、3月にかけて株安が大きく広がった局面では米ドル/円は110円前後まで急反落となってもおかしくなかった(図表1、2参照)。

ところが、実際には株急落に対する円高の反応は全く限定的にとどまり、それまでとは目に見えて異なる動きとなった。株安、リスクオフで円高となることを、「安全資産としての円買い」と説明するのが基本になっていたが、それが特に2月のウクライナ危機を主因としたリスクオフ局面では大きく変化した。

この「株急落でも円高にならない」ことを確認したことこそ、その後最近にかけて円安が急拡大する重要なきっかけだったのではないか。その意味では、円高への反動リスクも、株安の影響では限られそうだ。

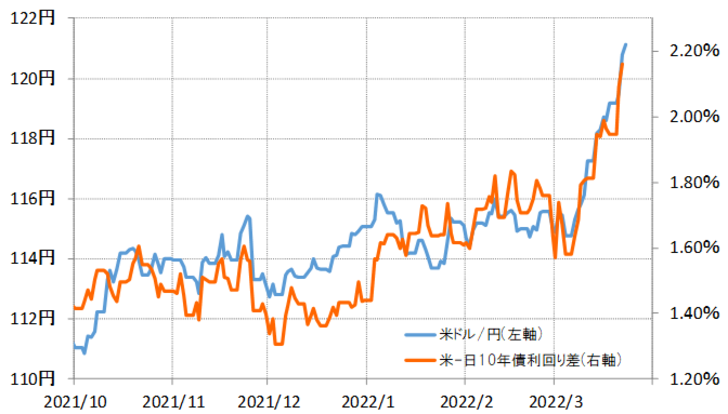

株安以外で、米ドル/円の反落を正当化しそうな要因は日米金利差米ドル優位の縮小だろう(図表3参照)。例えば、米10年債利回りの90日MA(移動平均線)かい離率は、足元でプラス30%以上に拡大し、短期的な「上がり過ぎ」懸念が強くなってきた可能性がある(図表4参照)。

そんな「上がり過ぎ」修正に伴う米金利の低下は、最近にかけて急ピッチで進んだ米ドル高・円安が反転するわかりやすいきっかけとなりそうだ。ただ、既に見てきたように、これまでと異なり、「株安でも円高は限られる」といった状況が続くなら、基本的に反動としての円高リスクはやはり限られるということになるのではないか。

今回の米ドル高・円安の加速は、テクニカルに見ると、年明け以降続いた116円程度を上限としたレンジを米ドルが「上放れ」、その上で近年の重要な米ドル高値となっていた、2016年の「トランプ・ラリー」と呼ばれた米ドル高大相場で記録した118.6円程度の米ドル高値更新が弾みとなった。

以上の前提から、既に見てきたように「株安でも円高は限られる」といった具合に、円高反応の変化が続くなら、この間の急ピッチの円安の反動に伴う円高も、しばらくは116~118円程度まで戻るかも微妙ではないだろうか。