2022年の利上げ予想回数は7回に

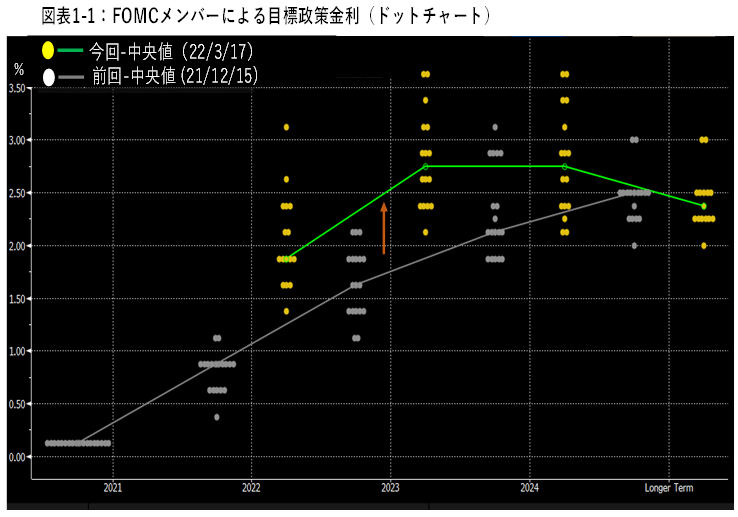

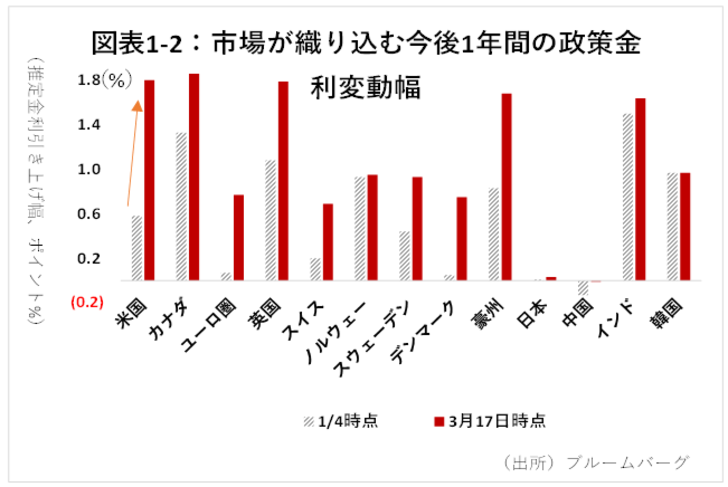

3月16日(現地)、米FOMC(連邦公開市場委員会)が終了、予想通り0.25%の利上げが決定された。会合メンバーによる来年の利上げ予想は、前回会合(21/12/15)の3回から7回に急上昇した(図表1-1)。加えて量的緩和の縮小(QT)も、「5月の会合で準備が整う可能性もある」、とされ、以前より早めの縮小の可能性が示された。これを受け、市場が織り込む1年後の政策金利も米国を始め主要諸国で上昇した(図表1-2)。

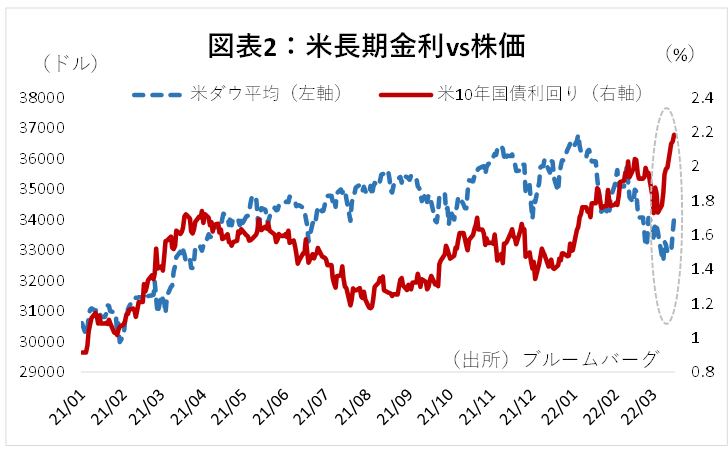

政策発表後には、米10年物金利が2.24%まで急騰し株価も下落したが、その後、パウエル議長が記者会見で、ウクライナ情勢の不透明性に触れ、景気への配慮を示したことから、株式市場は一瞬の下落分をすぐに取り戻し、結局前日比では大幅上昇(ダウ平均で+1.54%)で引けた(図表2)。

今後の見通し

現地時間の17日に行われる英国の金融政策委員会でも利上げがほぼ確実とみられている。12月以降3回連続の利上げとなる。前回2月に続いて0.25%の利上げで政策金利は今回0.75%に達し、1年後には2%弱に達すると見込まれている(前掲図表1-2)。

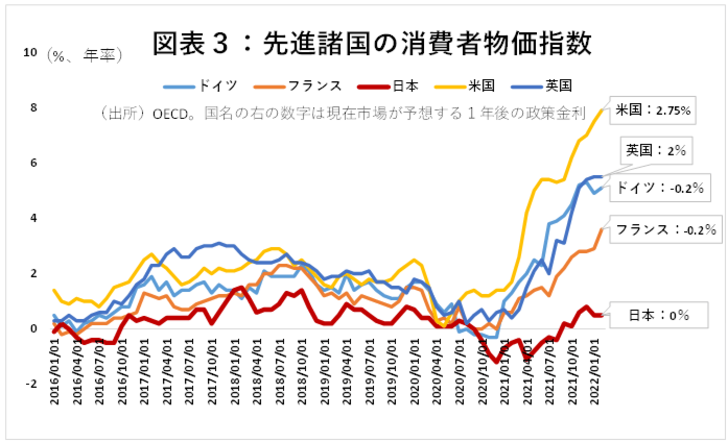

こうなると明日18日に発表される日本の金融政策についても、経済の展望や、インフレ、円安傾向に対する議論が注目される。今のところ、依然として、消費者物価指数は先進国中突出して低く(図表3)、米英欧がそろって正常化に踏み出す中で緩和維持でも特に違和感はない。ウクライナ情勢も不透明な中で、今回の会合で政策金利が動かされることはないだろう。

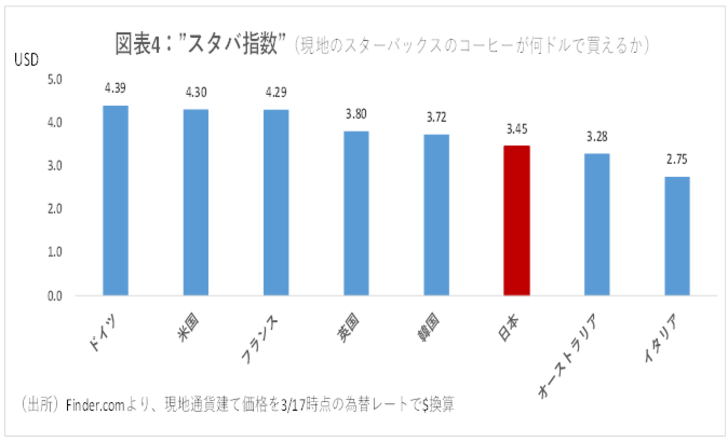

ただ、ここにきて資源高は加速しており、世界から閉ざされた消費者物価指数は低い一方、開かれた企業物価指数だけが上昇している。円安で日本の相対的な物価安も際立つ。スタバのグランデサイズのコーヒーの価格をドル換算すると、主要国中では有数の安さだ(図表4)。これ自体は、海外旅行客を惹きつける要因になるだろう。しかしこれは、海外の物が高くなっているということの裏返しである。インバウンドの戻りも重要だが、資源の8割以上を輸入に頼る日本としては、日々の生活費の急騰は脅威だ。

明日の日銀の決定会合では、政策発表後の記者会見で黒田総裁が、特にYCC(イールドカーブ・コントロール)についてどのようなコメントをするかが注目である。マイナス0.1%の政策金利については、相当長期的に手が付けにくいと見られる。一方、10年物国債金利は、YCCの上限である0.25%近くにはりついている。2月の予算委員会で「今はYCCのレンジを変えるつもりはない」と答弁したばかりで、その後ウクライナ情勢が深刻化したことから、明日時点でレンジを変更する可能性は低いだろう。それでも、レンジ拡大の可能性が嗅ぎ取れるような発言があれば、長期金利が上昇し、円安が是正される可能性もある。