米ドル/円

週間予想レンジ:113.50~116.50

メインストラテジー:レンジ取引

・地政学リスクへの警戒

・材料次第で大波乱

・頭が重いも底固い

アナリシス:

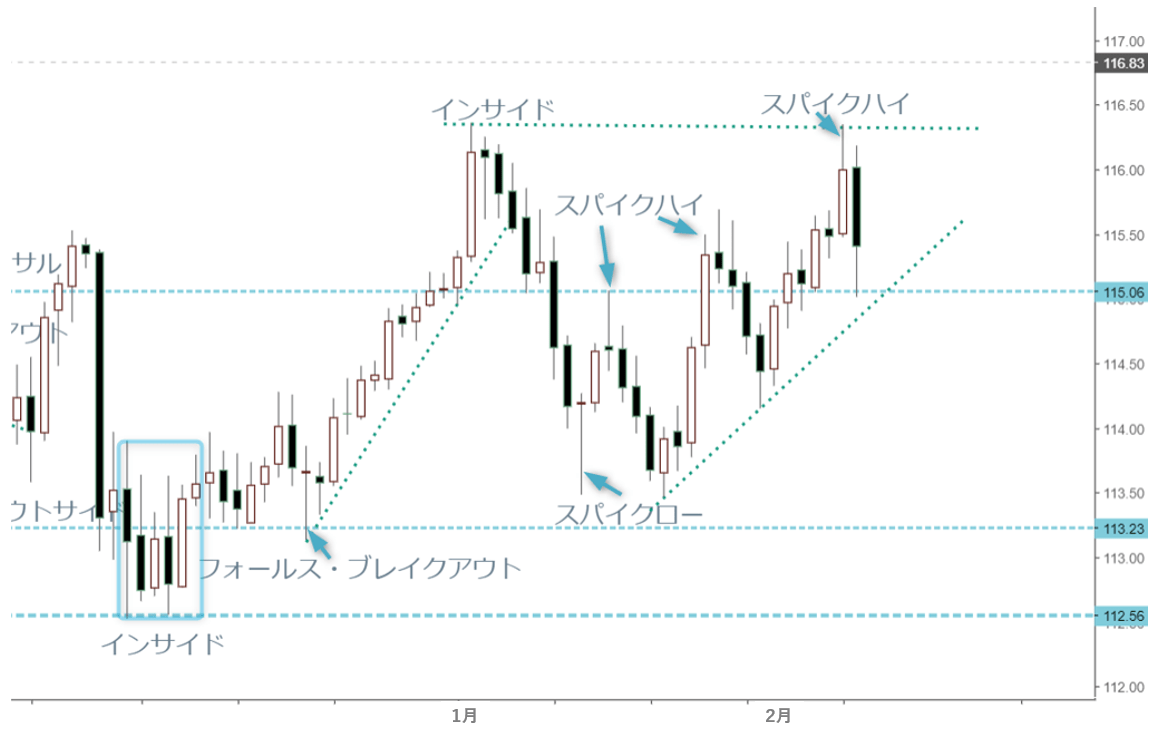

米ドル/円相場は先週一旦高値トライし、年初来高値に迫った。しかし、先週2月11日の反落で上昇幅を削り、週足では「スパイクハイ」の陽線をもって上値が重いことを示した。もっとも、2月10日の高値打診は、米消費者物価指数(CPI)の高騰を受けた米金利上昇と連動した値動きであり、我々が想定した上値トライのシナリオと合致していたため、このままでは本来の高値更新を果たし、一段と上値余地を拡大してもおかしくなかった。

しかし、2月11日にウクライナ情勢の緊迫化を受けて急反落、高値圏にて波乱する可能性を示唆した。地政学リスクの高まりで円売りポジションの圧縮が見られたが、円はかつてのようにリスク回避先として選好されることはなく、あくまで波乱含みの状況が先行されるだろう。この意味合いでは、今週は変動幅の拡大を覚悟しており、また材料次第では、一旦高値更新もありえる一方、下値トライの可能性も警戒される。さらに、地政学リスクの不確実性を鑑みると、テクニカルの視点のみでは把握できない可能性も大きく、臨機応変なスタンスが要求される。

とはいえ、先週の高値トライ自体は、強気変動の流れと認識しており、ここから反落があっても高値圏での波乱と見なせるだろう。114円関門割れなしでは想定より狭いレンジに留まる可能性もある。レンジの拡大があっても、年初来安値の113.50円前後に留まる公算が高く、地政学リスクに振り回されるとは限らない。「有事の米ドル高」という相場格言があるように、基本的には地政学リスクの高まりは米ドルにとって下支えとなりやすく、真のリスク回避先として売られにくいと考えられる。

もっとも、先々週114台前半を再打診したものの、週後半の切り返しで基調を維持し、なお強気変動にあることは先週の解説した通りであり、先週の高値再トライが地合い自体を証明していた。材料次第で早期持ち直しがあれば、再度高値トライ、また高値更新を果たすだろう。この場合はまず116円台後半~117円関門の打診があってもおかしくないが、米インフレ高騰の中、米国株の波乱も想定されやすいため、頭が重くなる可能性も否定できない。

この場合、クロス円経由の圧力が想定される。なにしろ、米ドル/円の上昇は、米ドル全体(米ドル指数)とリンクした値動きとして見られたが、先々週米ドル指数が大きく反落し、それに対して米ドル/円の底堅さがむしろ確認されたが、先週米ドル指数の持ち直しで米ドル全体の底固さが証明された。これから「有事の米ドル高」になれば、ユーロなど主要外貨の下落が想定され、受動的とはいえ、ユーロ/円に経由する円高圧力があってもおかしくないだろう。そもそもウクライナ有事はユーロにとって売り材料になりやすく、地政学リスクと言えば、ユーロ安の蓋然性が大きいと思う。

いずれにせよ、地政学リスクの高まりで不確実性が高く、また状況が流動的なので、しばらくテクニカルのみの視点では把握できない恐れが大きい。そのため、いわゆる「ダマシ」的な値動きが続くことも覚悟しておきたい。意図的に教条主義的なスタンスと距離を置いたほうが無難かもしれない。この意味では、短期スパンにおいてテクニカルの要素を必要以上に解釈しないことも肝心だろう。基本的にはレンジ取引の一環とみなすが、先入観を持たず、臨機応変なスタンスが必要とされる。

豪ドル/円

週間予想レンジ:79.50~83.50

メインストラテジー:戻り売り

・材料次第では大波乱

・一旦頭打ちの公算

・80円心理大台割れも

アナリシス:

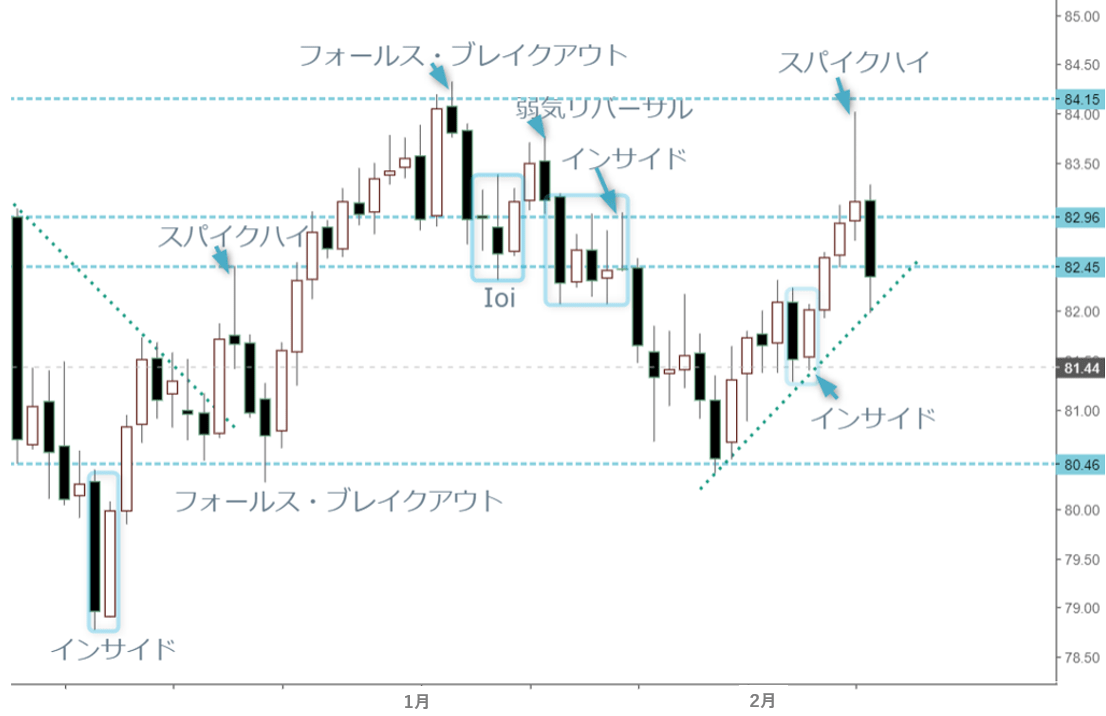

豪ドル/円相場は先週一旦84円関門をトライしたものの、82.35円まで大引け、週足では大きな「スパイクハイ」のサインを点灯した。明らかに、地政学リスクを受けた反落が急速に展開され、日足において、2月11日の急落で2月10日までの切り返しを終焉させただけではなく、2月10の日足が示した「スパイクハイ」のサインを証明し、しばらく頭打ちされたと示す展開となった。

先週の切り返しが年初来から連続4週間の陰線引けの後陽線を形成した、となると、調整波の一方として見られやすく、底割れのリスクを後退させたはずだ。この意味では、先週陽線で大引けしたものの、基本的にはブルトレンドへ復帰する試しに成功したのではなく、むしろ失敗した可能性を示唆していたため、今週は反落幅の拡大を覚悟しておきたい。

もっとも、先々週の切り返しを踏襲する形で2月10日までの切り返しは順調であった。このまま再度年初来高値へ接近、また高値更新してもおかしくなかったが、地政学リスクの急浮上でむしろ再度頭の重さを確認した形となった。要するに、83円~84円といった抵抗ゾーンの存在が確認され、1月高値の84.32円までの上昇は、むしろ2021年10月高値の86.27円を起点とした全下落幅に対するスピード調整、といった位置付けでフォローされたため、先週の頭打ちで再度弱含みの展開に復帰しやすいとみている。

もっとも、1月21日の大陰線の早期否定なしではベアトレンドの継続が有力視された。なにしろ、同日の大幅続落で1月14日~20日で形成された「インサイド」のサインの下放れが確認され、1月26日の「スパイクハイ」のサインの意味合いが一段重要になったわけだ。要するに、ベアトレンドが加速され、また構造上の継続性が示唆されていた。先週の続伸で一旦同日高値をブレイクしたため、先週の84円関門の再打診に繋がったが、高値トライした翌日に同日高値の82.54円を下回り、従来の弱気変動レンジに逆戻りした可能性が大きい。

この意味では、83.50円以上の早期回復なしでは1月末安値の80.36円の再打診が想定される。要するに2月11日の下落で2月10日の日足が示した「スパイクハイ」のサインが支配的となり、弱含みのレンジ変動に復帰するなら、1月末安値の再打診自体が自然な成り行きと見なされる。さらに、80円心理大台の打診も視野に入るため、材料次第では同関門の割り込みも覚悟しておきたい。地政学リスク自体、豪ドルにとってマイナス材料ではないはずだが、米利上げ周期直前におけるリスク回避は豪ドル買いに繋がりにくく、その他のクロス円と同様、むしろ間接的な円高のリスクが想定される。

ただし、仮に80円関門割れで反落波の延長や、2021年安値の割り込みがあっても、それ自体はたちまちベアトレンドへの復帰を意味しないだろう。コロナショック後の安値を起点とした上昇波の一環とみなした場合、2021年高値を起点とした大型ジグザグ変動パターンの調整波が確認されても、なお調整子波の範囲に留まるだろう。言い換えれば、リスクオフの円高という性質の値動きではないため、一時的にオーバーがあってもなお調整波の範疇に留まるだろう。

もっとも、米ドル/円と同様、長期スパンにおける強気ラリーは終わっていない。2020年のコロナショック後の安値を起点とした大型強気変動は、2021年5月から高値圏における大型レンジを形成してきたが、あくまで調整子波と数え、再度底打ちがあれば、元の強気トレンドへ復帰するだろう。

とはいえ、地政学リスクにおいては把握できない恐れも大きく、しばらく柔軟なスタンスで臨みたい。「ダマシ」的な値動きの形成も想定しつつ、リスクコントロールを優先したいと思う。